反垄断指向互金平台,支付市场要变天?

反垄断枪响,支付江湖烽烟再起。

文丨初霁

BT财经原创文章

头图来源 | CC0

反垄断真的来了。

从约谈蚂蚁集团、紧急叫停史上最大规模IPO开始,到政府发布《关于平台经济领域的反垄断指南(征求意见稿)》,再到市场监管总局对阿里巴巴、腾讯和顺丰三家各自行业的龙头企业的垄断行为做出顶格处罚--

人们感受到了国家反垄断决心之坚定,以前习以为常,甚至认为"本该如此"、"没什么不好"的局面可能将被打破,竞争将重新展开。其中,受影响最大的领域之一,就是第三方支付。

现状的形成

目前,人们较为熟知的第三方支付平台除了阿里的支付宝和腾讯的财付通(包括微信支付和QQ钱包),还有苹果的Apple Pay、京东的京东金融、银联的云闪付等。

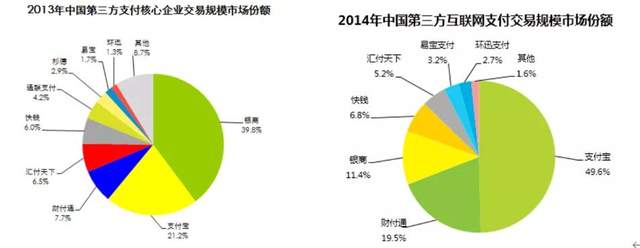

但数年来,支付宝和财付通一直占据了我国90%以上的第三方支付市场。

▲左图来源:艾瑞咨询;右图来源:易观分析

对此,很少有人会质疑是否合理。

因为支付宝是最早创立的第三方支付平台之一,也是移动支付技术的领导者,而腾讯坐拥微信和QQ两大社交软件,享有中国最大的流量群体,财付通的普及也被视为正常。而众多"竞品"的存在,更让人很难把其与"垄断"挂钩。

然而,现有的支付格局是如何形成的?是否真的是因成立早而占领用户心智,靠技术领先而打败其他对手?回顾历史会发现,在支付宝和财付通崛起的过程中,是行业垄断的两种经典做法--低价补贴和强行捆绑。

支付宝成立于2004年,是互联网还未完全普及、电子商务尚在萌芽期之时,的确享受到了电子商务腾飞、互联网和移动互联网支付普及时的先发优势。但是,与支付宝几乎同期成立的还有其他类似企业,例如2005年成立、已经在A股上市的拉卡拉。

拉卡拉2006年开创了"线上购物、刷卡支付"的新模式,2007年在北京和上海的2000家快客便利店设立便民支付点,可以说起步和布局几乎没有拉下。

然而,论线上购物的发展,拉卡拉自然没有自带电商平台的阿里快,而阿里压根儿没想过向拉卡拉开放接口。随着电商的迅猛发展,阿里系电商成为当时的唯一巨头,与电商"捆绑推广"的支付宝的使用率碾压对手。

同样,支付宝也不是第一个与基金公司合作的平台,不是唯一一家首批开展海外金融业务的平台。"支付第一股"汇付天下在2010-2013年间几乎与支付宝同步,甚至走在更前面。更不用说京东也在2012年就拿到了支付牌照。

▲ 汇付天下发展历程

2013年底,互联网支付、移动支付都还是百家争鸣的局面,银联的银联商务依然占据最大的市场份额。但到了2014年,支付市场却风云突变。这一切都源于腾讯为人所熟知的"春晚奇袭支付宝"事件。

▲ 图片来源:艾瑞咨询

腾讯在2011年也拿到了支付牌照,但苦于在电商界屡战屡败,空有社交流量,却难以打造支付场景。2014年春晚,微信与央视联合推出"摇一摇送红包"的活动。当年春晚的收视率是71%,观众人数达9.04亿人。红包带着微信支付,迅速进入数亿人的生活。

在此基础上,腾讯和阿里展开激烈的战争。支付宝和微信的红包满天飞,扫码得红包、付款抽红包、分享有红包......那是消费者和商家最开心的时候,却也是其他支付平台冬天的开始。

阿里和腾讯本来就自带流量,加上疯狂的补贴,其他平台毫无反手之力,市场份额迅速萎缩。

2017年以来,拉卡拉个人支付业务交易规模和市占率出现"一定程度"下滑,对此公司进行战略转型,几乎放弃C端客户,转而聚焦B端收单服务(银行卡与扫码)。汇付天下则由于近两年业绩始终不达预期,12月23日发布公告称已收到私有化要约,可能从港交所退市。

自此,两巨头靠排他和补贴几乎消灭了其他对手,停止战斗,人们熟悉的支付格局形成。

垄断最可怕的一点在于让人们忘记了其他可能。支付技术的发展的确极大便利了人们的生活,但微信和支付宝让商家"二选一"的时候,在B端渠道费不断提升的时候,在淘宝购物只能用支付宝、在微信小程序只能用微信支付的时候,几乎没有人想过这是垄断,是不正当竞争的结果。

▲ 左图:淘宝付款界面;右图:微店付款界面

新的机会

大小互联网巨头们都对金融业务虎视眈眈,因为这涉及到高昂的通道费、清算合规问题以及流量变现和用户大数据分析。发展自己的支付结算业务是目前解决这些问题的不二法门。

以快手为例,从2017至2019年,其支付渠道手续费分别为2.69亿、4.89亿和6.42亿元,2020年仅上半年就已经达到4.35亿元。随着快手电商的发展,其在渠道手续费的支出将越来越大。此外,与外部合作还容易导致货款流通不及时、运营效率低下、造成用户体验上的不流畅等等。

电商平台的"二清"问题存在已久。"二清"是在没有支付牌照的情况下从事资金清结算业务,容易形成 "资金池"风险。自身没有支付牌照的电商平台在收到货款时常常受到"二清"的质疑,此前已有多家平台被监管约谈。

支付是完成交易闭环的最后一个环节,是流量变现的最佳途径之一,也是集团业务向理财、保险等综合金融业务迈进的第一步。在大数据时代,支付环节的大数据收集对描绘用户画像有重要作用。

此前苦于腾讯和阿里的垄断,其他企业即使有支付牌照,也难拿到市场份额。

不过,近两年来,人们认为已经稳定的、不会被打破的电商格局被拼多多和短视频直播平台颠覆,美团也从本地生活突围,让更多企业看到了打破支付垄断的可能。

年初至今,拼多多、字节跳动、携程、快手先后通过并购或入股的方式拿下了属于自己的支付牌照,此前就拿到牌照的美团、滴滴等平台也开始推广自己的支付平台。

▲ 据互联网公开资料,BT财经整理

万事俱备,反垄断的东风恰好吹来。

虽然蚂蚁被约谈的原因是过高的ABS杠杆率、花呗和借呗过度引导超前消费等,还未涉及支付业务,但巨轮掉头难,此前主要依靠网贷获利的蚂蚁,还需要一段时间彻底下架不合规产品、适应新形势、发展新业务。其他新兴平台则正相反,它们没有或只有很少违规业务,可以更快探寻新的业务模式。

如果支付领域的现有格局被打破,则长期来看,除了阿里和腾讯外的大小互联网巨头有望看到利润增厚、新业务拓展等,甚至有可能产生联动效应,促进更多领域的科技创新和格局变动。

新的竞争

金融是经济发展的重要部分,健康的金融体系对经济平稳发展有不可忽视的作用,这也是为什么互联网平台反垄断要从蚂蚁集团开始打响第一枪的重要原因。

这次的格局变动中,跃跃欲试的除了互联网巨头们,还有国家队。

首先,在互金平台整治的过程中,由于高利率高风险产品大范围下架、网贷紧缩、网络存款被叫停等,互金平台原有的部分优势将丧失。互金平台以及此前得益于互金通道的、游走在合规边缘的小银行客户将有较大比例的流失,而随着国有银行和大中型商业银行科技的不断进步、产品的出新,部分客户将重新回归传统银行。

客户向传统银行回流,又将带动银联商务的发展,银联商务有机会在第三方支付领域重获竞争力。

不过,央行推出的数字货币,才是互联网巨头们在第三方支付领域更需要重视的竞争对手。

数字货币属于M0,相当于央行发行的纸币,在实际应用中"碰一碰"即可完成支付、不需要网络、安全性高、匿名性(保护个人隐私)等优势,是属于M2非存款类金融机构存款领域的互联网机构平台支付目前无法达到的。

目前,数字货币已经在深圳、苏州等地展开试点,官方预计2-3年内将完成全国的普及。

届时,对互联网第三方支付平台的影响还不好预测,但可以肯定的是,数字货币的匿名性将减少平台获取的数据量,进而影响其基于大数据分析的信用评估和风控能力;线下扫码支付将基本被效率更高的"碰一碰"取代。

当然,M0范畴的数字货币只是影响M2领域的互金平台存款,不同领域并不能完全替代。而且,在数字货币发展的过程中,也离不开与互金平台的合作。

今年九月9月,中国人民银行数字货币研究所与京东数科正式达成战略合作,双十二期间,京东已经开始向用户提供数字人民币服务。

此外,央行数字货币研究所还先后与滴滴、B站、美团等平台合作测试数字货币,并于拉卡拉和银联商务两家纯第三方支付公司达成战略合作。

新的担忧

支付的战鼓再次敲响,带来希望的同时,也带来新一轮担忧。

在新兴巨头挤入市场时,熟悉的"抢人"方式又出现了。例如,使用苏宁支付在苏宁广场购物每天一次随机立减,最高减188元;开通滴滴支付可以获得代金券和免费保障。

目前在严格监管的形势下,没有出现大规模靠补贴换份额的场景,但是日后会不会又迎来补贴大战,值得担忧。各平台之间借款额度限制未打通,给过度消费、超前消费的人更多借款渠道等问题如何解决,现在也还没有看到方案。

现在在抢市场的互金平台,是否有足够的风控能力?日后会不会发展到大小巨头各用各的支付平台、其他企业随便选?如果这样的局面形成,在多个平台有交易的用户是否需要在各平台分别绑定银行卡,从而造成更大的信息泄露隐患?数字货币的推行给出一个模糊的前景,但是否能实现,还需要在实践中探寻。

虽然新的担忧出现,支付领域的反垄断却势在必行。

IC实验室回顾美国反垄断百年历史,提出了"没有真正永恒的垄断,只有不断前进的技术浪潮,推升着新的企业出现,突破原有的效率阈值"的观点;人民日报在评论阿里被约谈时也提到"只有不断完善平台企业垄断认定、数据收集使用管理、消费者权益保护等方面的法律规范,维护市场公平竞争,才能推动整个行业保持创新活力、实现健康发展"。

新华社旗下《瞭望》中称:"移动支付方式上的竞争只是表面,背后更大的竞争是支撑移动支付方式的软硬件之争,这也是中国正在胜出的竞争领域。"

只有打破垄断,才能保证我国在移动支付领域不断创新,在竞争中看到更多发展的可能性,保持领先地位。