工商银行日赚9.5亿,宇宙行也有烦恼?

资产、资本、存款、贷款全球第一,市值和分红总额国内同业第一,“宇宙行”工商银行还有进步的空间吗?

文丨庆秋

BT财经原创文章

头图来源丨创客贴

在新冠病毒的蝴蝶翅膀扇动下,全球经济经历了一次大动荡,实体企业停工停产困境重重,坏账风险急剧攀升,对银行业也形成了不小的冲击。

根据2020年全球1000家银行的相关数据显示,全球1000家银行平均ROC和ROA分别下降3.02%和0.34%,税前利润同比下降19.2%,全球银行业由于疫情的冲击经营情况普遍不佳,盈利能力大幅下降。评级机构标普曾在2020年报告中警告,2021年可能是全球金融危机余波以来银行经历的最艰难一年。

这句警告在全球市值最大的商业银行——工商银行身上似乎并没有太多体现。

2021年,工行营收9428亿元,同比增长6.81%,归属净利润3483亿元,同比增长10.27%,都创下新高。进入2022年,工行的增长势头依然强劲。据8月30日公布的中期业绩报告,工行上半年实现营收4873亿元,同比增长4.1%;净利润1726亿元,同比增长4.9%,达到了历年中期最高水平,平均每天进账高达9.47亿元。

然而,高增长的业绩并没有拉动工行的股价。事实上,工行自2018年起股价一直在4-5元的区间内徘徊。而且,目前1.5万亿元的总市值也较2.6万亿的历史高位缩水了将近一半,4.5倍的市盈率、0.53倍的市净率也都处于上市以来的最低水平。

有媒体观点认为,银行自2018年起的经营上升周期遭到打断,信用卡和房地产的坏账爆发迫使大环境入冬,这样的前提下,工商银行的业务或已经触及天花板。

事实真是如此吗?财报数据与资本市场如此割裂,工行到底还是不是一支绩优股呢?

巨无霸触及天花板

全球银行这么多,为什么工商银行能被称作“宇宙行”?

首先体现在它的大体量上。据最新财报,截至2022年上半年,工行表内外管理资产规模已经超过41万亿元,表内总资产达37.4万亿元。加上超4800亿元的营业收入和超1700亿元的净利润,这三项指标都稳居全球银行业首位。

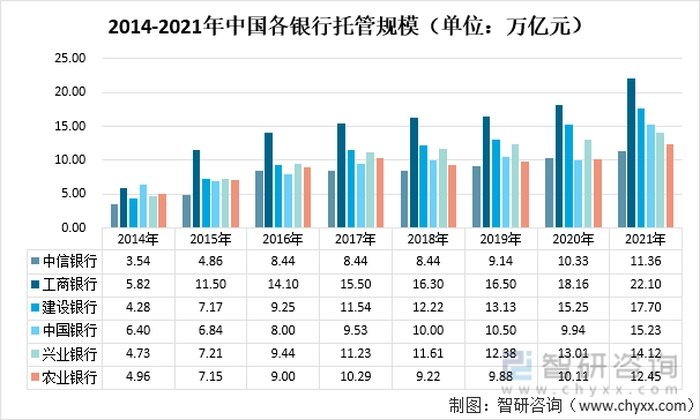

据智研咨询,2014-2021年,工商银行托管资产规模以及占全国市场的比例一直都位列全国第一,2021年托管规模达11.36万亿元,市占比达到11.50%。半年报显示,工行的保险资产托管规模达6.2万亿元,公募基金托管规模达3.7万亿元,养老金托管规模达2.5万亿元,外包业务规模达2.5万亿元,也均保持行业第一。

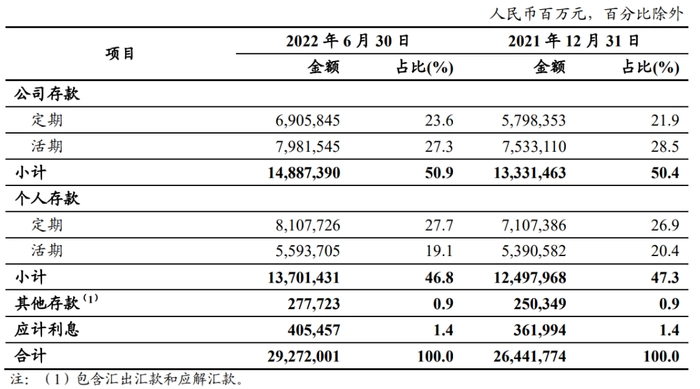

财报显示,2022年上半年,工行的客户贷款及垫款总额22.3万亿元,客户存款达29.3万亿元。工行本外币各项存款余额为30万亿元,增量首次突破3万亿元,创历史同期最好水平;境内人民币贷款新增1.61万亿元,不仅增量再创新高,也居市场首位。

截至2022年六月末,工行个人客户达到7.12亿户,几乎达到了中国人口总数的一半,比上年末增加866万户;个人金融资产总额达17.93万亿元。同比增加3286亿元。

工行副行长郑国雨表示,上半年工行个人金融业务的营业贡献超过50%,较好地发挥了全行经营“压舱石”的作用。

此外,工行是行业内首家突破公司客户1000万户的银行,达到1028.7万户,比年初增加59.6万户,增幅6.2%。

不仅如此,工行的影响力已经辐射全球。

截至6月末,工行已在49个国家和地区建立了421家境外机构,通过参股标准银行集团间接覆盖非洲20个国家,在“一带一路”沿线21个国家拥有125家分支机构,与142个国家和地区的1434家外资银行建立了业务关系,服务网络覆盖五大洲和全球重要国际金融中心。

据悉,工行已经连续十年位列英国《银行家》评定的全球银行1000强榜单榜首以及美国《财富》杂志的500强榜单全球商业银行首位,还连续六年位列英国Brand Finance全球银行品牌价值 500 强榜单榜首。

经济观察员江瀚表示,各家商业银行拥有着同等的存贷利率水平,而存贷利差又是银行的主要市场优势,那么体量越大,利润水平越高,在这种情况下,工行作为体量最大的商业银行,规模优势就会非常突出。而且,长期来看,中国商业银行体系的马太效应愈发明显,国有背景越强的商业银行,往往越容易获得市场信任,工行的强势地位未来会继续巩固。

工商银行看似无敌的业绩也有隐忧,市场上已经有观点认为工行这个巨无霸正在触及增长天花板。

据财报显示,2019年,工行营收8554.28亿元,同比增幅10.52%,国有六大行中排名第一。2020年,工行的营收同比增幅仅有3.18%,从上一年的第一名直接落到了倒数第二。2021年,工行营收同比增幅为6.81%,在国有六大行中垫底。2022年上半年,工行的营收同比增幅4.16%,仅略高于中国银行。

金融分析师翟天凌分析指出,工行虽然目前在国有六大行中规模稳居第一位,但是今年上半年银行板块不容乐观,信用卡和房地产的坏账爆发迫使大环境入冬,这样的前提下,工商银行的业务或已经触及天花板,如果不尽快找到新的业务增长点,随着增速逐步放缓“宇宙行”的名号或会易主也未可知。

暴利背面的信贷风险

“全社会的利润,被银行虹吸了。”金融行业分析师杨江凯表示,当工行在创造“宇宙行”的辉煌时,其背面是在为生存而债台高筑的受困企业和个人。

财报显示,截至今年6月末,工行各项贷款22.3万亿元,比上年末增加1.68万亿元,增长8.1%。

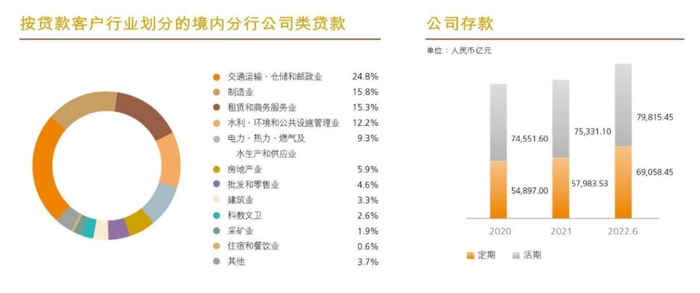

公司类贷款达13.3万亿元,比上年末增加1.11亿元,增长9.1%,其中短期贷款增加4388.09亿元,中长期贷款增加6768.86亿元。京津冀、长三角、大湾区、中部及成渝经济圈等重点战略区域公司类贷款持续增长。

个人贷款则有8.14万亿元,比上年末增加1946.16亿元,增长2.4%。其中个人经营性贷款增加1189.89亿元,增长16.9%。

细分行业来看,工行的信贷投向明显在向制造业、科创、普惠、民营、绿色、涉农等领域倾斜。

半年报显示,今年上半年,工行制造业贷款余额2.79万亿元,同比增长29%,增量是上年同期的3.5倍,余额和增量都保持同业首位;制造业中长期贷款和信用贷款两项指标均突破一万亿大关。

科创方面,工行对战略性新兴产业的贷款余额为1.42万亿元,比上年末增加将近4000亿元,增长38.7%;其中,国家重点支持的高新技术领域贷款余额1.17亿元,增加1417.40亿元,增长13.8%;“专精特新”企业贷款增速70%以上。

在疫情反复的特殊时期,工行今年上半年还针对餐饮、物流、批发零售等行业推出“用工贷”融资产品。截至6月末,“用工贷”已经达到155亿元。

此外,工行还发行了境内首单商业银行“碳中和”绿色金融债,绿色信贷余额突破3万亿元,达34999亿元,同比增长23%;普惠贷款户数较年初增加12.3万户,余额年初增长27.4%;;基础设施贷款比年初增加4600亿元;涉农贷款已经突破了3万亿元,增速16%以上。

当然,工行通过信贷向社会释放巨量资金的同时,也在承受着相应的风险。

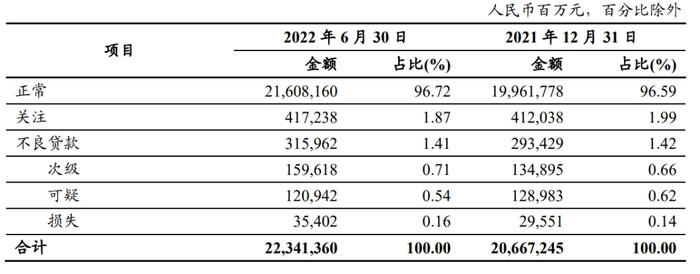

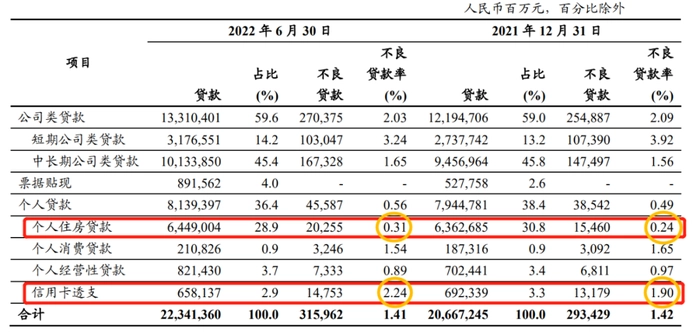

据半年报,截至6月末,工行不良贷款为3159.62亿元,不良贷款率为1.41%,较2021年年底下降0.01个百分点。关注率1.87%,较2021年下降0.13个百分点。逾期贷款率1.20%,较2021年下降0.03个百分点。逾期贷款与不良贷款间的剪刀差-473亿元,已经连续9个季度为负。

其中,公司类不良贷款2703.75亿元,比上年末增加154.88亿元;不良贷款率2.03%,下降0.06个百分点;个人不良贷款455.87亿元,增加70.45亿元;不良贷款率0.56%,上升 0.07个百分点。

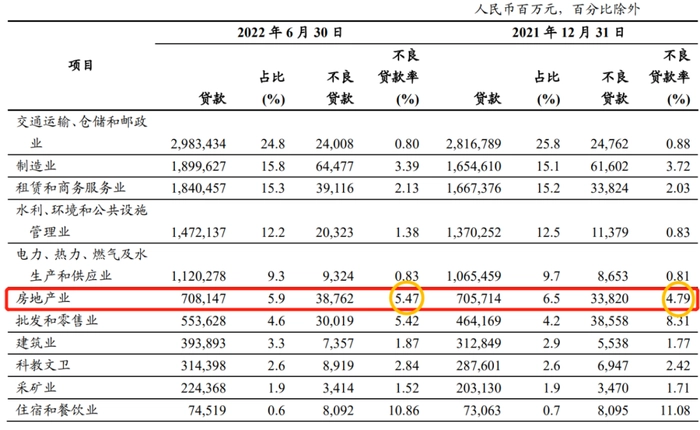

从项目和行业划分来看,会发现今年上半年个人客户信用卡透支、个人住房贷款、房地产业的不良贷款率都有所上升。其中,信用卡透支从2021年底的1.9%扩大到2.24%,房地产业则从2021年底的4.79%上升至5.47%。

对此,工行副行长王景武表示,受疫情和经济下行压力的影响,一些行业和客户经营比较困难,对银行资产质量带来压力和挑战。不过,对于个别房地产开发商暴雷、楼盘延期交付的情况,截至6月末,停工项目涉及工行的按揭不良贷款余额为6.37亿元,占全行按揭贷款余额的0.01%,风险可控。

据悉,今年上半年,工行清收处置不良贷款近1000亿元,同比多处置105亿元,正在加快风险出清。

金融行业分析师杨江凯认为,银行股的估值普遍偏低,主要原因是资本市场对于其的不良贷款率长期处在一个不信任的状态,“工行财报中的不良率为1.4%左右,但资本市场认为这个数字肯定低估了。但具体是多少,不清楚不知道,总之是低估了。”在这种认知下,银行股的股价往往很难出现高的增长。

资本市场的这种担忧不无道理。

9月6日,工行杭州分行、银川东城支行就收到了两张来自监管局的罚单,因其贷款管理不慎或未按规定进行贷款资金支付管理,分别被罚款45万元和80万元。

这只是最近的新闻,翻阅历年报道,会发现工行不良贷款暴雷的事件屡屡发生。信贷风险也成为工行发展过程中难以摆脱的阴影。

“宇宙行”的科技未来

回归到一家企业的身份来看,资产、资本全球第一,市值和分红总额国内同业第一,“宇宙行”工行真的触及到天花板了吗?

工商银行肯定早已意识到这个问题,数字化转型是工行近年来一直想要发力的方向。

自20世纪90年代起,工行就在引领国内银行业从“银行信息化”到“信息化银行”的数字化1.0时代。2011年,工行推出“工行移动银行”,涵盖了短信手机银行、WAP手机银行、iPhone/Android手机银行、iPad个人网银等一系列产品,成为国内首家全面整合并推出整体移动金融服务的商业银行。

2014年后,工行开始了从工具向平台发展的数字化转型尝试,发布了互联网金融平台“e-ICBC”,包括电商平台“融e购”、即时通讯平台“融e联”、直销银行“融e行”三大平台。

但是,电商平台和即时通讯平台的跨界尝试并不成功。

“融e购”最初上线时发展势头很猛,开业近一年注册用户超1200万人,交易额突破700亿元,都能跻身国内电商第二梯队了。2017年,“融e购”交易额突破一万亿元;2019年,用户达到1.46亿。但想要从京东、阿里巴巴等头部企业中抢夺用户并不容易,2020年工行不再披露“融e购”的相关情况。今年6月30日,应要求银行剥离非银业务的监管指导,“融e购”服务正式关停。

“融e联”的初衷是便于客户与客户经理在线联络,同时还能办理转账汇款、购买理财产品等业务,并可免去短信余额变动提醒资费。当时,将原本手机银行的部分功能分流到另一款App上,一定程度上带来了用户不便。

不过,工行手机银行APP发展还算良好。根据易观数据,2021年7月工行手机银行月活突破1亿户,成为首家移动端 MAU破亿的单一银行App。截至2022年6月末,工行个人手机银行客户规模达到4.88亿户,移动端月活(MAU)超1.6亿户。

2022年,工行开启了数字化转型的新征程,2月正式推出了集团数字化品牌“数字工行(D-ICBC)”。

据悉,在政务端,工行目前已与全国29个省区市开展政务数据合作,落地了300多个政务合作场景,如“长三角一网通办”政务金融服务、助力征拆迁工程建设的“安心付”资金管理产品等;产业端,工行上线了20余个“金融+行业”的云服务生态圈,对外输出2600余类金融产品和服务,服务种类、场景覆盖数量均居同业首位;消费端,工行打造了“第一个人金融银行”,服务4亿多用户。

数字化将助力银行构建金融新生态,G(政务)+B(产业)+C(消费)的金融生态圈布局成为银行发展重点,也将成为商业银行未来的主战场。

对此,工行也是加大了投入力度。据悉,2021年全年,工行金融科技投入259.87亿元,较2019年新增接近100亿元,占营业收入的比重则提升至2.76%;2020年末,工行金融科技投入238.19亿元,金融科技人员3.5万人,占全行员工的8.1%。截至2022年 6 月末,工行新增和累计专利授权数均居国内银行业首位,专利授权已累计超1300项。

随着工行构建的金融科技生态圈走向纵深,数字化基因深度融合业务,这家全球最大的银行,有望继续称霸。

只是不知道这层金融科技的润色,未来能否带飞工行的股价?

(文章系作者个人观点,如有疑问及任何意见反馈,可直接在评论区留言或发送邮件到 btimescaijing@163.com)