贝壳找房没有走出做空阴影

浑水做空贝壳后,无论贝壳如何反击股价还是遭遇剧烈下跌,可以说做空报告对贝壳的影响,短期内很难消除。

文丨BT财经 梦萧

2021年饱受争议和动荡的新居住服务商$贝壳(BEKE)$ 贝壳(NYSE:BEKE),终于迎来了赴美上市后的第二份年报。

北京时间3月10日,贝壳发布2021未经审计的全年财报。财报显示,2021年贝壳全年成交额(GTV)为3.85万亿元,同比增长10.1%;营业收入为808亿元,同比增长14.6%,业绩亮眼,但贝壳运营亏损、毛利和第四季度业绩下滑,全年净亏损达5.25亿元,2020年刚刚实现盈利的贝壳由盈转亏。

财报一经发布,贝壳股价暴跌,财报发布当日股价跌至14.46美元/股,第二日持续下跌,3月11日盘中跌幅超过20%,跌至11美元/股的历史最低点,对比历史最高点79.4美元/股,股价暴跌86%,3月14日,股价再跌超过8%,探至10美元左右,市值蒸发超830亿美元。蒸发的市值比蔚来+理想+小鹏三大造车新势力的总市值(同期蔚来总市值为268.2亿美元,理想为229亿美元,小鹏为196.2亿美元)还要多出130多亿美元。

浑水做空阴霾仍在

自2021年以来,贝壳的生存空间遭到严重挤压,先有创始人左晖在5月因病去世,让贝壳失去了精神领袖,股价当日暴跌10%。后又在2021年7月底,住房和城乡建设部等八部委联合发布了《关于持续整治规范房地产市场秩序的通知》,政策变化让贝壳业务面临较大的不确定性,且整体交投活跃度下降也对其业务产生了较大影响。

八部委联合通知发布后,贝壳的股价在盘中猛挫30%,一度面临崩盘风险。虽然后来贝壳经过一系列应对措施,股价稍显平稳,但随后又传出"裁员"的负面传闻,以及2021年12月16日一份来自浑水的做空报告,再度将贝壳置身风口浪尖引发市场关注。

浑水出具的长达77页的做空报告内容详尽,可见浑水公司对贝壳的调查投入了大量的时间和人力,该报告称贝壳涉嫌系统性欺诈,和当年的瑞幸一样是一个巨大的商业骗局。浑水的数据称,贝壳的2021年第二季度和第三季度的佣金收入被夸大了近八成,新房GTV被夸大了126%,二手房GTV被夸大了33%,各项数据均存在夸大之嫌。

浑水做空报告发布后贝壳第一时间反击,称报告为浑水公司恶意做空,也有部分国内地产专家力挺贝壳,认为目前中国房地产市场的大环境下,市场有降温的趋势却不会出现断崖式下跌的现象。浑水公司否定贝壳的经营业绩就相当于盲目否定中国房地产行业,是对于中国房地产市场的大方向不了解,国内地产专家对浑水做空的基础和动机存疑。

做空报告发布当日,贝壳的股价振幅达20%,贝壳2021年12月17日对浑水的做空报告逐一回复,当日股价回升5.73%。但浑水公司成立11年共计做空了16家中概股,其中一众明星企业包括新东方、瑞幸、分众传媒、安踏体育等,结果因其数据看起来详实,直接导致9家中概股企业摘牌退市,其余或股价拉低,或长期波动后难回曾经高位。

针对浑水做空报告作出回复后,贝壳还于2022年1月28日发布了针对浑水做空报告的内部调查最新进展。贝壳认为根据调查结果,审计委员会得出结论,浑水报告中的相关指控没有事实依据。

但这一切都无济于事,浑水做空报告发布后贝壳的股价还是遭遇剧烈下跌。由报告发布前的21.33美元,一路走低,至今已经跌至10美元左右,从报告发布后,股价跌幅为53%。可以说做空报告对贝壳的影响短期内很难消除。

高成本压低毛利率

从贝壳近日发布的财报的核心财务来看,贝壳表现尚可,营收保持了一定增长。

贝壳2021财年总营收为807.52亿元,同比增长14.6%。被浑水质疑的GTV也录得3.85万亿元的业绩,同比增长10.1%。从营收结构来看,二手房和新房的交易量几乎持平,在第四季度分别为3546亿元和3568亿元,说明贝壳由二手房向新房市场的转变和发力取得了不俗的成绩。

但贝壳其他的新业务突破并不大,仅录得210亿元的营收,占比相对偏低。但在遭遇浑水做空这种不利事件的恶劣影响下能取得这样的成绩已属难能可贵。

数据看起来很美好,却无法掩盖贝壳本身也存在的巨大问题,持续的亏损和低迷的毛利率,已经成为影响投资人信任的关键,全年净亏5.25亿元,相比2020年净利约27.8亿元,"由盈转亏",一反一正相差33亿元左右,经调整后去年净利近23亿元,相比去年净利57.2亿元下滑近60%。

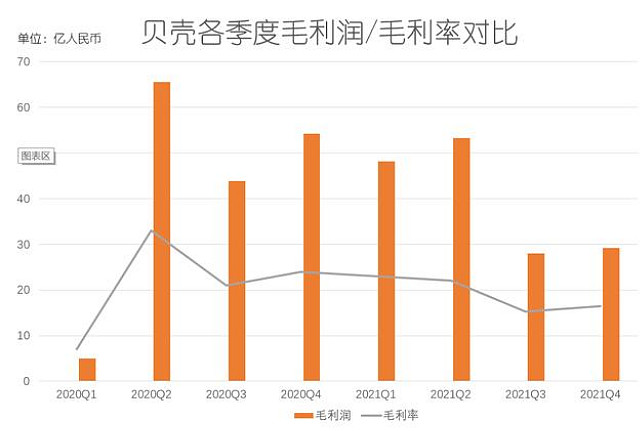

再从贝壳近四个季度的毛利润和毛利率来看,下滑明显,毛利润分别为48.16亿、53.33亿、28.0亿和29.15亿元,该年四季度同比大幅下滑超46%。

而在最能反映赚钱能力的毛利率方面,贝壳表现差强人意,2021年四个季度的毛利率分别为23%、22%、15.2%和16.4%,上半年波动并不明显,但在下半年贝壳毛利率退步明显,第三季度相比第一季度下滑了8%左右。而在2020年第二季度,毛利率一度超过30%,如今的毛利率只有高位时的一半。再结合2021年的四个季度的毛利率分析,除了第一季度之外,其毛利率同比2020年都出现下滑。

地产分析师王一然认为,贝壳为了获取独家房源以及在薪酬佣金上成本过高,必然会压低贝壳的毛利率。2021年第一季度,贝壳找房总成本159亿元,同比增幅140%,其中第三方分销69亿元,同比增幅222%,内部佣金73亿元,同比增幅106.4%,三项均以超过100%的增速在递增。第二季度贝壳总成本再度提升至188亿元,增幅38.6%,环比增加18.2%,第三方分销费用再增加25亿元至94亿元,同比增幅51.4%,环比增加36.2%。前两季度经营总成本高达347亿元,但无论是第一季度10.6亿元的净利润还是第二季度的11.16亿元的净利润,高成本下带来的是盈利。也佐证了贝壳过度依赖高成本的说法。

到了2021年因左晖离世以及相关政策的出台,贝壳在经营成本上出现下滑,第三季度和第四季度总成本分别为153亿元和149亿元,分别同比下降5.6%和13.4%,但却都出现了净亏损,分别为17.66亿元和9.33亿元。

"去年三季度经营亏损23亿元,和裁员也有一定关系,裁员的赔偿和遣散费是笔不小的开支,同时带来了还有商誉上的损害。"王一然对BT财经如是表示。

在房地产行业持续低迷的大环境下,贝壳的营收受到影响已无可避免,相比贝壳的"难兄难弟"房多多和安居客,贝壳的日子虽然艰难却还能维持。房多多在2022年1月已经因连续30个工作日股价低于1美元而收到退市警告函,3月14日股价再跌6.06%,仅为0.31美元/股,市值自上市后蒸发了98%,处于退市边缘,一度被市场给予厚望的最有希望和贝壳分庭抗礼的安居客上市未果,营收同样大受影响。而无论是字节跳动的幸福里还是其他互联网巨头的平台发展都并不如人意。

亏损持续,毛利润和毛利率持续下滑,让贝壳增幅不小的营收数据只是看上去很美,在地产下行的大环境,贝壳面临的困境并未消除,人员优化的"裁员"也说明贝壳的日子并不好过。

行业老大是否涉及垄断

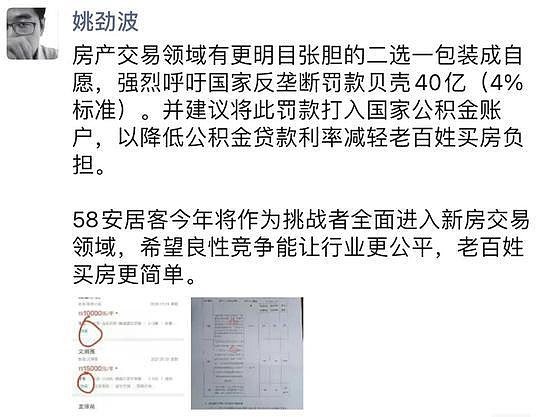

自《反垄断法》实施以来,阿里因涉嫌垄断行为被处以182.28亿元的巨额罚款,在阿里被罚之后,安居客的实控人姚劲波也在第一时间呼吁国家对贝壳进行处罚,不管姚劲波是出于私心还是真正为行业呼吁,但贝壳身为"行业一哥",也引起了相关部门的注意。

根据2021年年报可知贝壳全国门店数量超过5.1万家,经纪人45.5万人,门店同比增加8.7%,但经纪人数量却下降7.8%。从国家统计局公布的新房/二手房销售数据来看,贝壳以20%以上的市场份额占据中国房产经纪市场当之无愧的"行业老大"。

其他诸如安居客、中原集团、易居集团中介服务机构,市场占有率都在5%以下,都不是和贝壳一个体量的竞争对手。安居客作为最有希望挑战贝壳的平台,但其营收能力和贝壳相比依然太弱。

安居客的招股书数据显示,截止2020年底安居客平均月活跃用户为6700万,活跃经纪人数为72.6万,而同期的贝壳分别为4818万和49.6万,这两项数据已经超过同期的贝壳。但安居客空有大量用户和经纪人,却无法实现理想营收,问题在于,2018-2020年安居客年营收分别仅为62.16、75.79和80.52亿元,对应的利润分别为19.07亿、23.06亿和19.54亿元。

以2020年总营收为例,安居客营收81亿元,而贝壳的总营收达到705亿元,贝壳的营收约是安居客的9倍,通过资本市场的对比,安居客和贝壳之间一度差了26个房多多,差了8个易居。从净利润来看,安居客2020年的净利润下降近4亿元,净利率也下滑了6个百分点。短期内安居客无论上市与否,都根本无力撼动贝壳的行业霸主地位。

早在2021年4月,此时左晖尚未离世。国家市场监管总局就集中公布互联网平台企业《依法合规经营承诺》的名单,贝壳和爱奇艺、去哪儿等公司一起不幸上榜。彼时,有房企实名举报,贝壳让其进行"二选一"以获得独家房源,还有人认为贝壳既做平台网站又做经纪业务,我爱我家董事长谢勇认为贝壳"既当裁判员,又当运动员。",谢勇接受采访时称"一家企业同时拥有多项身份,表面看上去很有竞争力和想象空间,但对整个行业和消费者来说,一家企业身兼数职未必是一件好事。我个人并不认可这个商业逻辑。"贝壳涉嫌垄断,是行业关注的焦点,也曾被多家竞争对手"围攻",姚劲波就在2018年发起成立了"反壳联盟",彼时链家地产、21世纪不动产、麦田地产、中原地产都是"反壳联盟"的主力军。

但根据反垄断法的规定,经营者在相关市场份额达到二分之一便具有了市场支配地位,如果再滥用市场支配地位,那就构成垄断。这也是贝壳一直理直气壮否认垄断的原因所在。目前,贝壳全国市场占有率并未达到或超过50%。

但2021年国务院又发布了《关于平台经济领域的反垄断指南》,该指南规定,当准确界定相关市场条件不足或非常困难,"可以不界定相关市场,直接认定平台经济领域经营者实施了垄断行为"。这对贝壳一直拿市场占有率来否定垄断的说法是种打击。贝壳到底有无涉嫌垄断,最终还是要看相关部门的权威认定。反垄断就像悬在贝壳头上的达摩克利斯之剑,一日没有定论,都让贝壳心存惴惴。

地产投资人史保刚认为,贝壳目前虽然没有被有关部门认定为垄断,但贝壳已经形成了"事实"垄断,在已经几乎垄断的情况下,贝壳却未能获得资本市场的信任,这说明贝壳高成本低毛利率很难迎合资本市场,"从目前来看,贝壳是把房产中介业务和互联网链接最好的。但还不够,他们的互联网化还不彻底,还需要从商业模式上下手改进,让互联网思维进一步释放出行业潜力。"

但对贝壳的未来,史保刚还是持乐观态度,"毕竟一旦形成行业垄断地位,想赚钱并不难。"史保刚建议,贝壳应该降低成本,和房企搞好关系,而不是一味以高价拿下独家房源,这样不仅容易引发反垄断调查,也会让自身成本激增。同时史保刚建议,"贝壳应该给同行一些活路,少树敌,虽然那次'反壳联盟'未能真正钳制贝壳,但同样也带来一定的影响,尤其商誉损失严重。反垄断调查和同行的推动有密不可分的关系。"

在房地产市场未能回暖之前,贝壳还将有一段艰难的日子要度过,未来BT财经将持续关注。

欢迎关注【BT财经】,阅读更多精彩内容。

版权所有,禁止私自转载!如涉及侵权,请联系删除。

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。