【财报深度解读】诺亚财富,不会赚钱了?

作 者 | 无忌

正文共计4405字,预计阅读时长12分钟

财富管理头部企业诺亚财富正在节节败退,全球市场份额1%的目标依然遥远。

第三方财富管理头部企业诺亚财富,最近股价波动较大,一波7连跌打击不少投资者的信心,要知道诺亚财富2022年刚在港交所二次上市。8月9日收盘价为14.13美元,再次下跌1.74%。而在2018年5月,诺亚财富美股股价一度高达69.16美元,跌幅达80%。市值仅为9.028亿美元。

有市场分析认为,虽然赴港二次上市是诺亚财富一次重大突破,但是诺亚财富股价萎靡不振反映出其下滑的业绩,诺亚财富究竟怎么了?

踩雷“承兴案”

诺亚财富作为中国首家在美上市的财富和资产管理公司,是国内财富管理的头部企业,但7月连续发生的多起踩雷事件以及以往的踩雷经历都体现了其风控能力偏低。

在此之前,2017年3月24日,港交所最大跌幅纪录就和诺亚财富有关。该日港股上市企业辉山乳业在半小时内就蒸发了近300亿港元的市值。该股盘中超90%的跌幅,也创造了港交所最大跌幅纪录。

当时,诺亚财富旗下拥有千亿元管理规模的全资子公司歌斐资产涉及辉山乳业的债权达5.46亿元。歌斐资产向法院申请强制令,冻结辉山乳业及辉山集团实际控制人及其关联人的资产,却被拒绝。江苏证监局以歌斐资产在辉山乳业产品为基础资产的两只基金中未履行诚实信用义务、未履行谨慎勤勉义务为由向其出具警示函,一时引发资本市场广泛关注。也直接导致诺亚财富自2018年以来股价呈直线下跌趋势。

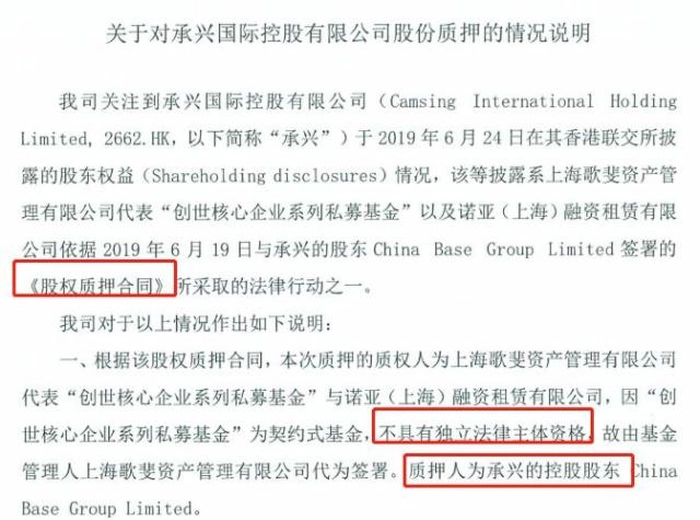

2019年7月8日,港股上市公司承兴国际控股又一次在半小时股价跌幅达90%,当日收跌超80%。而这件事又和诺亚财富有关,据联交所官网显示,歌斐资产、上海诺亚投资管理有限公司、创世核心企业系列私募基金、诺亚(上海)融资租赁有限公司出现在承兴国际控股大股东一栏,持股比例为62.84%。有意思的是,这是承兴国际控股实控人罗静被抓的前一天才完成股权变更。但这次变更并非股权转让,而是股权质押。

按照披露信息,被质押的承兴国际控股股份共计6.77亿股。而在承兴国际控股股价暴跌后,质押股权的价值远低于质押时的价值,仅剩下6亿港元左右。远不足以覆盖承兴国际控股的34亿元资金亏损。这次踩雷诺亚财富美股瞬间闪崩,当日股价暴跌20.43%,5.5亿美元市值随之蒸发。

本次踩雷事件,不仅让诺亚财富的声誉受损,2020年8月,诺亚财富宣布和承兴案投资者的和解协议,相关的一次性和解费用金额为18.29亿元。这导致诺亚财富在2020年亏损了7.452亿元,其中2020年第四季度净亏损近16亿元,也让诺亚财富逐渐走向了下坡路。

值得一提的是,今年4月美国证券交易委员会(SEC)再将12家中概股公司加入“预摘牌”名单,诺亚财富也被列入第四批预摘牌名单中。这或许是诺亚财富着急赴港二次上市的原因所在。

一季度增收不增利

诺亚财富的下坡路主要体现在营收上。目前诺亚财富未发布2023年中报,我们从一季报中寻找端倪。

财报显示,2022年诺亚财富总营收为31亿元,同比下跌27.78%,归母净利润9.766亿元,同比下跌25.69%。而5年前的2018年诺亚财富的营收为32.9亿元,归母净利润8.113亿元,同比分别增长16.37%和6.34%。受“承兴案”的影响,诺亚财富这5年原地踏步,甚至营收还不如2018年。

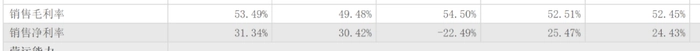

需要注意的是,诺亚财富在2022年并未出现毛利率和净利率的大幅下滑,该年毛利率为53.49%,净利率为31.34%,同比2021年的49.48%和30.42%分别提升4.01和0.92个百分点,相比2018年的52.45%和24.43%则分别提升了1.05和6.91个百分点,毛利率和净利率均有明显提升,但营收的下滑也导致归母净利润仅比5年前增长了1.65亿元。

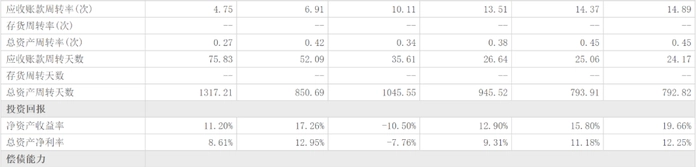

在运营能力上,诺亚财富的相关指标退步明显。比如总资产周转天数由2018年的793.9天,提升至2022年的1317.21天。应收账款周转天数也由2018年的25.06天增加至2022年的75.83天。金融分析师许艺表示,资金的周转期是反映出企业的资金周转的速度以及利用的效率。“资金周转天数减少,就说明其周转速度快,利用率高。资金周转天数增加,就说明其周转的速度变慢了,利用率也降低了,诺亚财富资金周转明显增加,说明其资金运转的速度下降了,而对财富管理企业来说,资金利用率下降,意味着企业盈利能力降低了。”

不可否认诺亚财富的营收或受疫情影响,但在各行业都早已复工复产的情况下,将营收跌至5年前完全归咎于疫情也难让人信服。“营收的下滑,和其资金周转天数明显增加有一定关系。从诺亚财富应收账款周转天数增加明显,说明他们的资金营运效率越低,而对一家财富管理企业来说,资金运营效率降低意味着赚钱能力在下降。”许艺认为疫情成为很多企业业绩不佳的理由,但从运营数据及财务指标来看,这个理由似乎都没有足够的说服力。

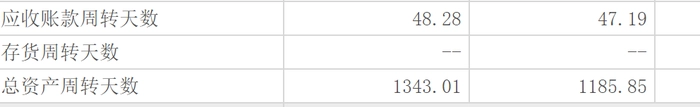

在最新发布的一季报中,诺亚财富的各项指标同样差强人意。一季度诺亚财富营收8.035亿元,同比增长0.98%,归母净利润2.442亿元,同比下滑19.99%,增收不增利。毛利率由2022年第四季度的56.56%下降至53.94%。应收账款周转天数和总资产周转天数同样和上一季度相比增加明显,其中应收账款由上一季度的47.19天增长至48.28天,总资产周转天数由1185.85天飙升至1343.01天。

与一季度不到1%的营收增长相对应的是销售费用大幅增长,一季度诺亚财富开展了数场大型海外客户活动,销售费用同比提升25.5%至1.4亿元,这也引发市场对其砸钱换营收的质疑。

主营业务下滑

诺亚财富营收构成主要有三大板块,分别是财富管理业务、资产管理业务和其他业务。招股书显示,2019年至2021年报告期内,其来自财富管理业务的收入分别为23.30亿元、23.80亿元和32.12亿元,分别占当年总营收的68.3%、71.6%和74.2%,整体呈现增长趋势,营收占比也同样不断提升。

同期,诺亚财富的资产管理板块营收分别为7.88亿元、8.80亿元和10.46亿元,分别占总营收的23.1%、26.5%和24.2%,同样保持增长态势。而三大营收构成的其他业务在同期下滑明显,报告期内分别为2.96亿元、6520万元和6820万元,分别增长了-78%和5%。

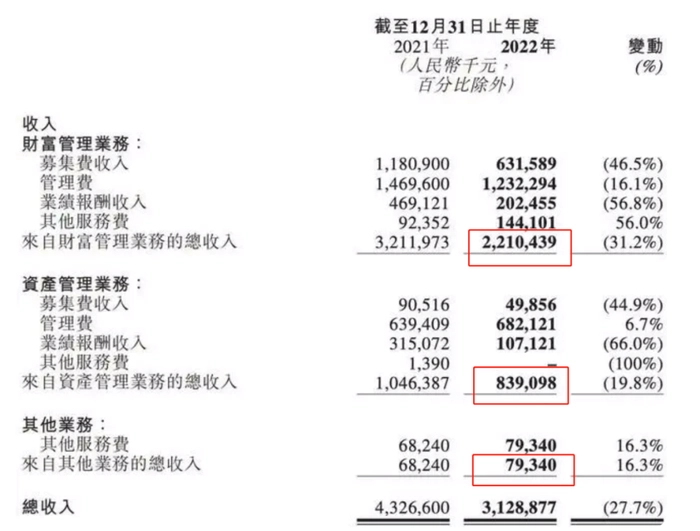

2022年,受困于整体营收的下滑,诺亚财富的财富管理板块下滑明显,该板块总营收为22.10亿元,较2021年同期的32.12亿元减少31.2%;资产管理板块收入8.39亿元,较2021年同期的10.46亿元减少19.8%;其他业务收入7934.0万元,同比增长16.3%。但其他业务板块基数较小,其增幅远没有覆盖到另外两大主营业务板块的跌幅。因为其他两大主营业务才是诺亚财富赚钱的关键。

财报显示,诺亚财富在2019年至2021年财富管理板块营业利润收入率分别为18.9%、34.5%和28.8%,资产管理板块分别为49.9%、52.5%和52.5%,其他业务板块则分别为29.7%、-29.4%和-366.3%。

诺亚财富总营收的减少,与之对应的是募集费收入、管理费及业绩报酬收入的相应减少。其中,募集费收入为6.32亿元,同比减少46.5%;管理费为12.32亿元,同比减少16.1%;业绩报酬收入2.02亿元,同比减少56.8%,2022年诺亚财富在财富管理板块产生经营利润7.42亿元,同比下降了19.5%。募集量由2021年的人民币972亿元至703亿元,降幅达27.7%。

诺亚财富全方位均呈下滑趋势,但好在财富管理板块经营利润率则从2021年的28.8%提升至2022年的33.7%。

对于资产管理板块营收的大幅下滑,诺亚财富给出的解释是“受2022年宏观环境波动及更具挑战性的影响,资本市场波动及一级市场退出机会放缓,导致私募股权产品的业绩提成收入下降。”

全球1%的市场份额能否实现?

尽管诺亚财富在2022年及2023年一季度表现一般,但有相关机构认为诺亚财富今年的营收和利润都将强劲复苏。一致财务甚至预测,诺亚财富在2023年营收和正常每股收益将增长16.0%和18.8%,达到5.223亿美元和2.55美元。

机构对诺亚财富抱有信心的关键是其核心客户群的增长。诺亚财富的核心客户群分为黑卡客户和钻石卡客户,与之对应的资产净值分别为5000万元以上和1000万元以上。其中2022年黑卡客户人数由2021年的1755个增长至2104个,增幅达22%,钻石卡客户人数由2021年的6475个增长至7585个,同比增长17%。核心客户群总人数增长为18%。

另外一个让机构对其乐观的是诺亚财富在海外的迅速扩张。作为深耕香港的财富管理企业,诺亚财富在海外市场表现优异。2022年第四季度财报显示,诺亚财富的海外客户数量在2022年增长了8.4%,海外客户资产管理规模同比去年增长了15%。海外客户对诺亚财富营收贡献占比达26.7%,2021年这项数据为23.5%,提升明显。说明海外优质客户的资产管理收益得到较大提升。

尝到海外市场甜头的诺亚财富今年加强对海外公司员工的招聘,计划将香港公司的客户关系经理由20人扩充至100人,在新加坡组建一支20人的团队,这些都可以看出诺亚财富对海外市场扩张的重视程度。

在2022年第四季度财报会议上,诺亚财富公开表示,其长期目标是“在面向全球的中国高净值客户财富管理行业中,拥有至少1%的市场份额”。这份底气来自诺亚财富的财富管理规模。截至2022年,诺亚财富直接或者间接投资的公司超过7000家,累积管理资产总规模约9000亿元,目前在管资产规模超过2800亿元,其中旗下歌斐资产的资产管理规模为人民币1571亿元,较2021年末上升0.7%,海外资产管理规模为人民币325亿元,同比2021年提升了14.7%。

诺亚财富的资产管理规模增幅明显,但想在全球占据1%的市场份额依然颇有难度,据麦肯锡2020年发布的报告数据显示,2020年全球资产管理行业在管理的资产达到了114.7万亿美元。以2022年诺亚财富累计资产管理9000亿元计算,仅占全球资产管理总规模的0.11%,距离1%有较大的距离。1%的市场份额约为9万亿元,以目前诺亚财富资产管理规模来看,这一目标也被不少业内人士认为是几乎不可能完成。

总体而言,诺亚财富近两年营收波动较大,多次“踩雷”让口碑和声誉受损严重,在全球经济复苏的大环境下,今年或能实现不俗的发展,但却要加强自身风控管理,避免再次踩雷和增收不增利,同时需要脚踏实地,一步一步向目标迈进。

文章系作者个人观点

如有疑问及任何意见反馈

可直接在评论区留言或发送邮件到

btimescaijing@163.com