【财报深度解读】“茅台们”悟了,原来副业比白酒还赚钱?

作 者 | 梦萧

正文共计4054字,预计阅读时长11分钟

中秋节刚过,细心的网友们发现不仅高端月饼无人问津,就连此前一直坚挺的高端白酒也卖不动了。

受此影响,一向被视为A股风向标的贵州茅台(600519)股价自9月12日至19日罕见迎来一波连跌,股价由9月11日收盘的1380元跌至1261元,跌幅约9%,短短数日市值蒸发1500亿元。市值由高点的3.12万亿跌至9月19日收盘的1.584万亿,市值几乎腰斩。

9月20日晚间,贵州茅台公告称,公司拟以30亿元至60亿元回购股份。这是贵州茅台上市至今首次发布回购股份计划,并且其拟回购股份金额上限,排名今年初至今A股上市公司首位。

此前,在A股一只股票坚挺和市值高企一般会被冠以“XX茅”,比如海天味业被冠以“酱油茅”,片仔癀被冠以“医药茅”等等,让很多投资者没有想到的是这么多年象征着股价不倒的茅台在2024年也遭遇滑铁卢,进入2024年,1月2日开盘股价为1684.12元/股,年内跌幅25%。市值蒸发超5300亿元。

不只是茅台,白酒行业股价几乎都和茅台类似,五粮液在年内股价下跌18%,泸州老窖年内股价下跌超过40%……此前一直被视作“皇帝女儿不愁嫁”的飞天茅台,价格也一跌再跌。9月19日白酒价格行情显示,原箱价格为2500元/瓶,散瓶为2365元/瓶。据前茅台零售商李东伟介绍,2023年春节期间飞天茅台原箱价格每瓶超过3000还供不应求,散瓶也超过2800元。短短一年,飞天茅台的价格几乎每瓶下跌约500元。

和茅台拥有超强的品牌价值不同,作为白酒行业的老大,茅台即便是降价,依然能赚取巨额的利润,其他20家白酒企业,却很难像茅台一样,于是才出现泸州老窖跨界做调味品的现象,一家知名酒企努力搞起了副业,或是业绩压力下的无奈。

茅台的地位还稳吗?

不管茅台的股价如何下跌,茅台在白酒江湖的一哥地位稳如泰山。

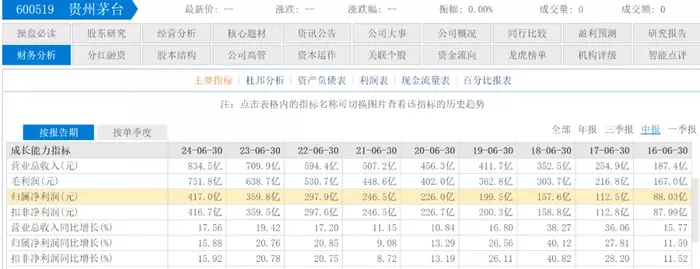

最新发布的财报显示,2024年上半年,茅台营收834.5亿元,同比增长17.56%;归母净利润417亿元,同比增长15.88%。以上半年实际天数计算,茅台每日营收高达4.6亿元,每日净赚2.3亿元。

茅台的高利润源自于其本身的高毛利率,上半年茅台毛利率达91.76%,净利率为52.7%,均为21家上市白酒企业中最高。以上述各项数据同期对比,五粮液营收506.5亿元,同比增长11.3%;净利润190.6亿元,同比增长11.86%。同期毛利率和净利率分别为77.36%和39.15%。泸州老窖同期营收169亿元,同比增长15.84%;净利润为80.28亿元,同比增长13.22%。毛利率和净利率为88.57%和47.60%。茅台是唯一一家毛利率90%以上、净利率超过50%的酒企。

通过茅台、五粮液和泸州老窖的中报数据对比,或能感受到泸州老窖的焦虑,不仅净利率下跌了1.2个百分点,其营收增幅由去年同期的25.11%下降至15.81%,净利润增幅也由去年同期的28.17%下降至13.22%,成为主要酒企中下滑幅度较大的一家。且泸州老窖的营收和净利润和头部酒企存在较大的差距,想在白酒行业突围反超的可能性渺茫。

此前从事茅台等高端白酒销售的李东伟现已经改行,“高端白酒的盛况现在变化很大,受全球宏观经济环境影响,消费者消费欲望被抑制,年轻人的消费习惯在变化,加上企业业务量下滑,非必要开支减少等等各种因素,高端白酒遇冷或将在很长时间内成为常态。”

纷纷转身搞副业?

在当今多元化发展的经济浪潮中,白酒企业正积极寻求转型与突破,纷纷涉足白酒之外的副业领域,不仅拓宽了企业的业务边界,还实现了快速增长与品牌价值的深度挖掘。

以茅台集团为例,作为中国白酒行业的领军企业,茅台并未止步于高端白酒的酿造与销售,而是凭借其强大的品牌影响力和资金实力,成功探索了多个副业领域。其中,茅台冰淇淋的推出便是一个引人注目的亮点。

通过将传统白酒文化与现代甜品消费趋势相结合,茅台冰淇淋不仅满足了消费者对新鲜体验的追求,还将茅台的品牌价值延伸至更广泛的消费群体中,实现了品牌年轻化与市场拓展的双重目标。这一跨界尝试,不仅让茅台品牌以更加亲和、时尚的形象出现在公众视野,也为其带来了可观的业绩增长点。

还有五粮液集团,在巩固其白酒主业的同时,也积极向文化旅游、金融投资等领域延伸。五粮液通过打造工业旅游项目,如五粮液酒文化博览园,将酿酒工艺展示、文化体验与旅游观光融为一体,吸引了大量游客前来参观体验,不仅提升了品牌形象,还带动了地方经济的发展。此外,五粮液还通过设立金融投资公司,参与资本市场运作,实现了资本与产业的良性互动,为企业发展注入了新的活力。

其实泸州老窖做调味品,也不是心血来潮。

2023年3月,泸州老窖集团旗下全资子公司——四川元景达食品有限公司收购护国陈醋股份公司,并更名、升级为护国味业,标志着泸州老窖集团正式迈入大食品赛道。但这也不是泸州老窖首次进入调味品赛道,早在2001年10月,泸州老窖就以3000万元的承债式整体收购了百年老字号“保宁醋”。当时泸州老窖集团董事长袁秀平表示,收购保宁醋是同胞兄弟空前团结,是强强联合,是相乘效应,按现代工业分类,保宁醋也同属酿造业,同样符合“大食品”原则。

泸州老窖在收购护国陈醋后,这一年多的股价表现并不太好。2023年3月,泸州老窖的股价250元/股左右,但在2024年7月11日收盘股价为136.85元,在收购护国陈醋后泸州老窖股价整体表现呈下滑趋势,总跌幅达45%,在众多上市酒企中跌幅算是较高的一家。截至9月27日收盘,泸州老窖总市值2003亿元,市值较高点蒸发了2600亿元。

既然泸州老窖跨界做调味料未能打动资本市场,那一直做调味料的海天味业在同期股价表现如何?泸州老窖进军调味料是否会给海天味业带来一定冲击?公开资料显示,2023年3月,海天味业股价最高为67.67元/股,而同样截至9月27日收盘,海天味业股价为43.80元/股,市值相比高点已经蒸发了超过1300亿元。

但是值得注意的是,我国南北方饮食差异较大,不同地区的消费者对调味品的口味偏好存在较大差异,产品进入市场时,很难做到全国统一标准,也成为众多企业亟需解决的难题,同时随着众多企业的跨界入局,市场竞争更加残酷,也容易陷入同质化竞争的困局,真正实现全国布局的调味品企业寥寥无几,海天味业、千禾味业和中炬高新,成为调味品市场的佼佼者,而新入局的泸州老窖、三只松鼠、七喜等企业,目前在调味品市场的市场占有率偏低,暂时无力撼动海天味业等品牌的强势地位。

副业毛利率、净利率创新高?

白酒企业探索第二增长曲线已成为行业发展的必然趋势。通过跨界融合、文化旅游、数字化转型等多种方式,白酒企业能够不断拓展业务边界,实现多元化发展。这些新的增长点不仅为企业带来了新的业绩增长,更重要的是,它们为白酒行业注入了新的活力和创新动力。

白酒企业搞副业搞的有声有色,泸州老窖是其中一个样本。

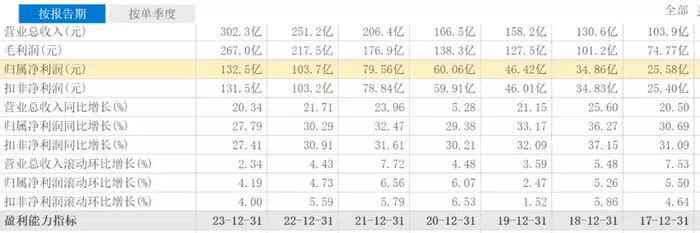

泸州老窖在2023年业绩表现不俗。财报显示,2023年泸州老窖的营收首次突破300亿元,达302.3亿元,同比增长20.34%;归母净利润达132.5亿元,同比增长27.79%。但2023年的营收和净利润增幅相比2021年和2022年有所放缓。2021年泸州老窖的营收增幅为23.96%,净利润增幅为32.47%;2022年营收增幅为21.71%,净利润增幅为30.91%。2023年的营收增幅在近9年中高于2020年的5.28%,同时净利润的增幅则是近9年中最低。

值得泸州老窖欣慰的是,2023年泸州老窖的毛利率高达88.30%,净利率也高达43.95%,均创下历史新高。泸州老窖的毛利率仅次于贵州茅台的91.96%,净利率也是仅次于贵州茅台的52.49%,高于白酒二哥五粮液75.79%和37.85的毛利率和净利率。在上市的20家白酒企业中,泸州老窖的毛利率和净利率均位列第二位。2024年上半年,毛利率和净利率也在五粮液之上。

2019年至2023年,泸州老窖的毛利率为80.62%、83.05%、85.70%、86.59%和88.30%,毛利率五年提升了7.68个百分点。同期净利率分别为29.35%、35.78%、38.45%、41.44%和43.95%,净利率五年提升了14.6个百分点。近5年来,泸州老窖的毛利率和净利率均呈不断提升的趋势。

2024年一季度,泸州老窖的毛利率和净利率继续走高。一季度毛利率为88.37%,净利率为49.83%。相比去年同期均有提升。而一季度为白酒销售旺季,毛利率相对全年偏高。值得注意的是从收购护国陈醋后,泸州老窖连续5个季度的毛利率都在88%左右,净利率除了2023年第四季度偏低之外也都在48%左右,均处在白酒行业高位。

众所周知,酒糟是酿造陈醋的主要原料,联系到泸州老窖收购的“保宁醋”和“护国陈醋”,泸州老窖的毛利率高,是否和其生产原料能够利用到最大化有关,其财报中并未披露,BT财经查阅护国陈醋的原料时也没有查到酒糟,但酒糟能够酿醋是不争的事实,泸州老窖近年来毛利率和净利率大幅提升,也有可能存在酿酒工艺原料用来做调味品的可能,当然也和其品牌力的提升有直接关系。

酒企们纷纷寻找突围方向成为行业趋势,但是不是每家都能像泸州老窖那样营收和利润双增。随着市场环境的变化和消费者偏好的多元化,高端白酒市场逐渐显露出遇冷的迹象。这一变化不仅考验着白酒企业的市场敏锐度,更对其战略调整和创新能力提出了更高要求。

面对高端白酒市场的挑战,酒企应该如何应对,寻找新的发展方向,成为业界关注的焦点。但是,面对高端白酒市场的挑战,酒企积极寻求转型与破局之路,通过不断提升自身竞争力和创新能力,这是永远颠扑不破的真理。