【大宗·期货】期货橱窗 | 铜多空谨慎交锋,维持高位震荡

中国金属矿业经济研究院 宋歆欣

五矿期货有限公司研究中心 钟靖

五矿期货有限公司期权事业部 李立勤、卢品先

来源:

五矿经济研究院

(摄影:赵志霄)

根据中国五矿经济研究院金志峰院长创立的“至简交易”价格实战理论,期货市场和现货市场拥有各自不同基本面,期货价格产生的原点在期货盘面。本栏目聚焦期货市场自身基本面,重点分析期货市场资金博弈的背后力量与主要影响因素,通过期权市场研判市场情绪和预期变化。

1月,铜多空谨慎交锋,国内主力和国际金融资本维持多空平衡状态。目前,铜处于历史偏高位置,短期受阻上方压力位重回原价格区间震荡运行。期权市场隐含波动率处于历史低位,市场看涨情绪伴随铜价下跌有所恢复,预期2月铜价大概率在66900-70200元/吨运行。

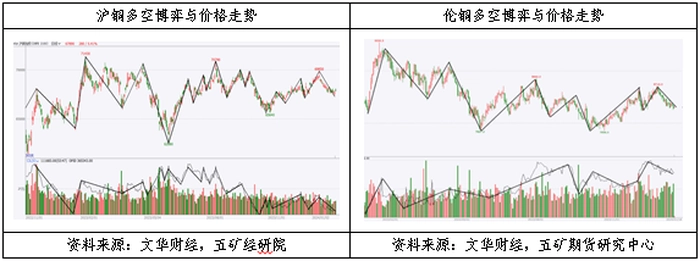

一、期货盘面多空谨慎交锋

沪铜盘面,12月中下旬多头增仓4.1万手拉升价格逼近7万元,再度受阻71000-71500元/吨上方压力位,1月中上旬多头撤离带动价格回落至67380元/吨。伦铜盘面,12月下旬至今,铜价围绕8200-8800美元/吨区间宽幅震荡,多空双方减仓、博弈趋缓。12月下旬,空头减仓带动价格一度反弹至8716美元/吨的震荡区间上沿,1月中上旬,多头显著减仓而空头温和增仓导致价格跌回8200美元/吨附近。1月19日,沪铜主力合约收盘价67770元/吨,较上月同期68480元/吨下跌1.04%;伦铜收盘价8380美元/吨,较上月同期8586美元/吨下跌2.4%。

图1:期货盘面多空谨慎交锋

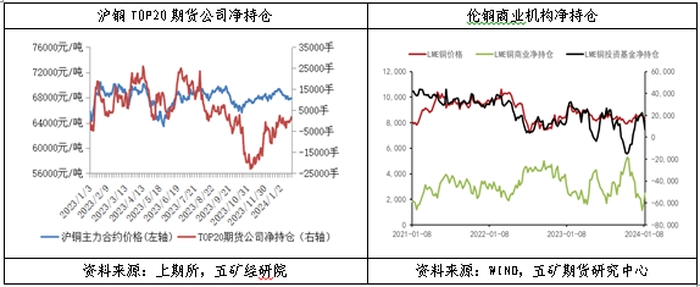

二、国内主力维持多空平衡,国际金融资本显著缩窄多头敞口

1月19日,沪铜持仓量TOP20期货公司持有净空头1802手,略微扩大空头敞口。1月12日,伦铜商业机构(包括生产商、贸易商、加工商、用户等产业客户)持有净空头51253手,较上月同期空头敞口缩小3435手,投资基金持有净多头敞口6982手,较上期多头敞口缩窄11164手。

图2:国内主力维持多空平衡,国际金融资本显著缩窄多头敞口

三、市场炒作风险可控

1月19日,沪铜主力合约持仓量15.1万手,一手5吨,上期所指定交割仓库铜库存4.8万吨,盘面持仓规模与交割库库存之比降至16,处于历史偏高水平;LME3个月期铜持仓28万手,一手25吨,库存15.5万吨,月均可交割产量141万吨,未来3个月内持仓量与交易所库存和产量之和比值回落至1.59,综合考虑伦铜Cash/3M仍贴水,现货资源未出现明显紧张情况,市场炒作风险可控。

图3:市场炒作风险可控

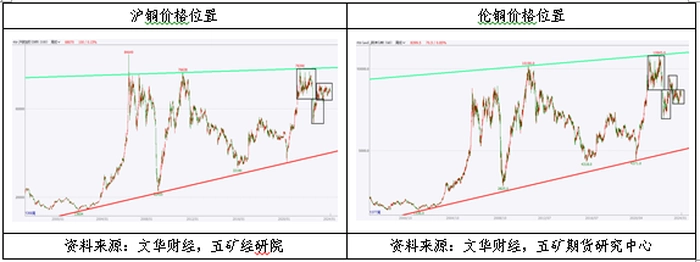

四、铜价处在长期价格区间中部偏高位置

沪铜期货价格长期运行区间在40000-79000元/吨,伦铜期货价格长期运行区间在5000-11000美元/吨。1月19日,沪铜主力合约收盘价67770元/吨,处在长期价格区间71%分位;伦铜期货收盘价8380美元/吨,处在长期价格区间56%分位。

图4:铜价处在长期价格区间中部偏高位置

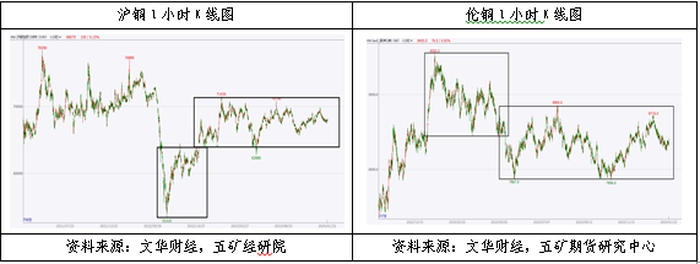

五、沪铜和伦铜高位宽幅震荡

1月,沪铜价格维持在64000-71000元/吨高位宽幅震荡。伦铜价格在2023年10月在7850-8860美元/吨震荡区间下沿获得有效支撑后,2024年1月继续维持区间震荡态势。

图5:沪铜和伦铜高位宽幅震荡

六、市场对铜远期价格走势保持中性预期,近期现货资源维持宽松

1月19日,沪铜远月合约价格较近月合约小幅贴水0.7%,伦铜远月合约价格高于近月合约94美元/吨,折合升水1.1%;伦铜Cash/3M贴水79美元/吨,较上月同期上涨14美元,反映现货资源仍维持宽松。

图6:伦铜Cash/3M贴水79美元/吨反映现货资源维持宽松

资料来源:WIND,五矿期货研究中心

七、沪铜期权隐含波动率持续下降至历史低位

1月16日,沪铜期权隐含波动率报收于11.87%,位于历史低位。市场认为铜价出现趋势性行情概率较低,高位震荡概率较高。

图7:沪铜期权隐含波动率延续偏低水平

数据来源:wind,五矿期货期权事业部

八、2月价格运行区间大概率在66900-70200元/吨

期权市场预期铜价2月主要在66900-70200元/吨窄幅震荡。从沪铜期权最大持仓量所在行权价来看,1月29日,cu2403合约看跌期权较高持仓量所在行权价为68000元/吨和67000元/吨,对应期权费分别为316元/吨和138元/吨,看涨期权最大持仓量所在行权价为70000元/吨,期权费224元/吨,市场预期2月铜价主要在66900-70200元/吨运行。

图8:期权市场预期铜价2月主要在67000-70000元/吨区间震荡

数据来源:wind,五矿期货期权事业部

九、伴随沪铜价格下行,市场看涨情绪有所增强

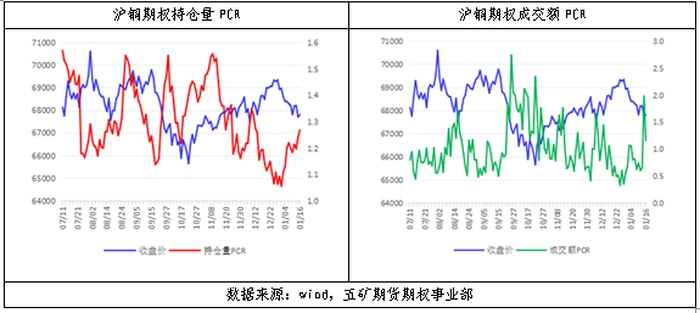

伴随铜价下跌,持仓量PCR有所回升,成交额PCR先扬后抑。1月16日,看跌持仓量50333张,较上月同期减少5854张;看涨持仓量39711张,较上月同期下降7425张;持仓量PCR收于1.27,较上月同期上升0.08,仍位于1.00多空情绪临界值以上,反映伴随铜价下跌,市场看涨情绪增强。1月16日,看跌成交额1918万元,看涨成交额1664万元,成交额PCR收于1.15,沪铜成交额PCR先扬后抑,看跌期权成交额更为活跃。

图9:持仓量PCR大幅上升,成交额PCR先升后降

免责声明

上述内容仅代表研究员个人观点,不代表经研院观点和立场,并非给他人所做的操作建议。内容仅供参考之用,读者不应单纯依靠本资料信息而取代自身独立判断,应自主做出投资决策并自行承担风险。主编:金志峰 责任编辑:陈琦