【BT财报瞬析】开普检测2023三季报:稳健资产结构下的业绩挑战与市场潜力

开普检测(股票代码:003008)作为专注于电力系统二次设备检测服务的领军企业,凭借在行业内的深厚积累,已成为该领域的重要参与者。公司不仅提供专业的技术服务,还涉足检测设备的销售,拓宽了业务范围。得益于电力工业的持续扩张和电网安全稳定性的提升,以及国家政策的有力支持,开普检测所在的市场前景广阔,发展潜力巨大。

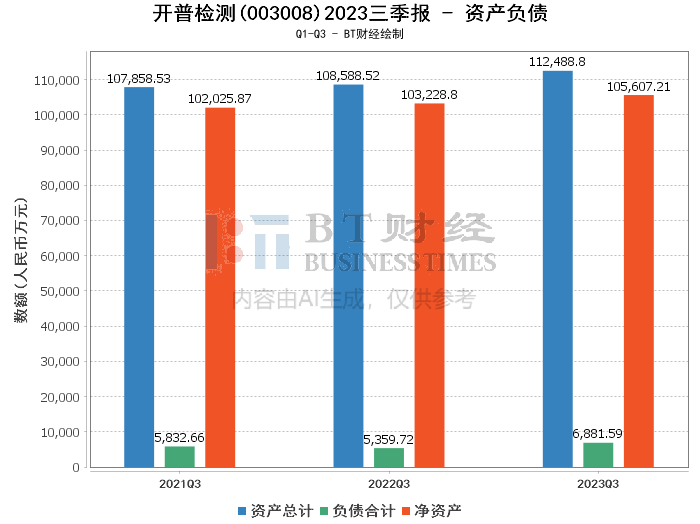

在资产负债方面,开普检测截至2023年三季度末的总资产为11.25亿元,较上年度末的11.4亿元略有下降。负债合计为6881.59万元,较上年度末的9033.09万元减少,净资产则从上年度末的10.49亿元增长至10.56亿元。资产负债率从上年度末的7.93%降至6.12%,显示出公司的财务结构更为稳健。

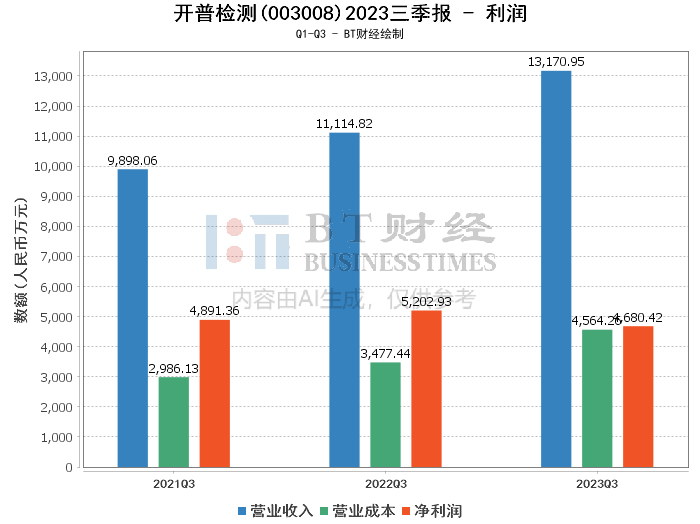

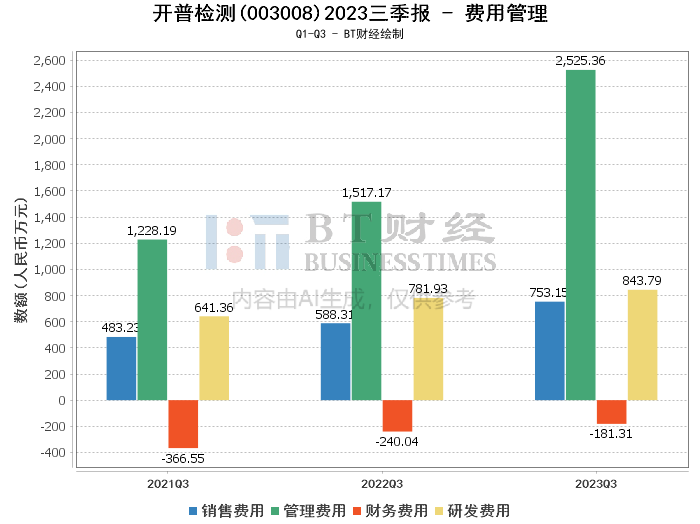

企业的利润表现方面,2023年初至三季度末,开普检测实现营业收入1.32亿元,同比增长18.50%,营业利润为5305.43万元,虽然较上年同期的6056.16万元有所下降,但仍保持了一定的盈利水平。营业成本的增长较为显著,从上年同期的3477.44万元增加至4564.26万元,增长率达到31.25%,主要是由于新增华南(珠海)基地的折旧摊销成本以及人工成本的增长。净利润为4680.42万元,同比减少了10.04%。

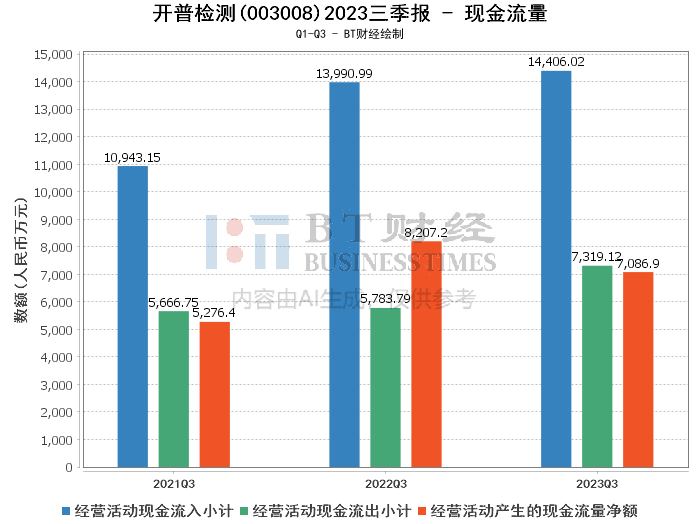

现金流量方面,经营活动产生的现金流量净额为7086.9万元,较上年同期的8207.2万元有所下降。经营活动现金流入小计为1.44亿元,略高于上年同期的1.4亿元;经营活动现金流出小计为7319.12万元,较上年同期的5783.79万元增加,反映出公司在经营活动上的现金支出增加。

综合来看,开普检测在2023年三季度表现出稳健的资产负债结构,尽管面临营业成本上升和净利润下降的挑战,但营业收入的增长和较低的资产负债率显示出公司具备较强的市场竞争力和风险抵御能力。同时,公司所处的行业发展趋势良好,具备长远的增长潜力。

对于投资人而言,在考虑投资开普检测时,应关注公司未来的成本控制策略和市场拓展计划,以及行业政策的变化对公司业绩的潜在影响。同时,考虑到公司稳健的资产结构和行业发展前景,长期投资价值仍值得期待。投资者应密切关注公司的经营动态和行业发展趋势,以做出明智的投资决策。

本文仅代表分析师本人或者分析师在AI分析基础上作出的判断,并不能作为任何投资指标,也不构成任何投资建议。本文初衷是帮助投资人以最直观、最快速的方式,用最专业的视角对资本市场数据进行分析与研判。