【BT财报瞬析】*ST全筑2023三季报:战略收缩显成效,现金流与净利润双增长

上海全筑控股集团股份有限公司(股票代码:603030),作为建筑装饰行业的一员,其业务范围广泛,涵盖房地产、公共和商用建筑等多个领域。建筑装饰行业作为国民经济的重要组成部分,尽管面临宏观经济波动的影响,但随着中国经济和建筑业的回暖,该行业展现出复苏的迹象。特别是在房地产市场经历调整后,新房市场的弱复苏为建筑装饰行业带来了新的机遇。

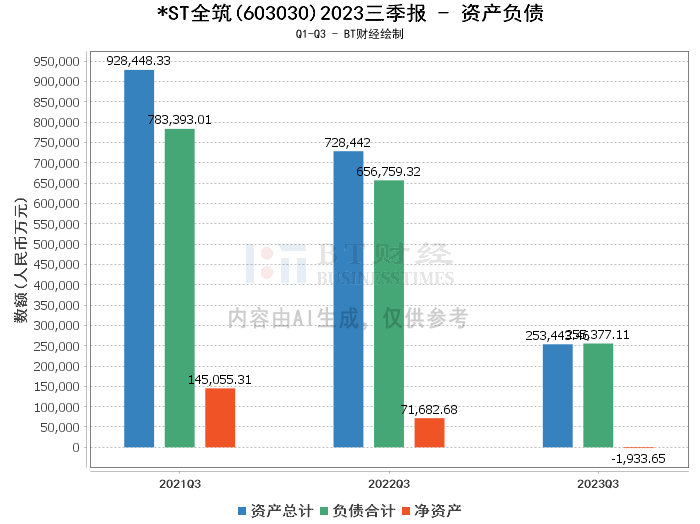

在资产负债方面,*ST全筑的总资产从上年度末的60.32亿元减少至本报告期末的25.34亿元,负债合计也相应从61.22亿元减少至25.54亿元。资产负债率略有下降,从101.49%降至100.76%。这一变化主要是由于公司战略上的收缩,主动减少了低毛利高风险的业务,并且子公司破产清算后不再纳入合并范围,从而导致业务量的大幅减少。

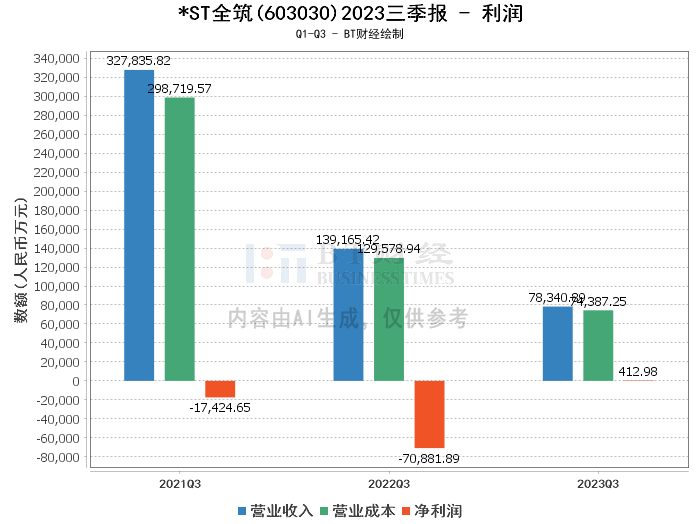

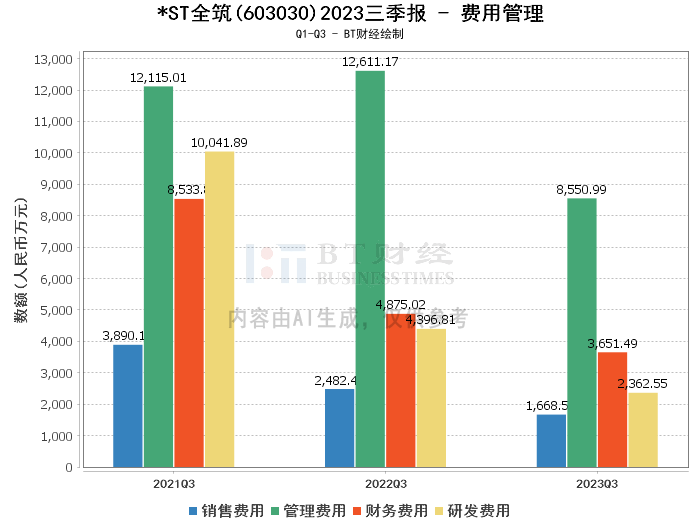

在利润方面,*ST全筑的营业收入从上年同期的13.92亿元减少至7.83亿元,营业成本也相应从12.96亿元减少至7.44亿元。公司的毛利率和净利率分别为5.05%和0.53%,与上年同期相比,毛利率有所下降,但净利率则由负转正,这表明公司虽然收入减少,但盈利能力有所改善。净利润方面,公司实现了412.98万元的净利润,较上年同期的亏损7.09亿元有了显著的扭亏为盈。这一积极变化主要得益于公司的战略调整和子公司破产清算,减少了亏损并在报表层面形成了处置收益。

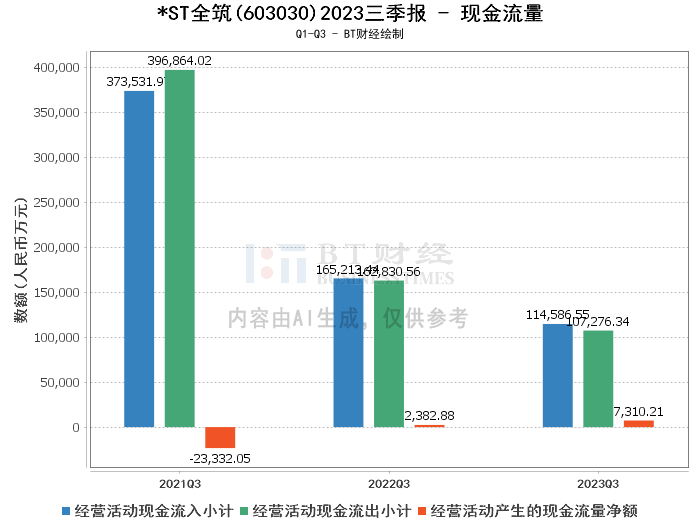

现金流量方面,*ST全筑的经营活动产生的现金流量净额从上年同期的2382.88万元增加至7310.21万元,增长了206.78%。这一增长主要是由于公司在严格控制项目风险的同时,加快了项目资金的回笼速度,并且严格控制了支出。

综上所述,*ST全筑在2023年三季度展现出了较为积极的经营状况。公司通过战略收缩和风险控制,有效地减少了亏损,提高了盈利能力,并且加强了现金流的管理,实现了现金流和净利润的双增长。

对于投资者而言,*ST全筑的财报显示出公司正在经历重要的战略调整期。虽然总资产和营业收入有所减少,但净利润和现金流的改善表明公司的内部管理和市场定位正在逐步优化。投资者在考虑投资*ST全筑时,应密切关注公司的战略执行情况、市场环境变化以及行业复苏的持续性。

本文仅代表分析师本人或者分析师在AI分析基础上作出的判断,并不能作为任何投资指标,也不构成任何投资建议。本文初衷是帮助投资人以最直观、最快速的方式,用最专业的视角对资本市场数据进行分析与研判。