【BT财报瞬析】德明利2023三季报:资产增长背后的挑战与机遇

德明利(股票代码:001309)作为一家专注于集成电路设计、研发及产业化应用的国家高新技术企业,其2023年三季报显示了公司在闪存主控芯片设计和存储模组产品领域的最新财务状况。公司建立了完整的闪存存储产品矩阵,服务于智能显示、智能安防、车载应用、数据中心等多个行业,为客户提供定制化的存储解决方案和产品。

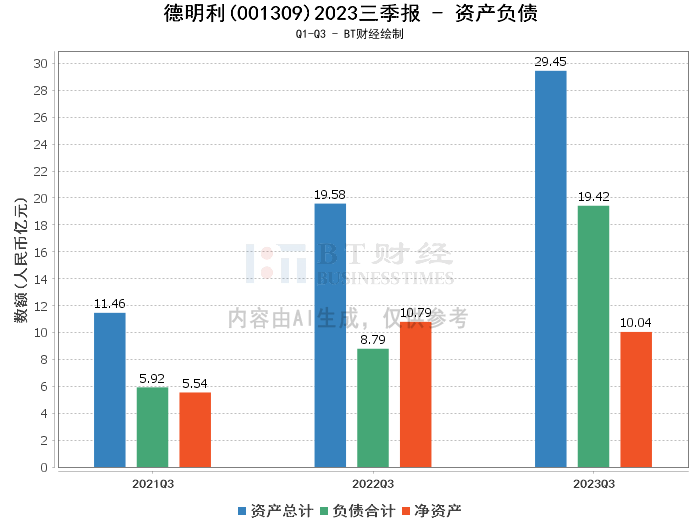

从资产负债方面来看,德明利的总资产由上年度末的19.74亿元增长到本报告期末的29.45亿元,增长了49.20%。这一显著增长反映了公司资产规模的扩大。然而,负债合计也从上年度末的8.82亿元增加到本报告期末的19.42亿元,增长了120.41%。净资产则出现了下降,从上年度末的10.92亿元减少到10.04亿元,下降了8.16%。资产负债率从上年度末的44.69%上升到65.92%,这表 明公司的财务杠杆有所上升,可能面临更高的财务风险。

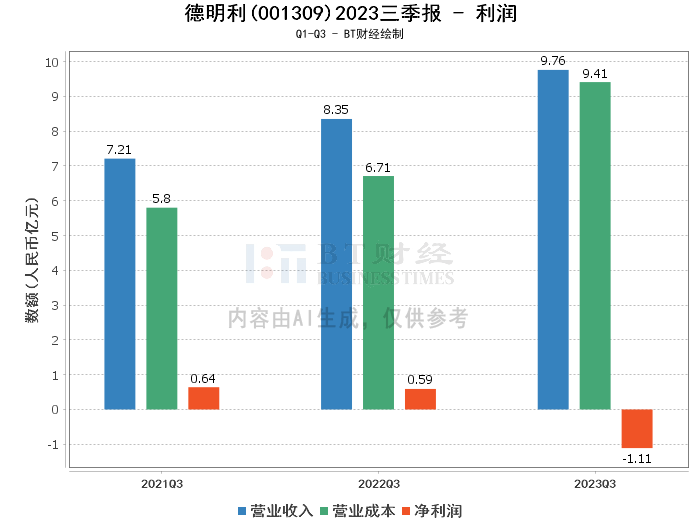

在利润方面,德明利的营业收入从上年同期的8.35亿元增长到9.76亿元,增长了16.97%。然而,营业成本的增长幅度更大,从上年同期的6.71亿元增加到9.41亿元,增长了40.29%。这导致毛利率大幅下降,从上年同期的19.66%降至3.64%。净利润方面,公司由上年同期的5850.8万元转为本报告期末的-1.11亿元,净利率也由上年同期的7.01%降至-11.34%。这些变化主要是由于销售规模扩大导致结转的销售成本增加。

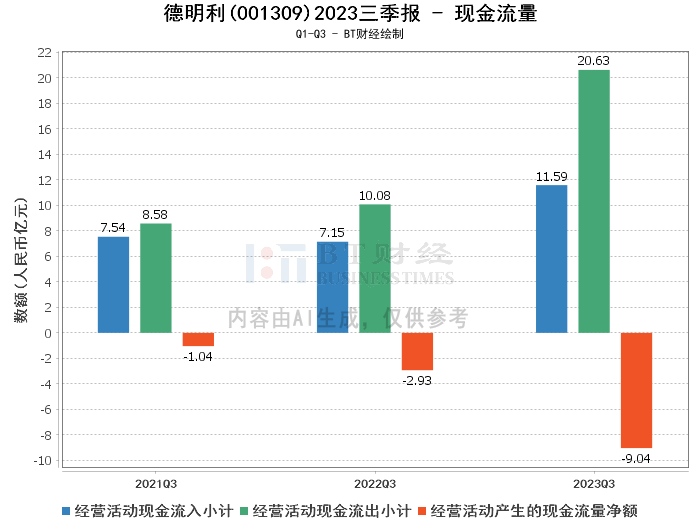

现金流量方面,经营活动产生的现金流量净额大幅下降,从上年同期的-2.93亿元降至-9.04亿元,变动幅度达到-208.74%。这主要是由于公司增加晶圆备货,晶圆采购付款大幅度增加所致。

综合来看,德明利在扩大市场份额、增加销售规模的同时,也面临着成本控制和现金流管理的挑战。尽管资产规模增长,但利润和现金流量的下降表明公司可能需要优化成本结构和库存管理,以提高盈利能力和现金流状况。

对于投资者而言,关注德明利未来的成本控制策略、市场拓展效果以及现金流改善计划将是至关重要的。公司的技术实力和市场地位为其长期发展提供了基础,但短期内可能需要应对财务压力和市场竞争带来的挑战。投资者应密切关注公司未来的财务报告和市场动态,以便更好地评估其投资价值。

本文仅代表分析师本人或者分析师在AI分析基础上作出的判断,并不能作为任何投资指标,也不构成任何投资建议。本文初衷是帮助投资人以最直观、最快速的方式,用最专业的视角对资本市场数据进行分析与研判。