【大宗·期货】期货橱窗 | 从期权定价透视铜铝锌后市预期

中国金属矿业经济研究院 宋歆欣

五矿期货有限公司 李立勤 卢品先

来源:

五矿经济研究院

(摄影:熊庆瑞)

根据五矿经济研究院创立的“至简交易”投资理论体系,期货市场和现货市场拥有各自不同基本面。本文聚焦铜、铝、锌期权市场研究,通过分析隐含波动率、行权价、成交额PCR和持仓量PCR等期权市场基本面,跟踪价格走势和市场预期变化。目前,铜看涨情绪回落,高位避险需求增加,市场预期7-8月主要在60000-70000元/吨高位震荡运行;铝市场看涨情绪回落,卖出看跌期权伴随铝价反弹获利止盈,预期铝价7-8月主要在17000-19000元/吨宽幅震荡;锌价看跌情绪仍偏重,市场预期7-8月主要在19000-21000元/吨运行。

一、铜看涨情绪回落,高位避险需求增加,市场预期7-8月主要在60000-70000元/吨高位震荡运行

期权隐含波动率处于历史低位,市场预期铜价维持高位震荡概率较高。6月,沪铜价格破位下跌后反弹回升“V”型反转,6月下旬以来上升受阻回落;期权隐含波动率长期在12%-32%运行,在沪铜破位下跌时显著回升至24.42%的历史偏高水平,在沪铜“V”型反转后逐渐下降回落至15.32%的历史低位,反映市场预期铜价维持高位震荡概率较高。

图1:期权隐含波动率处于历史低位,市场预期铜价维持高位震荡概率较高

|

沪铜15分钟级别期货价格走势 |

沪铜期权隐含波动率 |

|

|

|

|

数据来源:文华财经,五矿经研院 |

数据来源:wind,五矿期货期权事业部 |

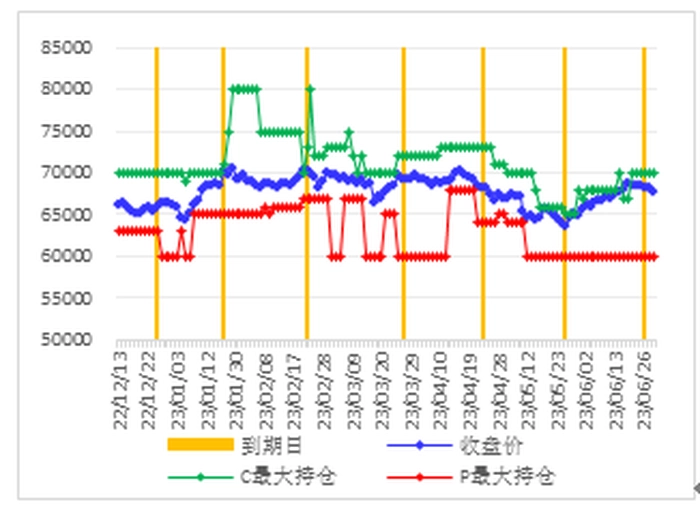

期权市场预期7-8月铜价大概率在60000-70000元/吨运行。从沪铜cu2308期权最大持仓量所在行权价来看,6月29日认沽期权最大持仓量所在行权价为60000元/吨,认购期权最大持仓量所在行权价为70000元/吨,市场预期7-8月铜价波动范围主要在60000-70000元/吨。

图2:期权市场预期7-8月铜价大概率在60000-70000元/吨运行

|

沪铜日线级别期货价格走势 |

认购和认沽合约最大持仓量所在行权价 |

|

|

|

|

数据来源:文华财经,五矿经研院 |

数据来源:wind,五矿期货期权事业部 |

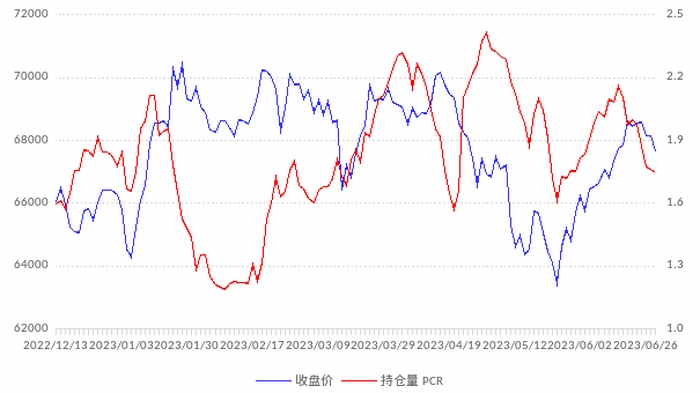

6月卖出看跌期权持仓量先增后减,持仓量PCR低位回升未突破前高,市场看涨情绪回落。6月28日,认沽持仓量45358张,较上月同期减少3942张;认购持仓量25960张,较上月同期减少2707张;持仓量PCR收于1.75,先升后降,期权市场看涨情绪回落。

6月买入看跌期权成交额逐渐下降后快速上升,铜价回升至高位带来避险需求释放。沪铜期权成交额PCR自5月中旬以来震荡下行,至6月下旬较低位置快速反弹上升。6月28日,认沽成交额6255万元,认购成交额3646万元,成交额PCR收于1.59,短期买入看跌期权成交额显著增长,避险需求快速释放。

图3:持仓量PCR先升后降,成交额PCR逐渐下降后快速上升

|

沪铜期权持仓量PCR |

沪铜期权成交额PCR |

|

|

|

|

数据来源:wind,五矿期货期权事业部 |

|

二、卖出看跌期权伴随铝价反弹获利止盈,市场看涨情绪回落,预期铝价7-8月主要在17000-19000元/吨宽幅震荡

期权隐含波动率处于历史低位,市场预期铝价维持震荡概率较大。6月,沪铝价格在17500-18500元/吨区间窄幅震荡,沪铝期权隐含波动率小幅回升至20.07%,之后快速下降至历史低位,6月28日沪铝期权隐含波动15.31%。

图4:期权隐含波动率处于历史低位,市场预期铝价维持震荡概率较大

|

沪铝期货价格走势 |

沪铝期权隐含波动率 |

|

|

|

|

数据来源:文华财经,五矿经研院 |

数据来源:wind,五矿期货期权事业部 |

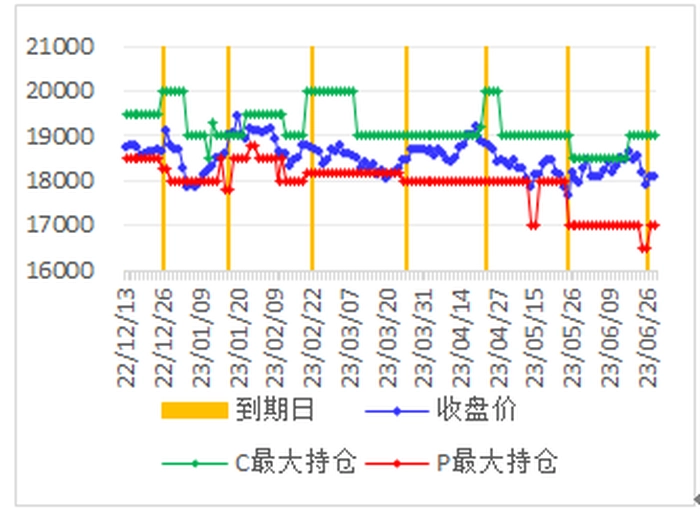

期权市场预期7-8月铝价大概率在17000-19000元/吨运行。从沪铝al2308期权最大持仓量所在行权价来看,6月28日认沽期权最大持仓量所在行权价为17000元/吨,认购期权最大持仓量所在行权价为19000元/吨,市场预期7-8月铝价波动范围主要在17000-19000元/吨,上方压力位由18500元/吨上移至19000元/吨,震荡区间有所扩大。

图5:期权市场预期7-8月铝价大概率在17000-19000元/吨运行

|

沪铝日线级别期货价格走势 |

认购和认沽合约最大持仓量所在行权价 |

|

|

|

|

数据来源:文华财经,五矿经研院 |

数据来源:wind,五矿期货期权事业部 |

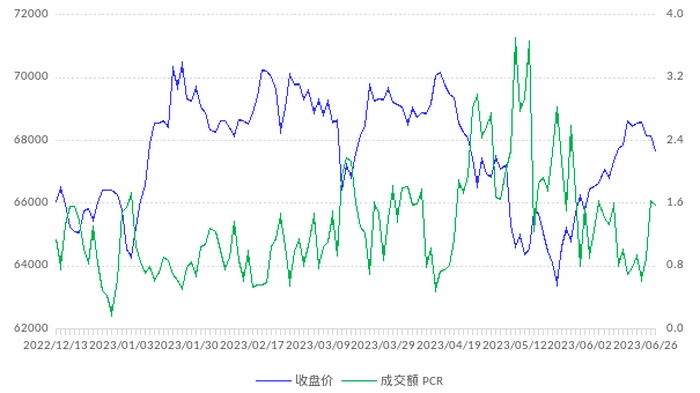

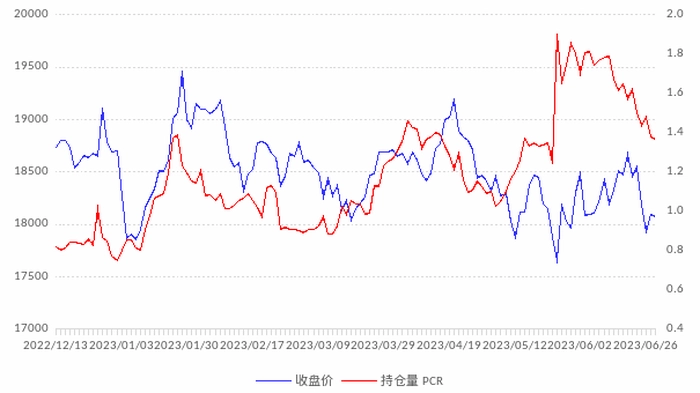

6月卖出看跌期权持仓量显著减少,伴随价格反弹获利止盈,市场看涨情绪回落。6月28日,认沽持仓量50603张,较上月同期减少22304张,反映三分之一的看跌卖权在铝价反弹过程中止盈,认为价格进一步上涨概率较低;认购持仓量37050张,较上月同期减少4805张;持仓量PCR下降至1.37,较上月同期下降0.37。

6月随着沪铝价格先升后降,买入看跌期权成交额逐渐回落后快速上升。6月,沪铝期权成交额PCR先抑后扬,避险需求增加。6月28日,认沽成交额2603万元,认购成交额1650万元,成交额PCR收于1.58。

图6:持仓量PCR下降,成交额PCR先抑后扬

|

沪铝期权持仓量PCR |

沪铝期权成交额PCR |

|

|

|

|

数据来源:wind,五矿期货期权事业部 |

|

三、锌看跌情绪仍偏重,市场预期7-8月主要在19000-21000元/吨运行

沪锌价格仍处下跌通道,期权隐含波动率降至历史低位。6月,沪锌价格跌势放缓,反弹力度偏弱;沪锌期权隐含波动率降至历史低位,6月28日收于17.39%。

图7:沪锌价格弱势下跌推动期权隐含波动率下降

|

沪锌期货价格走势 |

沪锌期权隐含波动率 |

|

|

|

|

数据来源:文华财经,五矿经研院 |

数据来源:wind,五矿期货期权事业部 |

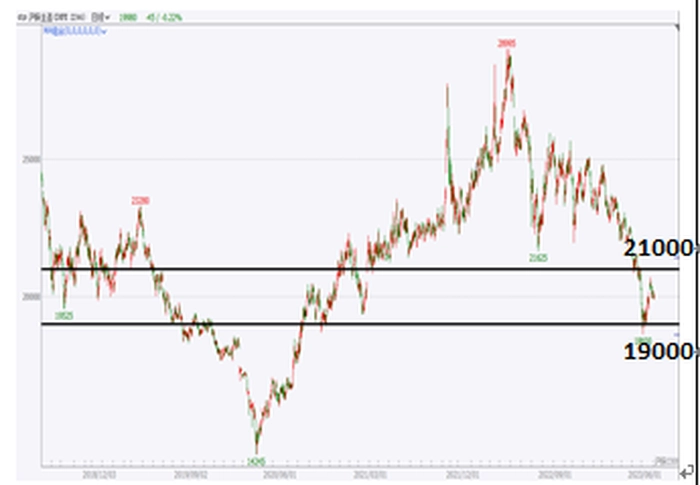

期权市场预期7-8月锌价大概率在19000-21000元/吨运行。从沪锌zn2308期权最大持仓量所在行权价来看,6月28日认沽期权最大持仓量所在行权价为19000元/吨,认购期权最大持仓量所在行权价为21000元/吨,区间下沿由18000元/吨上升至19000元/吨,市场预期7-8月锌价波动范围主要在19000-21000元/吨。

图8:期权市场预期7-8月锌价大概率在19000-21000元/吨运行

|

沪锌日线级别期货价格走势 |

认购和认沽合约最大持仓量所在行权价 |

|

|

|

|

数据来源:文华财经,五矿经研院 |

数据来源:wind,五矿期货期权事业部 |

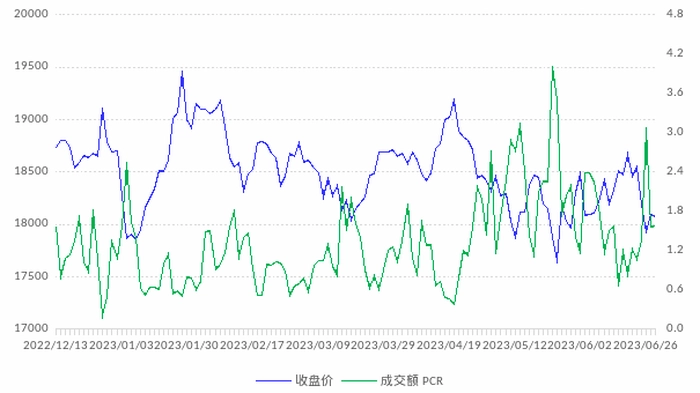

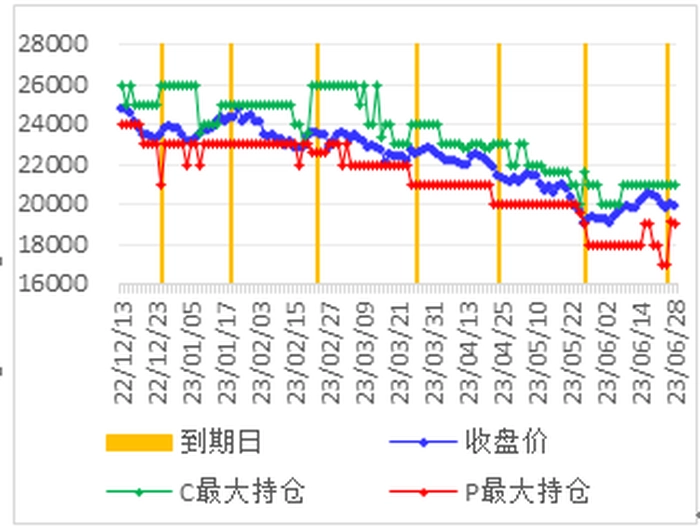

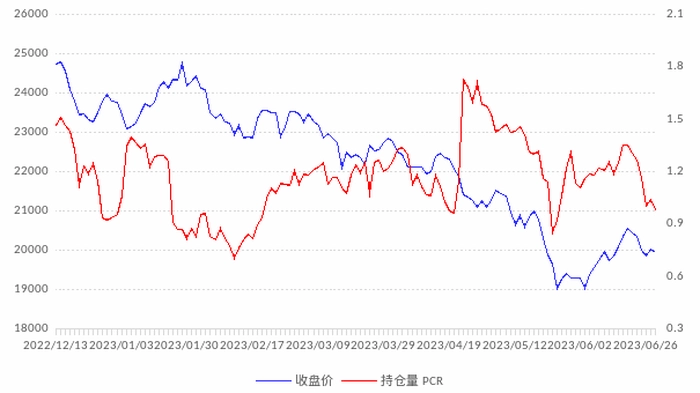

6月沪锌持仓量PCR回落至1以下,市场看跌情绪仍较重。6月28日,认沽持仓量17430张,较上月同期减少6433张;认购持仓量17689张,较上月同期减少1869张;持仓量PCR跌破1.00下降至0.99,较上月同期下跌0.23,期权市场看跌情绪仍较重。

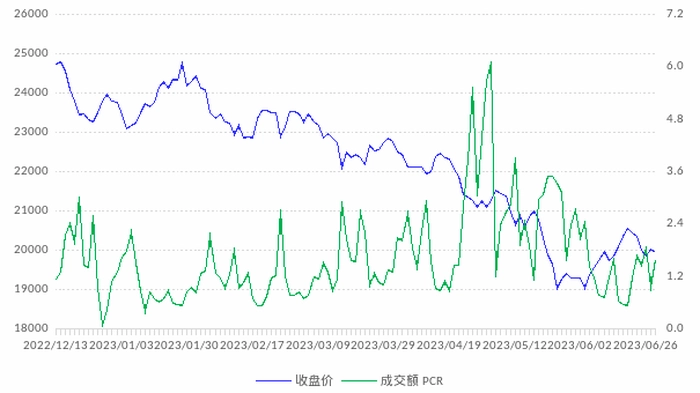

6月沪锌反弹力度不强,买入看跌期权成交额回升。6月沪锌成交额PCR始终维持较高水平,之后下行回落,至6月下旬低位快速反弹上升。6月28日,认沽成交额3947万元,认购成交额2469万元,成交额PCR收于1.6。市场买入看跌期权成交额增加,避险情绪增加。

图9:期权持仓量PCR回落,成交额PCR回升

|

沪锌期权持仓量PCR |

沪锌期权成交额PCR |

|

|

|

|

数据来源:wind,五矿期货期权事业部 |

|

免责声明

上述内容仅代表研究员个人观点,不代表经研院观点和立场,并非给他人所做的操作建议。内容仅供参考之用,读者不应单纯依靠本资料信息而取代自身独立判断,应自主做出投资决策并自行承担风险。主编:金志峰 责任编辑:陈琦