箭牌,智能马桶能坐出个未来吗?

箭牌家居期望凭借“科技外衣”获得更多资本的青睐,无奈的是,箭牌押宝的智能马桶科技含量并不高。

文丨庆秋

BT财经原创文章

头图来源丨创客贴

卫浴行业即将又迎来一家龙头上市公司。

10月26日,箭牌家居在深圳证券交易所上市交易,股票代码“001322”,发行价格12.68元/股。

箭牌家居创立于1994年,总部位于广东佛山,旗下品牌包括ARROW箭牌、FAENZA法恩莎、ANNWA安华,主要产品包括卫生陶瓷、龙头五金、浴室家具、瓷砖、浴缸浴房、定制橱柜衣柜等。

箭牌家居的IPO之路颇为曲折。在此之前,箭牌家居曾于2021年冲击IPO,苦等5个月却只等到了证监会洋洋洒洒两万余字的“61问”,后因会计事务所涉案被迫中止上市进程,箭牌家居今年才又重启IPO。然而,这次为抢在“金九银十”销售旺季,申购特意推迟了一个月,却仍遭遇近千个签号未缴款,弃购48.06万股。未缴款认购股数则由保荐方中信证券包销。

上市当日,箭牌家居盘中成交价因首次涨幅超过10%,触发了临时停牌的机制。截至收盘,箭牌家居收盘价17.01元/股,较发行价涨34.15%,总市值达164.25亿元。

与申购时的冷清相比,箭牌家居的首发日很是火热,矛盾之下,箭牌家居的真实面目到底如何?

高营销难掩增长乏力

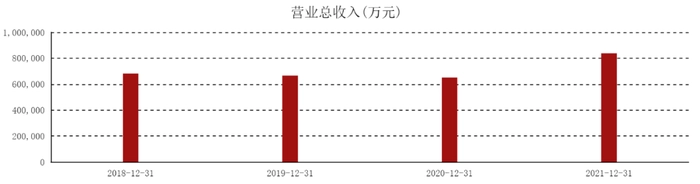

2018-2021年,箭牌家居的营收并没有表现出持续的增长态势。2019年和2020年连续两年出现营收下滑,2019年营收66.58亿元,同比下降2.34%;2020年营收65.02亿元,同比再度下滑2.34%。

2021年,箭牌家居的营收却一反常态,达到83.73亿元,同比大幅增长28.78%。主要原因在于公司大幅增加了销售费用,在市场推广、广告宣传和电商平台加大了投放力度。

2021年,箭牌家居的销售费用达7.99亿元,同比增加了48.23%。其中,用于经销商广告投放和推广物料(如:路牌、电视、电台、报纸、车体、户外等广告,展销活动,宣传图册,促销用品等)的市场推广费达1.62亿元,较2020年同比增长四倍有余;广告宣传费达1.19亿元,同比增长20.37%,主要加大了向抖音、快手的广告投放;向电商平台支付的引流、推广及交易佣金为1.04亿元,同比增长118.53%,而直营电商业务的收入达6.32亿元,同比增长176.97%,与费用增长的趋势基本一致。

但是,高营销并没有换来高利润。

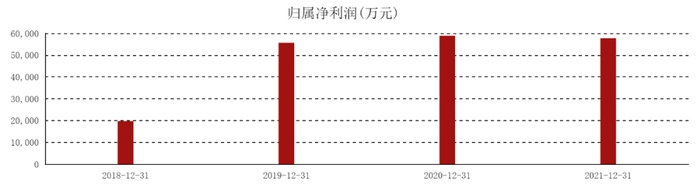

2021年的归母净利润5.77亿元,较去年同比下滑1.93%。可以看到2019-2021年这三年来,箭牌家居的归母净利润几乎没有太大的增长。反映到产品毛利率上,也呈现出相似的趋势。

2019-2021年,公司的主营业务毛利率分别为32.09%、31.63%和30.56%,逐年下降。

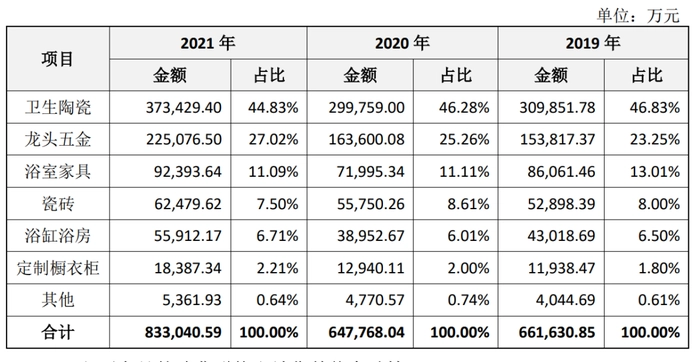

细分到产品上来看,箭牌家居有卫生陶瓷、龙头五金、浴室家具、瓷砖、浴缸浴房、定制橱衣柜、其他品类及配件等产品,其中前三者为主要收入来源,营收占到总体的82.94%,毛利贡献率达85.16%。但是,这三类产品2021年的毛利率均较去年略有下滑,卫生陶瓷达34.38%,龙头五金达27.9%,浴室家具27.79%。

与惠达卫浴相比,箭牌家居在卫生陶瓷品类上的毛利率略胜一筹,惠达卫浴仅为28.91%;但五金和浴室家具上则差不少,惠达卫浴龙头五金的毛利率为35.43%,浴室柜的毛利率能达29.69%。

可以看到,箭牌家居虽然拥有诸多品类,尤其是开始发力卫浴之外的家居产品,但无论从营收贡献还是毛利率来看,真正有市场竞争力的还是卫生陶瓷这一个品类,而其他品类增长并不明显,甚至有的营收占比还在进一步下滑,如浴室家具、瓷砖等。而箭牌家居在卫浴行业的市场占有率只有7.3%,只有外资品牌科勒的三分之一。

加上近年来房地产行业陷入萎靡,也给箭牌家居的整体营收带来了一定的影响。

由招股书可知,直销模式下工程客户的应收账款2021年达3.34亿元,占该线营收的129.55%,较去年同期上涨91.95%,经销模式下工程特约经销商的应收账款2021年达2467.24万元,占对应业务营收的25.99%。

整体来看,箭牌家居虽然凭借营销在一定程度上提振了营收,但业务上没有呈现出强势的增长极和利润点。果不其然,随着2022年上半年箭牌家居在市场推广费、广告宣传费上的同比收缩,半年营业额仅为33.07亿元,还不到2021年全年的40%。

资金承压仍扩产分红

2021年12月24日,证监会针对箭牌家居的IPO申报,给出了25页,合计61个问题的反馈意见,总字数超过了2万,对箭牌家居收购关联方资产、环境保护、是否是落后产能等问题都提出了质疑,要求中介机构、律师事务所、会计事务所补充相关资料,并发表意见。

在这份质询函中,其中涉及的规范性问题共有18项,信披问题共有38项,其余还有5项其他问题,有些问题箭牌至今未能圆上。

特别是箭牌资金方面的问题,现在愈加明显。

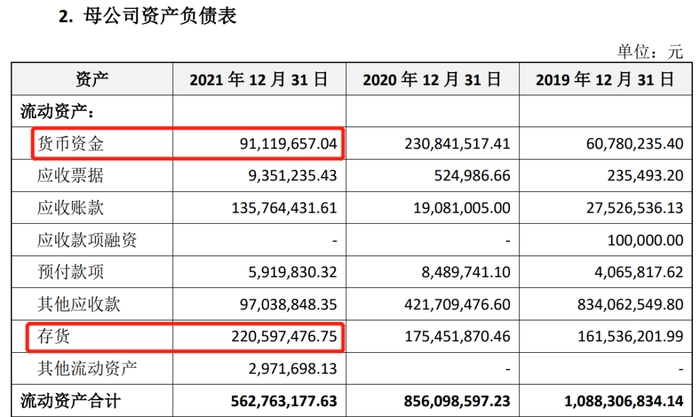

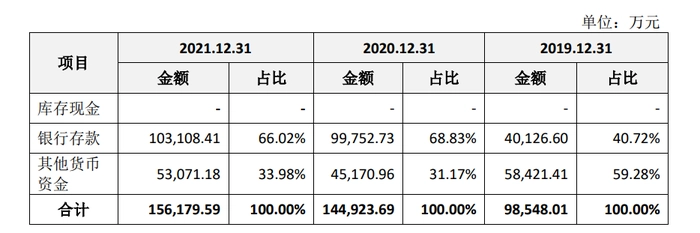

2021年底,母公司的货币资金仅为9111.97万元,较2020年底的2.31亿元减少了60%。与此同时,2021年底的存货价值22.06亿元,较2020年底17.55亿元增加了25.73%。

为了冲击上市,箭牌家居2020年引入了高瓴、深创投、居然之家和红星美凯龙等外部投资者,这使得其该年收到6.21亿元的增资款,货币资金从2019年的9.85亿元增长到14.49亿元。

值得关注的是,2021年末,箭牌家居的货币资金达15.62亿元,而2022年上半年仅剩下2.44亿元,仅仅半年时间,13亿多元的资金就用光了。

花在哪里呢?首先还掉了一大笔欠供应商的应付款,应付类合计占总资产50%以上,其中应付票据和应付账款占总资产40%左右,2022年上半年经营性现金流净流出6.28亿元。

其余大部分投进了在建工程项目中,2022年上半年投资性现金流也净流出了6.84亿元。财报显示,2022年上半年箭牌家居的在建工程资金达17.13亿元,已超过2021年全年的11.51亿元。其中,耗资较大的在建工程项目为北围厂房建设项目、北围箭牌总部大厦、景德镇基地车间、龙甫龙头花洒基地、法恩莎更合基地等。

箭牌家居则在招股书中表示,此次上市募集资金也将大部分用于扩大产能的项目建设上,其中4.5亿元用于智能家居产品产能技术改造,3.6亿元用于年产1000万套水龙头、300万套花洒的项目建设。

因为大量资金投入了在建工程中,自由现金流较少,导致箭牌家居的流动比率和速动比率都要低于同行平均水平。2021年,惠达卫浴的流动比率达1.988,速动比率达1.355,而箭牌家居这两项指标仅为0.739和0.448。流动资产均无法覆盖流动负债,不少利润更是被固定资产折旧和存货减值所吞噬。

而且,箭牌家居背负的债务并没有减轻。相反,2022年上半年,短期借款就从2021年底的2.13亿元增加至3.56亿元,长期借款也从2021年底的8.92亿元增加至11.74亿元,其中一年到期的长期借款更是从2021年底的3409.7万元激增至7823.98万元,短期偿债压力较大。

资产负债率也一直高居不下,2019-2021年分别为76.05%、67.56% 、64.87%,而同期行业平均负债率则为44.23%、47.37%、49.49%,远高于行业均值。

就在箭牌家居现金流承压的同时,还出现了大股东套现的情况。

箭牌家居是一个典型的家族企业,公司实际控制人为谢岳荣、霍秋洁、谢安琪、谢炜。其中,谢岳荣和霍秋洁为夫妻关系,谢安琪和谢炜为二人子女,一家四口合计持有公司79.17%的股份。同时,谢岳荣任公司董事长、总经理,霍秋洁任公司董事、副总经理,谢安琪任公司董事,谢炜任公司董事、副总经理。

在IPO前夕,箭牌家居曾面向全体股东进行了一次金额为4.5亿元分红,占2020年净利润的76.67%,而谢岳荣一家则合计分走3.56亿元。对比同行,惠达2020年分红9228.22万元,占当年净利润的比例仅为30.02%,均远低于箭牌家居。这也引起不少投资者对于箭牌家居有所质疑。

智慧家居含金量几何

箭牌家居在招股书中表示,近年来公司全面推进卫浴全品类的智能化,致力于提供智慧家居一站式解决方案,目标要“成为国际一流的智慧家居品牌”。

目前来看,箭牌家居的智能化产品主要体现在智能坐便器上。2021年,公司卫生陶瓷品类的收入同比增长7.37亿元,增幅为24.58%,其中最大的增长助力来自于智能坐便器,收入同比增长4.01亿元,占比增加至16.84%。

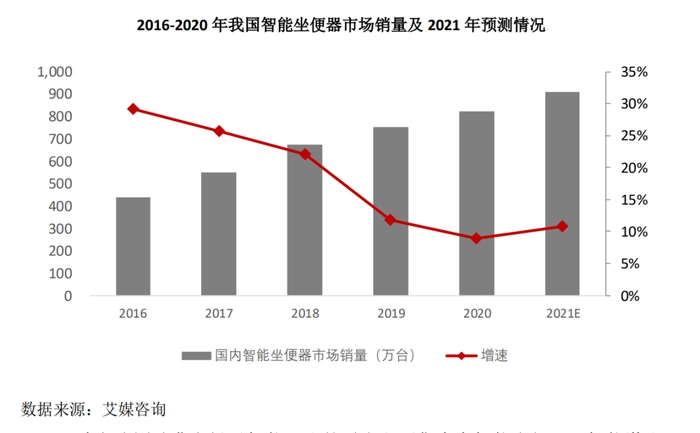

根据艾媒数据中心研究显示,2016-2020年,国内智能坐便器市场销量分别为439万台、552万台、674万台、754万台、821万台,年复合增长率达23.91%,预计2021年达到910万台,智能化产品成为消费者的新偏好。

但在智能坐便器赛道上,外资品牌市场份额遥遥领先。据奥维云网数据,2021年,科勒、TOTO为代表的外资品牌市场份额约为70%,而九牧、恒洁、箭牌等国内品牌仅占三成。

要想从中脱颖而出,还要看箭牌家居的智能化到底含金量几何。

招股书显示,智能盖板属于第三方采购物料,平均采购单价通常超过800元/套,2021年采购金额约为4亿元,浙江喜尔康智能家居股份有限公司也因供给智能盖板继2019年之后成为箭牌家居的第一大供应商。

可见,智能坐便器最智能的部分,并非箭牌家居自己生产。实际上,箭牌家居也有自己的智能盖板生产线和智能马桶生产线,分别由子公司顺德乐华和法恩洁具所属。但并未披露生产情况。

而在软件方面,箭牌家居则拥有智能坐便器标准化平台1.0.0、智能坐便器泵冲平台控制程序1.0.0、智能坐便器低水压控制程序V7.0.0等计算机软件的著作权,还自主研发了智能坐便器低压冲水技术、智能坐便器变频宽幅清洗技术、智能坐便器V型开发平台技术等,其中低压冲水技术已投入大批量生产阶段。

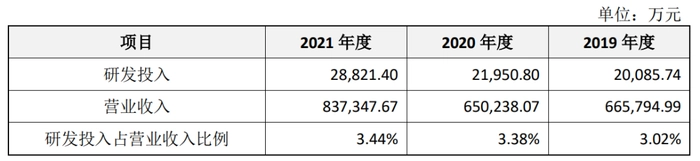

箭牌家居的研发投入在逐年增长,2021年达2.88亿元,较2020年同比增长31.3%,营收占比3.44%,也要高于惠达卫浴同期研发费用。截至2021年12月31日,发行人共有研发人员1677名,占公司员工总数的比例为9.82%,其中核心研发人员为4名,但均为传统陶瓷行业出身,并无智能化专业背景。

箭牌家居于2020年提出“箭牌家居,生活智慧”的品牌主张,或许当时已存有上市之心,从而对品牌进行了向上升级。

智能化给常年困囿于低端市场的国内卫浴企业带来了一次巨大的增值机会,箭牌家居也能凭借这件“科技外衣”获得更多资本的青睐,从而推高企业市值,进一步稳固自己在国内品牌中的龙头地位。事实上,箭牌家居2020年引入了众多外来资本,估值也确实实现了大幅增长,暴涨42.5亿元。

但是,在增收不增利、资金极其紧张的困境下,箭牌家居选择加大智能化的投入,是一次极具挑战的大冒险。成王败寇,BT财经也将持续关注。

(文章系作者个人观点,如有疑问及任何意见反馈,可直接在评论区留言或发送邮件到 btimescaijing@163.com)