浪潮软件,持续重研发换来了什么?

政务信息化龙头浪潮软件的市值一直被低估,问题到底出在哪儿?

文丨梦萧

BT财经原创文章

头图来源丨创客贴

近期浪潮软件(600756)发布了2022年三季报。

万众瞩目的20大报告中明确提出,“坚持把发展经济的着力点放在实体经济上,推进新型工业化,加快建设制造强国、质量强国、航天强国、交通强国、网络强国、数字中国”。科技赛道如何为实体经济赋能成为重中之重,浪潮软件作为政务信息化龙头,财报一经发出引发各方关注。

据财报显示,浪潮软件三季度总营收11.95亿元,同比2021年同期的8.723亿元增长了37%,不久前的半年报中总营收7.214亿元,同比去年同期的5.082亿元,增幅为42%,中报和新发布的三季报营收都保持着高增长趋势。

在净亏损方面,浪潮软件三季度同比收窄11.2%,由去年同期的-3644万元,降至-3237万元,受此利好影响,浪潮软件的股价有所提升。截止11月4日收盘,股价为13.71元/股,涨幅为1.93%,总市值为44.43亿元。

有媒体观点认为,在科技行业中要用长期主义的眼光看待,持续的研发投入有时短期见不到成效,并不代表该企业没有成长潜力,浪潮软件一贯舍得研发投入,其市值处于长期被低估的状态。

事实真是如此吗?

被低估的市值

要想知道浪潮软件市值为什么被低估,还是要从财报上找原因。

2021年,浪潮软件的总营收为18.30亿元,2022年三季度营收为11.95亿元,总市值44.43亿元,市盈96.02。以同期中国软件和宝信软件以及金蝶国际(金蝶软件)作为对比,中国软件的2021年总营收为103.5亿元,2022年三季度营收为55.82亿元,总市值为438.2亿元,市盈309.91。

从财报可以看出,宝信软件的2021年总营收为117.6亿元,2022年三季度营收为76.53亿元,总市值为830.8亿元,市盈42.98。金蝶国际的2021年总营收为41.74亿元,三季度财务数据未公开,总市值为455.2亿港元。

从中不难看出,浪潮软件2021年的营收为中国软件的18%、宝信软件的16%,金蝶国际的44%。2022年三季度的营收为中国软件的21%、宝信软件的16%。结合2021年总营收和2022年三季度的营收可以发现浪潮软件的营收体量约为中国软件的1/5,宝信软件的1/6,以及金蝶国际的将近1/2,但总市值方面,浪潮软件的总市值仅为1/10,更是宝信软件的约1/19和金蝶国际的1/10。

同样以中国软件和宝信软件的营收和总市值对比,浪潮软件的总市值约为年营收的2.43倍,中国软件的总市值约是年营收的4.23倍,宝信软件的总市值约是年营收的7.1倍,金蝶国际的总市值约是年营收的10倍,可见营收越高,总市值越高,但无论是对比中国软件还是宝信软件,浪潮软件的总市值严重偏低。

金融分析师许艺认为,作为科技部首批指定的创新企业,浪潮软件市值偏低的原因有很多,“市值等于总股本乘以股价。上市公司股票价格越高,市值越大。当股票价格上涨时,公司的市值也在不断地上涨,当股票价格下跌时,上市公司的市值也会减少。虽然和公司的营收和净利润没有直接关系,但这两种数值极具参考价值。从目前看浪潮软件的市值稍显偏低,参考同行业的企业来看,90亿元左右才是正常范围。”

许艺强调,结合三家软件公司近年来的盈利能力来看,这或许是影响市值的关键。“中国软件和宝信软件都是盈利的,浪潮软件是亏损的,浪潮一旦扭亏为盈,总市值肯定会向上走,这可能是影响浪潮软件低市值的一大原因。”

2022年三季度浪潮软件净利润为-0.32亿元,中国软件净利润为2.03亿元,宝信软件净利润15.7亿元,可见浪潮软件的盈利压力较大,压低了自身的股价和市值。但盈利也不是唯一影响市值的因素,比如金蝶国际,同样在2021年净亏损3.38亿,依然维系较高的市值。

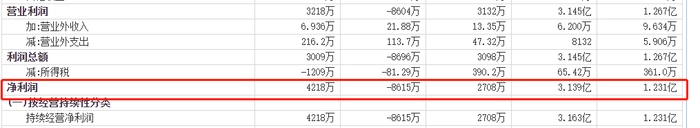

2021年浪潮的净利润为4218万元,在2020年疫情最为严重的那一年浪潮的净利润为-8615万元,而在2019年浪潮的净利润还是2708万元,2018年的净利润更是高达3.163亿元,疫情造成的经济下行或是成为浪潮至今亏损的一大原因。

研发占比高不是坏事

浪潮软件的亏损或和研发投入占比过高有关,2021年浪潮软件的研发费用为2.423亿元,占总营收的18.30亿元的13.2%,2022年第三季度研发费用为1.981亿元,占总营收11.95亿元的16.6%,在盈利压力巨大的情况下,研发占比反而越来越高,提升4.7个百分点。

同期,中国软件2021年的研发费用为18.47亿元,占总营收103.5亿元的17.8%,2022年第三季度的研发费用14.28亿元,占三季度营收55.82亿元的25.6%,相比2021年的研发占比提升仅8个百分点,而宝信软件2021年的研发12.90亿元,占总营收117.6亿元的11%,2022年三季度的研发费用为8.497亿元,占总营收76.53亿元的11.1%,和2021年基本持平。金蝶国际在2021年的研发费用为11.85亿元,占总营收41.74亿元的28.4%。

在研发上舍得投入,是众多软件科技公司的行业共识,对中国软件和宝信软件来说情况完全不同,他们无非是多赚一点和少赚一点的区别,但对于浪潮和金蝶国际这样盈利存在巨大压力的企业来说尤为难得,研发投入多,短期内会直接压缩利润空间,导致亏损,浪潮软件在研发上的大力投入,是以牺牲短期盈利为代价,舍弃财报的“好看”,来换取未来的发展。

浪潮软件母公司浪潮集团有着重研发的优良传统,近三年来,作为全国首批加入“科改示范行动”的企业,浪潮集团加强企业科技研发创新,努力锻造好企业核心竞争力,科研成果不断涌现,累计突破130多项关键技术,其中55项达到国内领先以上水平,牵头制定了服务器领域基础国家标准,拥有有效专利12000余项,发明专利近9000项。“十四五”期间,浪潮将通过加大研发投入、搭建创新平台、引育科研人才等措施,着力突破云计算装备、云计算服务、基础软件等150多项关键技术。

在持续的高投入搞研发后,浪潮取得了优异的表现,服务器市场占有率从2018年的全球第三提升到2021年的全球第二,连续5年保持全国第一,人工智能服务器市场占有率连续5年稳居全球第一。

浪潮存储出货量从2018年的出货量全国第六提升到2021年的装机容量全国第一、全球第三……一系列由研发带来的高产出,更加坚定了浪潮软件的研发力度,或在短期内影响到盈利,但从长远看来或更有后劲。

应收账款高企

浪潮软件主营业务涉及数字政府、烟草及其他行业的软件开发及系统集成。

在三季度财报发布以后浪潮软件的股价出现小幅震荡,但只是2%左右的升降,在三季度财报发布后。2022年10月28日收盘,浪潮软件股价报收于13.52元,下跌1.67%,换手率6.72%,成交量21.79万手,成交额2.93亿元。

在资金流向数据方面,10月28日主力资金净流出748.89万元,游资资金净流入163.78万元,散户资金净流入585.11万元。融资融券方面近5日融资净流入3767.09万,融资余额增加,融券净流入42.0万,融券余额增加。

投资人刘志刚认为在财报发布后股价出现小幅回落,大概率是公司业绩未达到市场预期。“一般情况,除非出现公司高层的变动以及其他相关政策原因影响,在财报发布后的股价下跌,基本都是市场对其业绩不满意,而浪潮软件属于增收也增利,但还是处于亏损状态,所以小幅震荡也是正常情况。”

浪潮的亏损,也被相关证券机构不太看好,以证券之星为例,证券之星根据浪潮软件近五年财报数据,通过估值分析工具最终得出结论:浪潮软件行业内竞争力的护城河一般,盈利能力较差,营收成长性较差。财务可能有隐忧,须重点关注的财务指标包括:应收账款/利润率、应收账款/利润率近3年增幅、经营现金流/利润率。其中营收2022年前三季度营收账款为4.941亿元,而去年同期为3.167亿元,同比增长56%,应收账款占同期总营收的41.3%。

浪潮应收账款高企,应收账款不断增加,造成资产负债率增高。负债率由2021年同期的45.96%增至48.77%,增加近3个百分点,虽然浪潮整体负债率不算太高,但2022年同期,浪潮的资产负债率仅为31.08%,三年时间内一直呈不断上升趋势,整体上升了57%,增长了近18个百分点。

“企业应收账款余额不断增加,一方面使流动资金出现短缺,另一方面又迫使企业不得不举债经营。为了维持经营,企业在负债经营的情况下,需要支付高昂的利息,而且大量借债,必然增加了企业的财务费用,致使经济效益下降。”刘志刚认为虽然浪潮主要客户群为政府和相关国企,最终回款没有问题,但回款周期或过于漫长,而回款周期长,将影响公司现金流,对企业的经营生产带来较大压力。

财报显示,浪潮的现金流出现较大下滑,为近几年的最低值。截至2022年9月30日,浪潮现金及现金等价物为2.905亿元,而2021年同期为8.802亿元,同比下滑下滑67%,相比2022年6月30日的12.59亿元更是下滑了77%。这一数字仅高于2019年9月30日的8942万元,为近三年单季度现金流最低。

刘志刚指出,现款回收率低,可能会出现贴现模式,但贴现模式成本较高,为及时收回货款,大量吸纳承兑汇票成为可能。不得不承担高额的贴现息,有的企业甚至被逼无奈而贴点换钱,行业的潜规则是15%-25%的点,这势必降低自身盈利能力。这或许也是浪潮营收不错却无法盈利的一大原因。

结合浪潮近几年应收账款和净利率的变化,证券之星给出的结论是好公司指标1.5星,好价格指标1星,综合指标1星。虽然这只是个参考指标,只是供投资者参考,但最高5星的指标,浪潮只获得1.5星和1星,还是略显差强人意。只有解决应收账款过高的问题,浪潮才能获得相关证券机构的推荐和肯定以及投资者的认可。

政务信息化业务仍是蓝海

浪潮定位于智慧政府方案和服务供应商,在电子政务和烟草信息化等领域具有极强的竞争力。相关数据显示,浪潮的电子政务业务已经覆盖山东、河北、广东等28个省级行政区域,市场覆盖率超过80%,在政务领域市场占有率连续多年均为行业第一,成为国内政务信息化的核心龙头企业。在政务服务、教育、警务云、工商、民政、食药监等方面的解决方案,在区域电子政务的政务便民服务业务当中占有较高的份额。

“十四五”推进国家政务信息化规划,将要加快建设数字政府、提升政务服务水平。相关机构预测,至2025年,我国数字政府市场规模近万亿,政务信息化市场前景广阔,而作为行业的核心龙头,浪潮尽管在短期内处于亏损状态,却始终坚持在研发方面巨额投入,意欲在未来万亿的超大市场中有所作为。

目前浪潮GSCloud大型企业云ERP,基于微服务、DevOps、容器化等云原生技术研发,支持私有云、公有云、混合云部署,全面适配信创环境,提供完整国际化组件和全新用户体验。

作为山东省教育公共服务平台承建方,立足“互联网+教育”业务场景,建设涵盖基教、职教、高教、移动应用等业务子系统。

此外,浪潮持有河南中原大数据交易中心35%股份,后者业务范围涉及大数据、数字、区块链等的开发与转让等领域。“浪潮软件”定位于通信、政府、分行业ERP等行业或领域大型应用软件开发和集成服务提供商,“浪潮软件”在通信、金融、电子政务、烟草等领域享有声誉。公司由于在传统业务上不断开拓新市场,积极向其它省份延伸。

随着国家政务信息化规划的进一步推进,在持续的高研发下,浪潮在该领域的核心龙头地位会逐步得到体现,将在收入和利润端进一步得到体现。据机构预测,浪潮在2022年的总营收将达到24亿元,2023年为27.8亿元,2024年为30.5亿元,同时浪潮将在2022年实现扭亏为盈,概念净利润为2.2亿元,2023年净利润为3.18亿元,在2024年净利润将达到5.6亿元,对应的pe分别为19倍和13.79倍和7.8倍。

“浪潮的股价和总市值偏低,以其在政务信息化领域的核心龙头地位,目前浪潮的基本面向好,短期的亏损和整体大环境也有关系,随着疫情的平稳化,我认为浪潮的股价有一定的上升空间,30元左右的股价或许是它的合理区间。”许艺给出了对浪潮的展望,认为浪潮的市值和股价应该有较强的提升空间,一旦浪潮实现扭亏为盈,现在的股价或将实现翻倍,这才符合软件行业的正常市场逻辑。

未来的科技行业,企业不仅需要商业战争的实力与勇气,还要拥有长期主义的坚持,潮浪软件作为时代的弄潮儿,面临的机遇远比挑战要多。

(文章系作者个人观点,如有疑问及任何意见反馈,可直接在评论区留言或发送邮件到 btimescaijing@163.com)