地产寒冬,贝壳已僵?

创始人辞世、房地产周期引发的地产经纪行业持续不景气、平台经济遭质疑、“中概股”监管趋严,贝壳该何去何从?

文丨毓言

BT财经原创文章

头图来源丨创客贴

匆匆回港上市的贝壳,交出了首份半年报。

2022年以来房地产寒潮来临,一众房地产企业高杠杆、疯狂扩张的后果终于显现了,地产巨头不断暴雷,市场一片哀鸣。

身为房地产后市场样本的贝壳找房,一举一动成为市场关注的焦点。

2022年8月23日,贝壳(NYSE:BEKE;HKEX:2423)发布截至2022年6月30日6个月的中期业绩公告。这是贝壳实现回港双重上市以来,交出的首份半年报。从数据上看,2022年上半年,贝壳的路并不好走,多项指标受房地产行业整体下行、公司自身经营风险等因素影响,依然呈负向发展态势。

而2021年中下旬以来,贝壳在股市的表现也十分“萎靡”,2020年8月13日,贝壳登陆纽交所,发行价为20美元/股,当日收报37.44美元/股,市值422.13亿美元,截至2022年8月31日收盘,贝壳股票跌至17.81美元/股,长期在发行价徘徊,美股市值已跌至225.19亿美元,曾创造出6000亿元资本神话的贝壳已跌下“神坛”。

有媒体观点认为,贝壳所处的房地产赛道正在面临前所未有的压力,外部的变幻莫测,使得行业从增量市场到如今的存量市场。在这样的行业背景下,贝壳不确定性的弊端开始显现。

事实真是如此吗?

关键业务营收骤降

“一体两翼”飞不起来

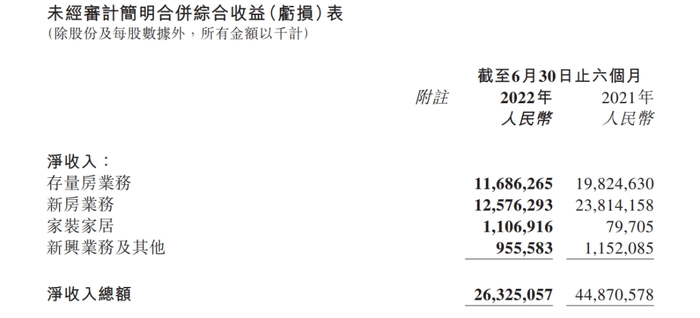

财报数据显示,贝壳2021年第一季度至2022年第二季度分别实现累计营业收入207亿元、448.7亿元、629.7亿元、807.5亿元、125.5亿元、263.3亿元,同比变动率分别为190.73%、64.60%、31.71%、14.57%、-39.37%、-41.32%,自2021年起,贝壳营业收入持续放缓,进入2022年后,营收难题愈演愈烈,同比大幅下滑。

具体来看,2022年上半年,贝壳存量房业务、新房业务两大主要业务均大幅下滑。存量房业务净收入117亿元,同比下降41.1%,主要由于存量房交易总额由2021年同期的13,254亿元下降为7,676亿元,同比下降42.1%。新房业务的净收入为126亿元,同比下降47.2%,主要由于新房总交易额由2021年同期的8,417亿元下降为4,145亿元,同比下降50.6%。

2021年11月,面对房产交易业务的萎靡,贝壳也转变思路,决定将赌注压到家装家居领域,提出“一体两冀”战略升级,“一体”是指二手房和新房交易服务事业群,“两翼”分别为整装大家居事业群与惠居事业群。两翼之一的家居家装业务被给予厚望,在贝壳财报中单独列示,构成四大业务之一。

从财报反馈结果来看,家装家居虽高速增长,但距离成为支柱产业依然有很大差距。2021年7月,贝壳宣布收购圣都家装,目前贝壳旗下有被窝及圣都两大家装品牌,在内部平行运营,但管理中台已经合并。在2022年第二季度完成收购财务并表后,贝壳家装家居业务实现11.07亿元的营业收入,同比上升92.8%,业绩增长近一倍,在现在的经济大环境下实属难得。

而从营业收入占比层面来看,存量房业务、新房业务、家装家居、新兴业务及其他实现营业收入分别占营业总收入比重44.39%、47.77%、4.20%、3.63%,业绩下滑最严重的存量房业务和新房业务合计占比92.17%,对业绩影响力巨大,而涨势迅猛的“第二增长曲线们”,虽然正逐步发力,可截至财报发布占比尚未达到10%,距离成为支柱产业似乎还有很长的路要走。

地产分析师闵毅表示:“从外部形式上看,贝壳的‘两翼’依然与地产行业存在强关联,对风险的分散能力将十分有限。且家装领域虽市场空间大,但始终依赖人工现场作业,规模做大后交付质量、客户个性需求方面将产生诸多矛盾,导致市场内难以出现占有率高的龙头企业。”

据中国房地产报报道,2019年全国家装市场规模2.74万亿元,2020年为2.61万亿元,同比下降4.74%。通过对国内装修企业数量的统计也可以看出,家装行业也并不“好过”。2020年,国内装修企业约有14万家,2020年以后,大小装修企业锐减至10万家,减少近三分之一。

景晖智库首席经济学家胡景晖认为:“家装产业本身尚未整合起来,贝壳这样做房产交易的平台整合家装,并不容易。标准化、规范性、产业链都很难做,这个事情一时半会做不起来,有很大的难度。”

对于2022年下半年业绩预期,贝壳表示:“考虑到近期房地产政策和措施的潜在影响、新冠疫情防控的不确定性等,贝壳预计其第三季度总净收入将介于165亿元和170亿元,较2021年同期下降约6.1%至8.8%。”

半年亏损25亿,

成本控制“杯水车薪”

面对业绩下滑的巨大压力,贝壳也十分焦虑,除在业务上频频改革,寻找新的发展路线外,也在控制成本方面下了很多功夫,希望通过“降本增效”两条线挽救公司“岌岌可危”的盈利。

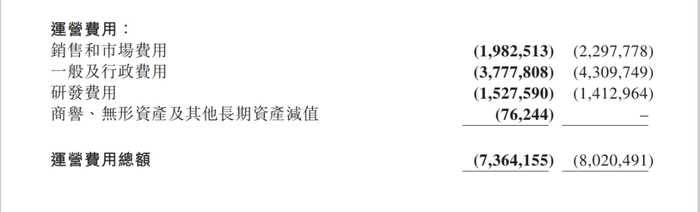

2022年半年报显示,公司上半年营运费用总额为73.64亿元,同比下降8.18%。其中,销售和市场费用、一般行政费用变动幅度较大,销售和市场费用为19.83亿元,同比下降13.70%,主要是由于广告和推广营销活动减少,圣都家装销售和市场费用抵消导致;一般行政费用为37.78亿元,同比下降12.34%,主要是受信用损失准备、人力成本及杂项开支、差旅费用下降影响导致。

据悉,在贝壳“一体两翼”战略确立的同时,业务整合和组织架构调整也在开展,不到一年时间里,已经进行了多轮裁员。

2021年10月,多家媒体报道称贝壳上海地区的产研和金融部门开启裁员,仅2021年下半年,贝壳就关掉1800多家门店,流失近9万经纪人。

今年3月,贝壳再次被曝裁员,主要优化对象是二手和新房交易服务事业群,裁撤两部门近10%员工,甚至还波及到20多位中高层离职,里面不乏金融副总裁、总经理等职务。贝壳官方对此回应称:“贝壳没有整体优化调整计划,受疫情防控常态化影响,贝壳进行组织动态调整属于公司组织常态化运营优化机制,不存在比例、数量等要求。”

2022年5月11日,贝壳以介绍方式在港交所完成双重主要上市。同时,贝壳被曝裁员,砍掉成都全线产研,后面又对其他产品、研发、运营、新兴业务线、中后台等岗位下手。

贝壳旗下部分创新业务开始收缩或被砍掉,融贝团队就是其中之一。该团队为融创与贝壳合作的项目,由一位贝壳技术高管带队,2021年开始在内部创业,规模最高达上百人。融贝试图对标明源云,切入房地产垂直赛道SaaS系统,希望在融创试点随后在业内推广。但随着融创陷入流动性危机、垂直SaaS服务商估值下挫,该项业务已经处于停滞状态。业内人士表示:“在过去主业高增长阶段可以试错,寻找新的业务增长点,但如今公司和市场的情况可能已经支撑不起这样偏探索的团队。高层或许也知道这是未来,但现在看不到那么高的价值。”另外,已经独立运行的如视科技、贝暖门窗、花桥学堂等业务也转向内部创业状态,公司的投入也有所减少。

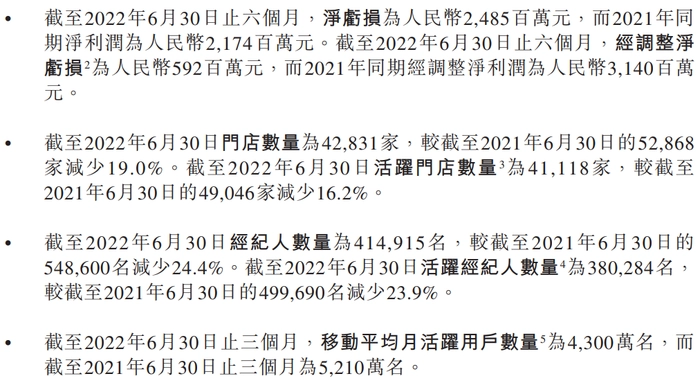

贝壳其他业务线人员数量也在收缩。数据显示,贝壳截至2022年6月30日的经纪人数量为41.49万名,同比下降24.4%;活跃经纪人数量为38.03名,同比下降23.9%。同时,贝壳的门店也在大量关停,截至2022年6月30日,贝壳的门店数量约为4.28万家,同比下降19.0%;活跃门店数量约为4.11万家,同比下降16.2%,短短1年时间内,贝壳已经减少了超过万家门店。

即便如此,截至6月底,贝壳实现毛利为49.28亿元,同比下降51.44%;净亏损24.86亿元,由盈转亏,同比下降214.55%。

贝壳成立四周年时,彭永东在朋友圈写道:“2020年的关键词是高光,2021年是艰难,2022年会是什么?我们希望是重生!”言辞间展露出积极态度,也饱含对公司未来生存状态的担忧,在阵痛期的每一步抉择,对贝壳来说都十分关键。

机构心口不一,明星资本纷纷离场

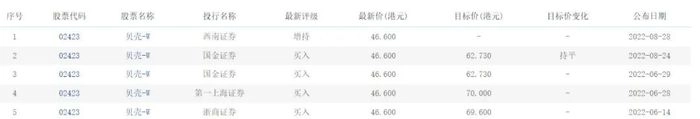

值得注意的是,面对贝壳算不上优异的财报成绩,但众多机构却纷纷给予“正向”评级。

2022年6月至8月,国金证券、第一上海证券、浙商证券对贝壳-W(02423)给予“买入”评级,半年报公布后,西南证券对贝壳-W(02423)给予“增持”评级。

高盛2022年8月24日发布研究报告称,维持贝壳-W(02423)“买入”评级,2022-24年总成交额及收入预测基本不变,同期非公认会计准则净利润率上调2.2%/0.3%/0.3%;估计新房交易服务的占比将改变,由2021年贡献利润约40%降至2024年贡献约26%,目标价升至63港元。但仅在8月份,高盛作为贝壳的主要股东,对贝壳的持仓数从月初的2.55亿股,减至8月12日的9872.74万股,持股比例从7.01%降至2.72%。

贝壳的其他重要资方也在“逃离”。在2019年贝壳D+轮融资时,软银豪掷13.5亿美元,以10.2%的持股比例在贝壳美股招股说明书上位列第三,是仅次于腾讯的第二大机构股东。而在2022年5月贝壳回归港股的时候,这一数字降低至7.1%。软银近期披露的文件显示,孙正义已将贝壳股票全部“清仓”,按照5月11日的市值计算,卖出的股票价值高达25亿美元,即使在如今投资机构集中减持互联网公司的情况下,如此大规模、清仓式减持的案例也十分罕见。

活跃在贝壳多轮融资的高瓴也在抛售贝壳的股票。高瓴披露,其持有的贝壳股份已由去年同期的5%降至3.3%。

不少媒体和投资人认为,机构纷纷离场的举动背后,是对中国地产市场的负向展望,也对贝壳的经营模式、未来增长不再看好。

贝壳用“行到水穷处,坐看云起时”形容公司的现状,但在经济下行周期里,房产经纪行业举步维艰,能否真的如贝壳规划的那样平稳“越冬”,还要看之后贝壳在资本市场和财务数据方面的表现。

贝壳仍在坚守的房产中介这门“老生意”,还能否等到楼市筑底复苏的那一刻?

(文章系作者个人观点,如有疑问及任何意见反馈,可直接在评论区留言或发送邮件到 btimescaijing@163.com)