“悬崖边上”的台积电

被卷入暴风眼之中的台积电,营收增速放缓、研发落后、客户锐减等经营困境才是亟需解决的大危机。

文丨毓言

BT财经原创文章

台积电身处芯片法案暴风眼之中。

美国《芯片和科学法案》加速落地、波谲云诡的世界局势和全球多年“缺芯潮”的双重作用下,全球最大的芯片代工厂台积电(TSM.US)成为这场风波的焦点。

8月9日白宫签署了《2022年芯片与科学法案》。法案关于补贴资助对象资格明确写到,禁止接受法案资助的公司在中国和其他特别关切国家扩建某些关键芯片制造,禁止期长达10年。这意味着该法案将强迫芯片制造商在中国和美国之间进行选择。

其实,这并不是台积电面临的最大危机,困境还来自企业内部。据台积电2022年二季度财报显示,报告期内公司实现累计营业收入5341.4亿新台币,同比增加43.5%。相比于第一季度4911亿新台币,环比增长12.07%,第二季度环比营收增速放缓。

在同赛道的英特尔、AMD等企业营收暴增的当下,台积电营收竟然面临增速放缓的趋势,这背后究竟发生了什么?

台积电董事长刘德音在采访中提到:“大陆在台积电业务中的占比为10%……”也引发舆论热议,大陆市场真的对台积电不重要吗?

大陆市场“微不足道”?

台积电董事长刘德音认为“大陆市场不重要”肯定是说了违心的话。

目前,全球三大芯片制造商中,台积电和三星在中国大陆建有芯片制造工厂,台积电不仅在南京的工厂生产28纳米和16纳米的先进制程芯片,还斥资28亿美元扩大南京厂28纳米产能。

据台积电2022年二季度财报显示,报告期内公司实现累计营业收入5341.4亿新台币,同比增加43.5%。单季营业收入5341亿新台币,环比增长5.67%,相比于第一季度4911亿新台币,环比增长12.07%,第二季度环比营收增速放缓。

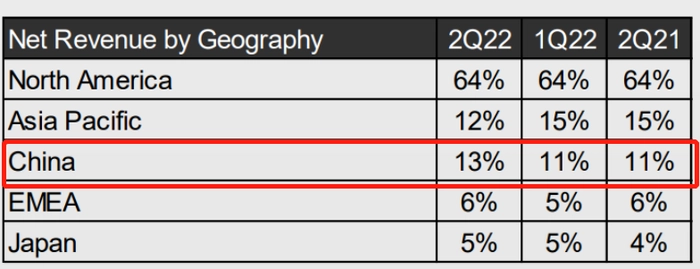

从第二季度营业收入构成情况来看,美国市场实现营业收入占营业收入比重为64%,稳居第一;亚太地区实现营业收入占营业收入比重为12%;中国大陆实现营业收入占营业收入比重为13%,与美国市场营业收入占比相差51个百分点,差距显著。

但这13%真的是台积电与中国大陆市场的唯一关联吗?当然远不止于此。

根据市场调查机构全球半导体行业协会(SIA)发布的2022国际半导体业报告显示,2021年全球半导体销售额为5559亿美元,创历史新高,同比增长26.2%,大陆市场销售额为1925亿美元,同比增长27.1%,占全球半导体销售额的34.63%,仍是全球最大的半导体市场。韩国国际贸易协会的数据显示,2021年韩国内存芯片出口总额为690亿美元,对中国的出口比例占到48%。中国大陆市场在半导体行业产业链中举足轻重,无论台积电作为哪家公司的供应商,产品最终都将流转回中国大陆。

苹果、高通、AMD和联发科作为台积电的四大客户,与中国大陆市场的业务往来也十分紧密。中国大陆市场是苹果公司仅次于美国的第二大市场,2022年二季度,苹果公司实现营收829.59亿美元,大中华区收入为146.04亿美元,占公司总收入的17.60%;高通、AMD、联发科等公司芯片产品遍布中国大陆市场,其中高通骁龙处理器更是被国内所有手机厂商采用,AMD在桌面处理器市场的份额不断上涨,在中国大陆的DIY电脑市场占有很高的比例。

正因为大陆市场对全球芯片行业如此重要,所以芯片巨头们此刻纷纷发声表示对中国大陆市场的重视。

台积电发声后,苹果公司随即表示:“台湾省供应商向大陆出货的商品,需要标注‘中国台湾’字样。”尽显对大陆市场的重视。

据台媒“中央社”报道,2021年,台积电第一大客户贡献营收4054.02亿元新台币(约合人民币905亿元),同比增长逾20%,占总营收比重提升至26%,2020年占比为25%。从台媒报道和市场分析来看,苹果应该就是台积电的第一大客户。

苹果刚举行完2022年首场新品发布会。无论是新款iPhone SE搭载的A15处理器,还是“地球最强台式机”Mac Studio搭载的M1 Ultra芯片,亦或是新款iPad Air搭载的M1芯片,均使用的是台积电5nm制程。业内人士分析称,苹果不断加码自研芯片,且采用台积电先进制程,对台积电营收贡献可望持续增加,将稳居台积电最大客户,且是台积电未来业绩增长的主要动能。

所以苹果在此刻发声,可以说狠狠的背刺了台积电。

高通创投中国区董事总经理沈劲称:“2022年将会继续看好中国大陆市场,加码在华投资。”并从行动中表达了对中国大陆市场的正向展望,仅在2022年上半年,高通中国的17笔投资中的5笔是在中国大陆市场。

联发科执行长蔡力行也曾公开表示:“公司相信大陆市场正在稳定向前发展,虽然很难厘清恢复的速度,但接下来不太可能继续下行。美国市场的风险依然很高,而且有许多不确定因素,客户对这种不确定性依然谨慎。”

科技行业研究员未方超表示:“大陆市场作为全球第二大消费市场,无论如何都是台积电芯片产业绕不开的一环,从财报的直接数据中展现的成果似乎对公司业绩影响力并不显著,但台积电代工的美国芯片大部分都需要出售给中国大陆市场,上下游产业链与中国大陆市场关系十分密切,因此仅凭销售数据便草率界定台积电对中国大陆市场的依存关系并不准确,相反其业绩与大陆市场的内在联系越来越紧密,甚至可以说是休戚相关。”

在研发上已经落人之后

既然如此,台积电为什么还敢冒天下之大不韪?

华侨大学台湾经济研究所前所长、全国台湾研究会理事陈克明表示:“一谈到中国台湾的半导体就离不开台积电,它是台湾地区半导体行业的龙头,老二距离其差一大截,因此台积电也存在一个问题,就是估值很高。但是台积电股东的80%是境外的,只有20%掌握在台湾同胞手里。换句话说,这个产业赚的钱有80%被外国人拿走了。”

据台积电2021年年报主要股东名单显示,花旗托管台积电存托凭证专户,持股比例为20.52%,排在第一位;其次是中国台湾的“行政院国家发展基金管理会”,持股6.38%;花旗商业银行受托保管新加坡政府投资专户,持股2.50%;花旗商业银行受托保管挪威中央银行投资专户,持股1.40%;大通托管先进星光先进综合国际股票指数,持股1.21%;新制劳工退休基金,持股1.08%。

从公司所处产业链地位来看,虽然台积电已经是全球规模最大的芯片制造厂商,但在产品设计和生产设备方面依然受到美国的制约,尚未掌握行业话语权。此前,美国在修改了相关的规则后,台积电停止供货华为,失去第二大客户;2021年9月,美国商务部长雷蒙多以提高“供应链透明度”为由,要求台积电、三星等晶圆代工厂在45天内交出被视为商业机密的库存量、订单、销售纪录、客户名单、良品率等数据,10月底台积电确认把除客户机密数据外的信息给美国,透露出台积电具体的良品率等信息,相当于将部分生产数据暴露在竞争对手面前。

面对这样的局面,台积电却没有在研发上“奋起直追”,对研发活动的投入略显保守。据台积电财报显示,2021年第一季度至2022年第二季度,台积电单季投入研发费用分别为307.6亿新台币、308.7亿新台币、308.7亿新台币、322.4亿新台币、360.5亿新台币、396.5亿新台币,同比增长率分别为2.74%、0.36%、0.00%、4.44%、11.82%、9.99%, 进入2022年才看出正在加大研发费用的投入。从累计研发费用占累计营业收入比重情况来看,2021年第一季度至2022年第二季度该指标分别为8.49%、8.30%、7.44%、7.36%、7.34%、7.42%,不升反降。

在研发上的落后,直接影响到了台积电在未来的布局。目前,芯片产业都在积极布局3nm制程芯片,可以说谁先掌握了3nm制程技术,谁就能掌握未来。

目前,台积电的3nm制程芯片采用的是FinFET技术,与5nm芯片相比,晶体管密度可提升70%,效能提升11%,功耗降低27%。

但是对比赛道中的三星,台积电已经落于人后。三星3nm芯片采用的是MBCFET(环绕栅极场效应晶体管)技术,这是GAAFET技术的一种。根据三星官方表示,这种技术与上一代技术(5nm芯片)相比,晶体管的密度可提升80%,性能提升30%,效能提升30%,功耗降低50%,与此同时,三星的MBCFET芯片采用了多种省电技术,写入电压仅仅为0.23V。

科技行业研究员未方超指出,通过效能、功耗的数据不难发现,三星在3nm芯片研发上确实占据了巨大的优势,台积电已经面临巨大的“技术落差”。

未方超还特别强调,台积电市值虽然非常高,但业务比较单一,一旦在3nm阶段落后,其代工霸主的地位将很容易受到影响。

中国院士倪光南很早就表示:“在核心技术领域的发展,台积电应该抛弃一切幻想,只有自主研发一条路可走,以便在日渐激烈的芯片竞争中掌握更多的主动权。”

全球化产业链“反噬”

更值得关注的是,台积电董事长刘德音自信喊出“没有人能控制台积电。”现实中也被产业链狠狠打了脸。

要知道台积电是一个精细复杂的制造工厂,从原料、化学物质、设备零件、工程软件到检测,都必须与欧洲、日本和美国等国家进行实时联系。台积电要依靠许多人的努力才能运作,以产能多元化为“盾”的同时,台积电也在承担全球化产业链带来的风险。

巴斯夫负责半导体材料业务的副总裁利伯曼(Jens Liebermann)曾在采访中透露:“在芯片本土化生产这件事上,所有的原材料、化学品、设备和特殊气体,都需要到位,没有这些,台积电寸步难行。”产能多元化或许可以起到分散风险、降低原料成本的作用,也对台积电供应链管理提出更高的要求,那些越洋而设的新工厂、新基地顺利投产后,供应链打通所耗费的时间、精力、金钱也存在极大的不确定性,未来生产也会不断面临新的挑战。

台积电财报显示,2017至2021年,台积电持有物业、厂房及设备总额分别为1.063万亿、1.072万亿、1.352万亿、1.556万亿、1.975万亿新台币,增长率分别为0.85%、26.12%、15.09%、26.93%,呈上升态势,且占总资产比重分别为53.36%、51.29%、59.69%、56.36%、53.01%,始终超过50%,占用公司大量资源。

全球化产业链扩张的同时,公司的长期偿债能力正在下滑,2017至2021年,台积电资产负债率分别为24.97%、20.52%、28.72%、33.50%、41.73%呈明显上升趋势,2021年资产负债率上升8.23个百分点。

台积电公司年报中称:“主要是本年发行公司债和其他非流动负债增加所致。”公司产权比率也在不断上升,2017至2021年,台积电产权比率分别为33.28%、25.82%、40.28%、50.38%、71.62%, 2021年产权比率上升21.24个百分点,财务稳健性下降。

据悉,台积电目前明确规划的建厂项目包括在美国、日本、中国台湾、考察待定的建厂地在新加坡和印度。日本方面,台积电会建设一座成熟制程芯片工厂,总投资额为86亿美元。这座工厂大约能获得35亿美元的补贴,计划2022年在日本动工建设新工厂,2024年建成投产;中国台湾本土方面,台积电在8月初公布了高雄地区的工厂建设计划,将于今年开工,拟修建生产7nm及28nm的晶圆厂,工厂于今年底开工,同样在2024年量产。

此外,台积电还将投资2300亿新台币建设2nm芯片工厂,工厂将落户在台湾省中科园区内,建设面积约100公顷,1nm芯片工厂也已经在准备,也将落户在中科园区。台积电在台湾省已经建成了3nm芯片生产线,预计3nm芯片将会在2022年的第四季量产,具体情况仍需投产后看客户、供应商、公司财报三方反馈。

疯狂扩张下的台积电还面临另外一个巨大的危机,虽然工厂越建越多,但是客户数量却越来越少。

台媒Digitimes去年12月曾报道,苹果之外,台积电另外九家客户及营收贡献占比的排序为:联发科5.8%、AMD4.4%、高通3.9%、博通3.8%,六至十名为英伟达2.83%、Marvell1.39%、意法半导体1.38%、亚德诺1.06%、英特尔0.84%。

Digitimes指出,对台积电而言,用得起7nm以下先进制程的客户越来越少,大部分客户都停留在7nm,5nm以下大客户只有苹果、联发科、高通、AMD、英伟达、赛灵思,以及跨界的谷歌和特斯拉等大企业。至于台积电还没量产的3nm,客户更少。除苹果外,英特尔将是第二家采用台积电3nm制程的大客户,但是需要特别强调的是,英特尔本身也是芯片厂商,本身也具有研发3nm制程的能力,这对采购台积电的产品具有太多不确定性。

据观察者网分析指出,其实如果没有美国制裁,华为无疑也是台积电最先进制程的用户之一,这在台积电摊薄研发成本等方面相当重要。

台积电已经走到了时代岔口。尽管台积电“贵为”全球第一大晶圆代工厂,但是在技术、设备等方面受制于美国,始终无法走上自主研发的正途。

自绝于全球产业链的台积电,最终恶果仍将由自己来埋单。

(文章系作者个人观点,如有疑问及任何意见反馈,可直接在评论区留言或发送邮件到 btimescaijing@163.com)