乡村基,靠“山寨”上市?

在次之前,乡村基和老乡鸡经常被媒体质疑靠山寨肯德基迅速扩大知名度,甚至有媒体称为"肯德基的中国门徒"。

文丨BT财经 游璃

世界美食的地图上,中餐有着难以撼动的地位。

但与其他以登陆二级市场为最高目标的行当不同,中餐行业里大部分老板早年间并未抱有融资的欲望,哪怕同为餐饮,相比奶茶、糕点等赛道,中餐获得的关注与注资都要少得多,这就更凸显出跑步上市的玩家实力强劲,近日宣布将于港股上市的乡村基就是如此。

事实上,这不是$乡村基(CCSC)$ 乡村基第一次上市了,早在2010年,乡村基就曾顶着"中国首家美国主板上市的餐饮企业"、"中式快餐第一股"等头衔敲钟纽交所。彼时的它光环晃人眼,门店突破百家、股票涨势明显,意气风发的创始人们想不到自己会在数年后黯然退市,正如投资人们想不到再度看好乡村基的理由。

携1145家直营门店和6.8%的市场份额,乡村基这次来势汹汹。可正如职业投资人郑荣南所说,中式快餐近几年势头良好,供应链与品牌的建设更为完善,这或许意味着入局中餐确定性更高,"但确定性很高,并不意味着成功性很高。过去两年突击开店,已经有如海底捞一样的头部企业付出了代价。"

盈利难的老问题

如前所述,乡村基第一次美股上市时,百家门店是它独享青睐的筹码,而这次带着突破一千家的门店规模,乡村基表现更好了吗?答案是否定的。

翻看乡村基招股书可知,1000多家门店的确为乡村基营收带来了可见的有利影响。2019及2020年,乡村基分别实现收入32.57亿元、31.61亿元。2021年前九个月营收达到34.24亿元,相较2020年同期增长56.4%,抛除疫情影响导致基数较小的2020年,迄今为止乡村基公布的2021年前三季度收入数据也超过了2019年全年。

营收总额提升以外,餐厅到店消费与外卖消费两大业务均保持增长。外卖业务的收入贡献率从2019年的26%上涨到最新的34%,体现乡村基与时俱进之外,也减轻了到店业务的压力。疫情尚未结束,后疫情时代仍然存在各种突发情况,宅家经济复苏时到店消费势必减少,因此目前在外卖业务的资源倾斜或发力绝对不是坏事。

但作为一家以"好吃不贵"、"极致性价比"为核心经营理念的餐厅,乡村基因此受益,也被它束缚。招股书数据显示,2019年至今,乡村基净利润分别为8270万元、-242万元和1.63亿元。黑天鹅事件致使的亏损暂且不提,只拿2021年前三季度与2019年相比也会发现,尽管最新收入已经翻到过去的两倍,净利润率也不过是从2.5%提升到了4.8%。这份薄利,不管在哪个企业、哪个行业都算不得高。

净利收入与铺店规模差距较大的另一个表现,是始终维持在低位的客单价。根据招股书披露的数据,房租、水电、人力与原材料价格都在上涨的今天,无论是主品牌乡村基还是副品牌大米先生,每单平均消费额的指标都在下降。

截至2021年9月30日,乡村基的每单平均消费额为25.9元,相较2020年同期及2019年下降0.7元,与此同时翻台率不变。大米先生的翻台率虽然从3.3提升到了4.2,但每单平均消费额为22元,相比被疫情影响前的2019年同样下降0.7元。

翻台率是餐饮行业衡量盈利水平最重要的因素之一,乡村基不管主品牌还是副品牌的这项指标却都不算优。据招股书数据,乡村基翻台率一直破不了3,2019年到2021年前九个月分别为2.8、2.0,2.8,副品牌大米先生同期翻台率分别为3.3、3.4、4.2。

与此同时,食客食用时间更长、客单价更高的的海底捞火锅最新翻台率是3.4,同为快餐品牌的谭仔国际,截止一季度的2019年、2020年、2021年平均客单价高于乡村基,分别为53.5元、58.4元和58.4元,而平均翻台率也维持在较高水平,分别为5.5、4.8和3.0。

此外,乡村基的坪效也显得差强人意。通常来说,坪效与座位数和客单价直接相关,一般用于测算门店经营效率。对比招股书数据,乡村基和大米先生的坪效都在2021年创下新高,可56.4元和65.5元的单店日均坪效不算很好,这揭示了集团高营收更依赖广泛开店的问题,盈利能力弱的老毛病依然没有解决。

乐观点想,较低的单笔消费额能够吸引更多消费者,高客流量能够有效带动整体收入提高。反过来悲观地说,在消费升级和上游成本持续增加的今天,薄利多销的策略还能维持多久?企业运营到最后,真正要比拼的是效率而非规模,据乡村基官方说法,未来还将继续开店,两个品牌要在2022年合计开设至少250家门店,快速扩张给现金流带来的压力最后依然需要面对。

快餐界的呷哺呷哺

乡村基上市消息传出时,不少平日疏于关注餐饮行业的投资界人士将它与老乡鸡弄混。毕竟与有着董事长手撕员工减薪联名信、200元土味发布会和官微常以"咯咯哒"摸鱼混更等诸多记忆点的老乡鸡相比,乡村基在广大消费者心中的形象称得上面目模糊。

在次之前,这两家快餐连锁也经常被媒体质疑靠山寨肯德基迅速扩大知名度,甚至有媒体称为"肯德基中国门徒乡村基,看起来山寨吃起来真香"。

不过在餐饮界看来,两家公司其实已经明争暗斗多年。在中国烹饪协会发表的中国快餐企业50强榜单里,早在2019年老乡鸡就以第五之姿力压了排名老七的乡村基。去年5月,老乡鸡宣布全国门店突破1000家,在开店规模方面与乡村基咬得很紧,而2023年铺设1500直营店的目标无疑催生着乡村基的焦虑。

根据招股书披露的数据,乡村基目前的门店数量大多集中在川渝地区,湖北、上海虽也有涉及,但总的来说还是老乡鸡打通并进驻的一线城市更多。今年1月6日,老乡鸡正式宣布Pre-IPO轮融资结束,准备前往A股主板上市,这更是在中式快餐玩家间吹响了激烈竞争的号角。

可从发展路径来看,乡村基真正该对标的不是老乡鸡,而是火锅赛道的呷哺呷哺。

呷哺呷哺是台湾人贺光启在1998年创立的台式火锅,尽管主营业务不尽相同,但站在品牌战略的角度思考,乡村基与呷哺呷哺有着许多共通之处,其中最明显的,是它们对于副品牌的器重。

呷哺呷哺的子品牌名为湊湊,主打高端商务场景,通过供应链的深度利用和协同效应谋取同等条件下更高的溢价与利润。苏宁金融研究院统计显示,2016年以来,凑凑在呷哺呷哺集团的收入贡献比年均增速高达50%,2021年上半年,湊湊营收在集团总收入中的占比接近4成。疫情影响和公司高管的巨幅震动均未影响湊湊在华东、华南地区的布局计划,分析师认为,这证明母公司持续看好湊湊品牌的发展。

而乡村基副品牌大米先生,近两年的崛起速度也十分惊人。截至2021年三季度末,大米先生营业利润为16.28亿元,比2020年同期提高了8倍有余,在公司总收入中的占比为41.1%,而这个数据在2019年还只是25.7%。

大米先生营业利润率的追赶速度同样迅猛。2019年,乡村基和大米先生的营业利润率分别为10.7%和6.5%,2020年二者差距拉大至9.2%和3.3%。但到了2021年,两者营业利润率的距离开始缩短,纷纷跨入二位数大关,达到12.6%和10.4%。

因此我们有理由相信,乡村基未来在运营方面可能会遇到与呷哺呷哺同样的问题,即副品牌"功高震主",人员与资金等资源的倾斜该倒向哪方。

湊湊火锅CEO张振纬离职后,投资界普遍认为"湊湊失去了灵魂"。不少业内人士称此后一系列人事变动与集团内部各品牌派系的争夺不无关系,这也间接导致了股票市场上呷哺呷哺股价的下行。2021年3月开始,呷哺呷哺开始了持续的大幅度的下滑,最高点26.94元的辉煌不再现,如今5.81元的股价,哪怕创始人亲自下场也难挽颓势。对于尚未推出"杀手锏"式产品的乡村基来说,遭遇的困难只会更为棘手。

中餐不是角斗场

当然,乡村基如今还未上市,讨论未来或许显得为时过早,更严峻的问题藏在上一段提到的开店城市里。正如前文所说,按照招股书披露的数量计算,乡村基千家门店中有超过六成遍布在川渝地区,主品牌乡村基共计602家门店,其中更是只有37家来自云南、陕西、贵州等地。

区域性集中开店的优势在于能够有效且高效地利用供应链,减轻资金负担,然而真正的全国化扩张必不可少,该补的课终究要来。长期关注中式餐饮的人士表示:"品牌们要突破区域发展限制,无论是在跨区域的人员管理、供应链保障上,还是在运营体系的构建上,都还要做更多的功课。"

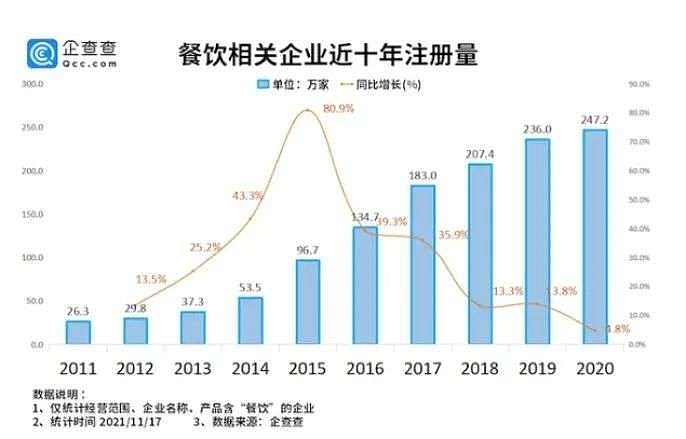

按照企查查统计的数据,餐饮相关企业的注册量近十年来连年走高。2020年全年下来能与餐饮搭上关系的企业共注册了247.2家,而在2021年前十个月,这个数据刷新到了384.1万家,同比增长率达到95.4%。

竞争激烈之余进一步说明,中国餐饮市场格局未定,新参与者仍有机会。参考乡村基招股书中的说法,按2020年连锁餐厅所得收入计,市占率6.8%的乡村基已经是中国最大的直营中式快餐集团。要按同年总收入计,乡村基0.5%的市场份额就能排在第四名的位置。

所以目前来看,中餐赛道不是头部玩家的角斗场,长远地看,中餐赛道也不会被某个巨头或某些巨头的垄断。郑荣南表示,西式快餐在连锁经营中更有优势,"相比西式快餐简单快速的处理加工,中餐的素材、菜系、菜品极其丰富烹饪手法和工序要复杂许多"。他认为全国连锁化经营的能力既是乡村基等中式快餐需要解决的问题,也是能够它们能够讲给资本市场听的故事。

乡村基、老乡鸡和九毛九等餐饮企业的厮杀或许并不能决出中式快餐的王,但在这过程中品牌修炼的产品持续迭代能力、内部组织建设能力和降本提质增效能力都属于内功,会在未来反哺给自己。而这,才是企业安身立命的根。