【大宗期货】期货橱窗 | 从期权角度看主要金属矿产品价格走势

作者:

作者 | 李立勤 五矿期货期权事业部投研高级经理

来源:

五矿经济研究院

铜市场处于观望状态,大概率延续高位震荡

沪铜期权日均成交量偏低,市场处于观望状态。2023年,铜主力合约价格主要在67000-70000元/吨区间震荡,2024年初继续维持原价格区间。2023年铜期权日均成交量约8.5万手,2024年初铜期权日均成交量仅3.6万手,反映目前市场观望氛围较浓,盘面持续向上力量不足。

最大持仓量的行权价揭示资金预期市场价格在未来一段时间内主要波动区间。从铜期权最大持仓量的行权价来看,2023年铜价在绝大多数时间位于买权和卖权最大持仓量的行权价之间。2023年9月以来,上方看涨期权的最大持仓行权价主要在69000-70000元/吨,也代表市场预期未来上方主要压力位置,下方看跌期权的最大持仓行权价主要在67000-68000元/吨,短期行情仍以震荡格局为主。

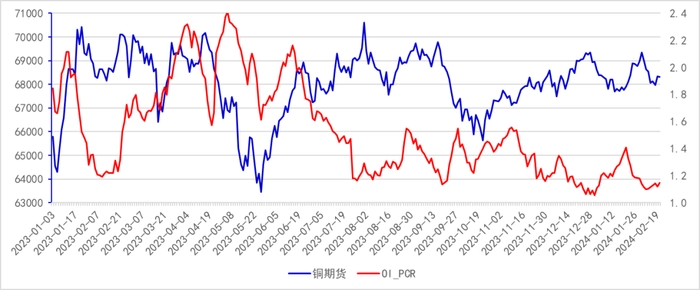

持仓量PCR反映市场看涨和看跌情绪变化。2023年,铜期权持仓量PCR始终处于多空分水岭1.0以上,显示市场看跌情绪较强。但2023年下半年,铜期权持仓量PCR维持在1-1.5,较上半年1.5-2.4出现明显下滑,铜价也未能有效突破70000元/吨。目前持仓量PCR点位约在1.1-1.2,仍处于较低位置,市场看涨动能不足。

图1:铜主力期货与期权持仓量PCR走势

资料来源:五矿期货期权事业部

隐含波动率反映市场对于后续价格波动剧烈程度的预期。从隐含波动率来看,铜期权隐含波动率2023年全年平均水平为18%,但2023年四季度平均值下降到13.8%,较2023年上半年继续下降,2024年初维持在低位,仅在春节前出现反弹,但节后又快速下降,目前隐含波动率为12%,位于2023年以来的最低水平,显示市场预期铜价短期内波动幅度有限,难以突破原有震荡区间。

展望铜价未来走势,市场看涨情绪略强于看跌情绪,多头力量持续拉升动能不足,空头力量同样有限,短期价格剧烈波动可能性较低。预计铜价维持原价格区间震荡,主要运行区间在67000-70000元/吨。

锌市场看跌情绪增强,压力位下移

2023年上半年锌价低点转化为下半年价格高点,自2023年9月至2024年2月20日,价格主要在20000-22000元/吨区间震荡运行。

2023年四季度以来,沪锌期权看跌和看涨最大持仓量的行权价对应价格区间主要在20000-22000元/吨,但个别时点的看涨期权最大持仓行权价下降至20600元/吨,显示上方压力有所增加,看跌期权的最大持仓行权价并未随之降低,反映多方仍有坚守20000元/吨的意愿。

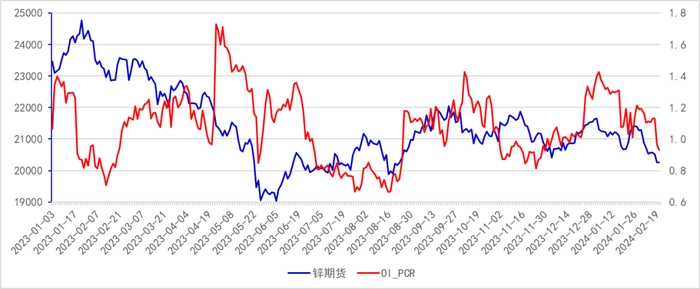

2023年,沪锌持仓量PCR在0.6-1.7之间。2024年初虽然一度升至近期高位1.4,但后续逐步走低,又再度跌破多空分水岭1.0,市场看跌情绪增强。

图2:锌主力期货与期权持仓量PCR走势

资料来源:五矿期货期权事业部

2023年沪锌期权隐含波动率平均值约18.6%,上半年较高,下半年逐步走低,2023年四季度平均值下降至16.1%,处于较低水平。2024年以来,隐含波动率平均值约15.8%,与沪铜期权相似,春节前夕较高,节后迅速下滑。市场预期期货价格剧烈波动概率较低,延续区间震荡概率较高。

展望锌价未来走势,看涨期权最大持仓量所在行权价下移,上方压力有所增加,持仓量PCR跌破1.0多空分水岭,市场看涨情绪走弱、看跌情绪增强,隐含波动率处于历史低位,关注20000元/吨支撑力量。

铁矿石价格波动风险加大,关注800元/吨支撑力量

2023年,铁矿石期货价格震荡上涨并维持900-1030元/吨高位震荡,2024年2月震荡下跌,已跌破原价格区间下沿。

2023年四季度以来,铁矿石期权最大持仓量的行权价对应价格区间主要在700-1000元/吨左右,上方看涨期权的最大持仓行权价一直维持在1000元/吨不变,看跌期权最大持仓量的行权价有所下移,600元/吨、700元/吨和800元/吨点位均有较高持仓量。

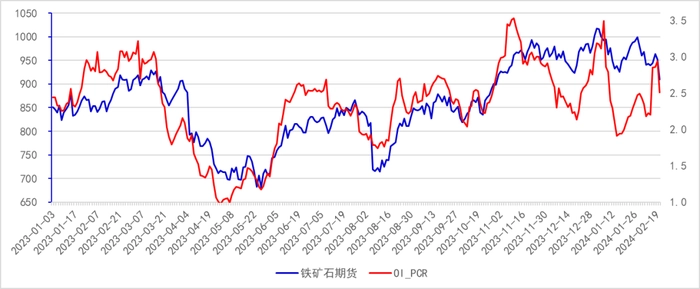

铁矿石期权持仓量PCR始终处于多空分水岭1.0以上,2023年平均值是2.33,市场看涨情绪较强。2024年铁矿石期权持仓量PCR快速下滑,但目前仍处于2.0以上偏高位置,显示多方认为矿价持续暴跌概率较低。

图3:铁矿石主力期货与期权持仓量PCR走势

资料来源:五矿期货期权事业部

2023年,铁矿石期权隐含波动率最低点24%,全年平均30.9%,属于波动性较高的商品。2024年,隐含波动率在春节前快速上升,春节后也并未快速下滑,仍然维持在31%较高水平,市场认为短期价格可能出现较大波动。

展望未来铁矿石价格走势,短期价格向下突破原价格区间下沿,隐含波动率增加至31%,短期价格波动风险加大。持仓量PCR下滑至2.5,看涨情绪回落。看跌期权最大持仓量的行权价下移至800元/吨左右,反映市场认为铁矿石2405合约暴跌至800元/吨以下概率较低。

碳酸锂价格底部夯实,关注趋势性变化

碳酸锂期货和期权于2023年7月上市,期权成交量自2023年11月以来逐渐上升,尤其是2023年12月经历碳酸锂价格大幅波动,期权成交量暴增。

碳酸锂看跌期权的最大持仓量行权价持续下行,目前在9-10万元/吨出现收拢,虽然短期碳酸锂价格再次跌破10万元/吨,但下方看跌期权的最大持仓量对应行权价仍能维持在9万元/吨,并未再度下降,反映市场认为价格在此处有较强支撑。

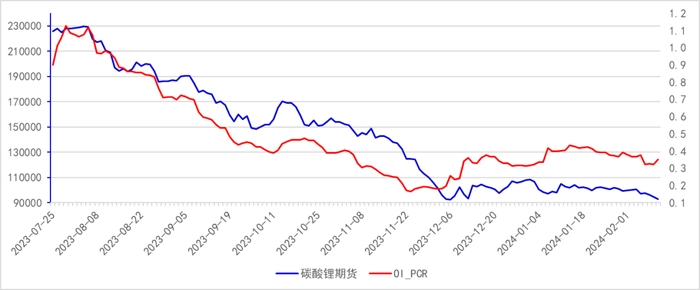

2023年碳酸锂期权持仓量PCR主要在多空分水岭1.0之下,最低甚至低于0.2,显示市场情绪极度悲观。2023年12月以来,持仓量PCR维持在0.3-0.4,显示市场情绪仍偏悲观。

图4:碳酸锂主力期货与期权持仓量PCR走势

资料来源:五矿期货期权事业部

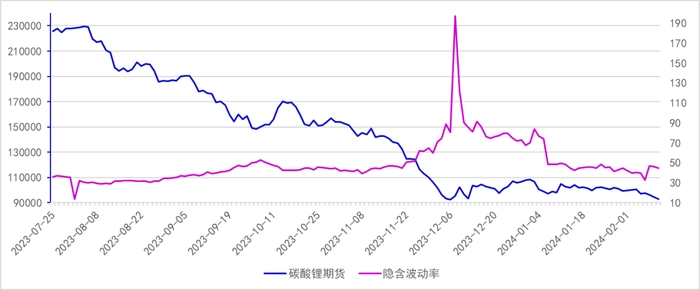

2023年碳酸锂期权隐含波动率平均值是49.7%,价格波动极为剧烈,2023年12月甚至一度破百,位列全部商品第一。自2024年以来,隐含波动率虽然逐步下降至40%-50%,但相对其他商品仍处于较高水平,市场认为未来碳酸锂价格仍将维持高波动性,需注意价格剧烈波动风险。

图5:碳酸锂主力期货与隐含波动率走势

资料来源:五矿期货期权事业部

展望未来碳酸锂价格走势,隐含波动率处于较高水平,下方看跌期权最大持仓量对应行权价在9万元/吨以上,持仓量PCR仍处于较低水平,近期碳酸锂价格处于底部震荡,关注趋势性变化。

(根据其在2024年金属矿产品市场研讨会上的演讲整理)

免责声明

上述内容仅代表研究员个人观点,不代表经研院观点和立场,并非给他人所做的操作建议。内容仅供参考之用,读者不应单纯依靠本资料信息而取代自身独立判断,应自主做出投资决策并自行承担风险。主编:金志峰 责任编辑:陈琦