【财报深度解读】中原银行,被地产商拖入泥潭?

作 者 | Han

正文共计3987字,预计阅读时长10分钟

没有轰轰烈烈,也没有大涨大跌,无人问津成了中原银行散落一地的尴尬。

8月上旬,中原银行在港市多日成交额为0——有投资者用“寂静岭”形容这样的情形。

虽然2022年总资产飞跃突破1.3万亿元大关、成为城商行里的佼佼者,但是中原银行( 01216.HK )在二级市场上却风光不起来。

中原银行也在“仙股”的路上越走越远。自2021年末跌破1港元后,公司股价就一直阴跌不止,一路下探至不足0.4港元。中原银行到底怎么了?

资产规模跃进

从公司经营面来看,中原银行这两年不乏大动作。最重要的,就是它吸收合并了洛阳银行、平顶山银行和焦作中旅银行,完成了资产规模的跃进。

这宗吸收合并案,公告于2021年10月。彼时,中原银行资产规模7530亿元,洛阳、平顶山、焦作中旅3家银行的资产规模分别约为2800亿元、1100亿元、1000亿元。

2022年5月25日,这一吸收合并案获得了银保监会批准。反映在财务报表上,最显著的贡献就是极大地增厚了中原银行的资产规模——2022年中报显示,中原银行的资产总额达到1.27万亿元,较上年末猛增65%;BT财经注意到,负债总额的增幅更大,跃升66.4%至1.17万亿元。

合并后,中原银行的市场地位也发生变化,成为河南省内唯二的两家城商行之一,另外一家为郑州银行( 002936.SZ )。零壹研究院院长于百程曾对媒体分析表示:“合并3家城商行对于中原银行接下来的发展影响较大,合并后资产规模大幅上升,提升了公司在河南省的份额,可以避免过度竞争,利于集中精力提升服务和资产质量。”

同样值得注意的是,在银行行业资本充足率普遍有所下滑的背景下,吸收合并后的中原银行核心一级资本充足率、一级资本充足率、资本充足率也有所下滑,2022年中分别录得7.97%、9.48%及12%,较上年末下降0.73、0.91和1.3个百分点。后来公司宣布,股东大会通过议案,发行不超过300亿元无固定期限资本债券补充一级资本。

投资者不愿买单

晋身“万亿资产俱乐部”的城商行,屈指可数。2022年末,29家上市城商行总资产规模突破1万亿元的只有9家,排名前列的是北京银行、江苏银行、上海银行等民营经济发达地区的城商行。

中原银行1.3万亿元的资产规模排名第8,虽然不是绝对龙头,但也绝对算得上排名前茅。

但投资者和资本市场反应冷淡,对中原银行的资产规模跃进,并不愿意买单。

除了开篇说的成交低迷、股价不振、沦为“仙股”,中原银行的市值也早已“破净”。最新数据显示,中原银行每股净资产为2.315港元,而它的股价却只有0.38元,几乎只是每股净资产的零头,市净率低至0.16倍。

有投资者在论坛中感慨:“就这也没人要?”

从市值来看,中原银行也不占优势。与河南省内另外一家城商行郑州银行相比,以2022年全年数据来看,中原银行无论是营收、净利,还是资产规模,都“完胜”郑州银行,但市值却只有不到130亿元,远低于“小老弟”郑州银行的215亿元。

除了在交易所市场遇冷,2023年中原银行还有多笔大额股权拍卖,结果均以流拍收尾。

7月中旬,中原银行3200万股内资股及孳息在网上拍卖平台进行的第二次司法拍卖结束,尽管第一次拍卖是评估价的85折、二拍“折上9折”,但结果依然是无人报名、连续流拍。

据财联社梳理,2023年以来,中原银行已经有2笔金额过亿元的大额股权拍卖,但普遍都没人接盘。

对此,有业内人士分析认为,银行股权对受让方严格的资格条件要求,以及定价、业绩及前景等因素,都可能是导致流拍的因素。另外,联系回想前文提到的中原银行凋零的成交额也能发现,整体流动性不足会令接盘方在拿到中原银行股权后只能拿分红,想实现股权退出难度较大。上海证券研究所固收首席郑嘉伟还指出,投资方成为银行股东后,未来在严监管之下,关联交易也将更加受限。

截至2022年末,中原银行约有70.27亿股、占已发行普通股19.23%的内资股股份存在质押情形,另有约22.84亿股内资股份涉及司法冻结。

是什么原因让投资者却步?

与地产公司的纠葛

中原银行的股份之所以没有成为投资市场上的“香饽饽”,和它近些年与地产公司的纠葛有关——要么就是它的地产公司股东经营不善,要么就是“踩雷”了地产公司。

例如上述被司法拍卖的3200万股中原银行股份,属于河南光彩集团发展有限公司。后者为中原银行第8大股东,持有约5.35亿股、占比1.46%的股份。

河南光彩集团是一家业务分布在公路、桥梁、交通、物流、化工材料、金融等多个产业领域的公司,公开信息显示,从2022年5月至2023年6月,该公司多次成为被执行人、失信被执行人,近年来还两次陷入破产审查案件。

而中原银行出现经营问题的股东,还有更多。其中广泛被舆论关注、并对中原银行产生影响的,是盛润集团。

成立于2001年的盛润集团业务遍布河南省内,在房地产、电力能源、城市基础设施等多领域均有布局,也参股了郑州银行、中原信托等多家金融企业。在中原银行2021年年报中,河南盛润控股集团有限公司也是其第6大股东。

后来盛润集团陷入债务危机,还曾被中原银行告上法庭。据公开报道,2021年,中原银行因金融借款合同纠纷,将盛润掌舵人李喜朋及其旗下7家子公司告上法庭,并冻结了盛润控股5亿元存款——银行把股东给告了,这当时引发了舆论的热烈关注。

当时还有媒体回溯盛润和中原银行二者关系后发现,深度绑定中原银行等金融机构的盛润控股,借着“近水楼台先得月”,在其融资路途上获得了不少帮助,例如盛润曾将旗下“晟润置业”40%股权质押给中原银行,为盛润运河城项目开发换取到资金。

难以偿还逾期债务,盛润所持有的中原银行股份,也被其他债权人申请法院强制执行。2021年8月末,盛润持有的中原银行2亿股拍卖,但最终流标;2021年12月末,盛润所持有的5亿中原银行内资股再次在网络平台上被拍卖。

这部分股权资产最终流向何方?BT财经翻阅中原银行2022年财报发现,2022年8月,九江银行通过司法裁定的方式,获得了盛润控股原来持有的5亿股股份。因此,当年九江银行也成为中原银行非境外上市内资股的前十大股东,位列第10名。

在中原银行的主要股东里,经营范围涉及房地产业的还有郑州康桥、河南兆腾等企业。

在股东之外,对中原银行业绩产生影响的房企,还有深圳房企皇庭国际( 000056.SZ )。

2017年末,中原银行以自有资金近4亿元,认购了“中原信托·皇庭国际”的优先级信托。后续2.09亿元顺利偿还,剩余未偿还的1.9亿元还是让中原银行“踩雷”了。后来为了“回血”,中原银行公开挂牌竞价皇庭投资的信托受益权,起始价1.9亿元,最终无人竞价。

中原银行与河南本地房地产龙头建业地产( 00832.HK )的密切合作,也被市场关注。

建业地产是河南省内无人不知的房地产龙头,而中原银行曾经是该公司的第二大股东,持股比例为7.75%,虽然2021年后就退出,但公开信息显示双方的合作仍在继续,例如2021年末还有“中原银行意向为建业集团提供不超过100亿元的综合融资服务”的消息释出。

但建业地产的风险还是爆发。2023年6月末,建业地产正式在公开市场违约,公告未能按时偿还一笔境外债利息。

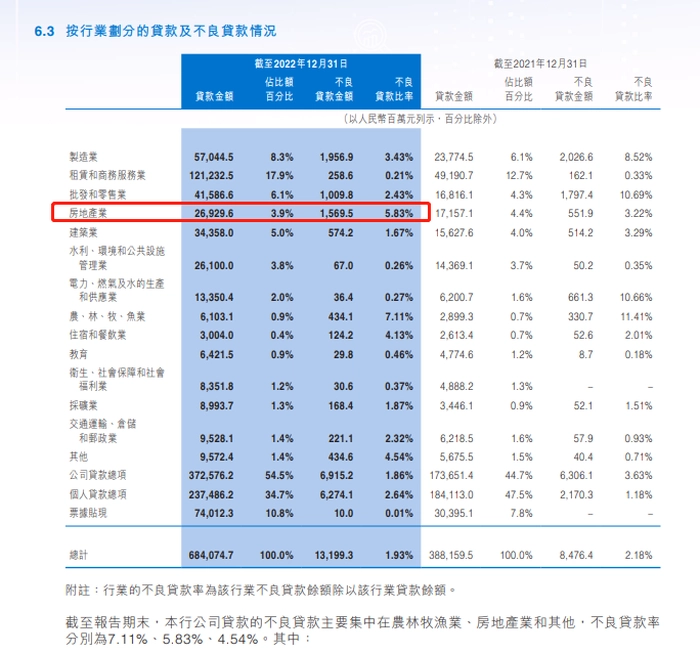

中原银行的地产风险敞口究竟有多大?2022年报显示,中原银行房地产业总贷款金额达到269.3亿元,其中不良贷款余额较上年末增加10.2亿元,至15.7亿元;不良贷款率增加2.61个百分点,至5.83%。中原银行对此在年报中解释称,主要由于吸收合并的机构涉房业务占比较高,且房地产业延续萧条,销售困难致房企还款能力减弱。

扩张却带不来盈利

2022年业绩报告显示,中原银行当年营业收入增长32.82%,却“增收不增利”,营业利润下滑6.31%,所幸依靠所得税费用大降近50%,实现净利润增长5.28%。

在资产端和负债端,截至2022年末,中原银行资产总额1.33万亿元,同比大增近73%,其中发放贷款净额6668.9亿元,同比增长76.37%;负债总额1.23万亿元,同比增长74.7%,其中吸收存款8452.6亿元,同比增长85.5%。

对比可以发现,尽管吸并3家银行后,中原银行在资产总额、负债总额等多项指标上取得了明显的增长,但盈利能力疲软。

市场机构已经对此警觉。据《中国网财经》整理,评级机构近年来发布的对中原银行的评级报告均对该行盈利能力问题表示关注。例如中诚信在2019、2020年对中原银行的报告中指出,中原银行压降不良偏离度导致不良贷款大幅增长、拨备计提压力加大、盈利能力较弱;联合资信评估发布的2021年和2022年中原银行跟踪评级报告中指出,信用减值损失规模侵蚀公司净利润,中原银行资产收益率低于行业平均,净利差逐渐收窄令公司营收增长乏力……

与此同时,中原银行频繁的人事更迭和内控问题也在近年被媒体聚焦。

人事方面,中原银行不足两年内更换三位董事长。2023年4月6日,中原银行公告该行任职不到一年半的董事长徐诺金由于工作调动提交辞呈。后来公司又公告郭浩任中原银行党委书记。

另外,2022年以来包括该行首任董事长窦荣兴在内的多名高管“落马”。中原银行及旗下分支机构在2021年3月至2023年3月两年间,合计被金融管理部门罚款超过1700万元。

河南作为中国经济大省之一,其实有孕育大型专业金融机构的沃土,寄望后者能更好地支持实体经济的健康发展。目前已经晋身万亿资产“巨无霸”的中原银行,能否在中原大地扛起这一份责任?

肩上的担子沉重,脚下的路也要走得更稳。

文章系作者个人观点

如有疑问及任何意见反馈

可直接在评论区留言或发送邮件到

btimescaijing@163.com