【财报深度解读】万达离老赖还有多远?

作 者 | 梦萧

正文共计4038字,预计阅读时长11分钟

没有等来万达商管上市的消息,却等来王健林抛售万达股权的消息。

“王健林转让北京万达投资49%股权”的消息登上热搜榜首。涉事方中国儒意(00136.HK)7月23日晚间发布公告,公告称上海儒意以22.62亿元购买北京万达文化产业集团有限公司持有的北京万达投资有限公司49%的股份,证实了王健林甩卖股权的消息。

中国儒意收购万达的公告发布后,资本市场对其反应并不强烈,截至24日收盘,中国儒意收盘价2.63港元/股,跌幅为2.28%,总市值263.5亿港元,而中国儒意在2021年2月底股价一度高达17.8港元,和其高位相比股价已经跌去86%,市值蒸发1561亿港元。和王健林有直接关系的万达电影,在24日股价同样下跌了3.51%,整体跌幅达85%,市值蒸发1710亿元。资本市场对两家合作并没有想象中的期待。

知情人士透露,此次王健林甩卖股权是为了回笼资金偿还7月23日到期的4亿美元债务,为了还债不断甩卖资产,王健林又到了断臂求生的时刻了?

七月三次大甩卖

其实细心投资者已经发现,7月21日晚间出现的股权变动,并不是万达近期的首次甩卖。仅仅在7月,出售北京万达投资股权已经是王健林的第三次甩卖旗下资产,而上一次密集甩卖资产的还是上一次2017年的资金危机,这次甩卖资产说明万达同样遭遇了资金危机。

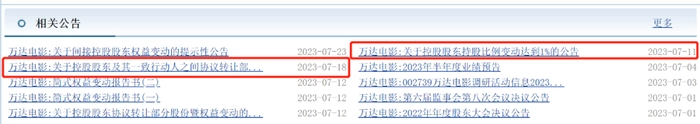

7月11日和7月18日晚间,万达电影分别发布股权变动公告,北京万达投资分别向东方财富实控人的妻子陆丽丽和莘县融智转让其持有的公司股份1.8亿股和1.77股,分别占万达电影总股本的8.26%和8.14%,7月11日转让给陆丽丽的价格为12.07元/股,7月18日转让给莘县融智的价格为13.17元/股,王健林分别回笼资金21.73亿元和23.3亿元,共计45.3亿元,

但以24日万达电影收盘股价计算,王健林两次甩卖的股份价值50.09亿元,一向精明的王健林在这次甩卖中又亏了近5亿元。

在万达电影连续两次转让股权后,王健林再度出售北京万达投资有限公司股权,此前,王健林及旗下北京万达文化集团对万达投资有限公司100%控股,出售成功后,北京万达投资有限公司股权变动明显,北京万达文化产业集团持股49.8%,上海儒意影视持股49%,王健林持股1.2%,但王健林依然为实控人。

业内人士分析认为,这次合作之所以能够顺利完成,是双方各有所需。“儒意看中了万达投资手中的院线资源,一方面是王健林急用钱,不然不会急着甩卖股权,这和当年2017年的断臂求生有点像,也说明万达正面临巨大偿债压力,万达的资金链再次遭遇问题。”

据Wind数据显示,大连万达商管一年内需要偿还的借款和其他债务为798亿元,而截至今年一季度,万达商管货币资金和可以快速变现的金融资产合计只有636亿元,可融资金额明显无力覆盖短期债务。同时季末万达商管有息负债余额达2044.32亿元,为近四年高点,王健林的压力可想而知。

好在,万达商管给王健林带来定心丸,今年一季度万达商管表现优秀,营收125亿元,其中净利润高达44.87亿元,是2020年以来最好季度表现。

万达已成老赖?

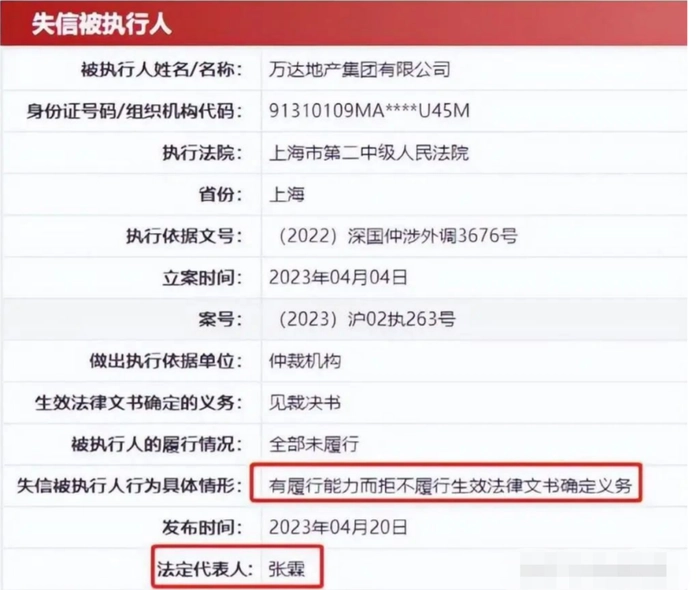

和公众认知的王健林财大气粗不同,万达已经多次被法院列为“老赖”。因有履行能力而拒不履行法律义务,万达地产集团有限公司两起关联案件分别被强制执行8.41亿元、2.46亿元,万达地产集团被上海市第二中级人民法院强制执行,执行标的超过10个“小目标”。

据了解,万达集团因未履行相关义务,公司被列为失信被执行人张霖被限制高消费。此次让万达地产成为“老赖”的地产项目位于广东河源,万达地产想要打造180万平方米中央文化生活区,此次成为被执行人,说明这个项目进展并不顺利。

据《时代财经》的报道,珠海万达商管母公司大连万达集团境外总计13亿美元的三笔银行贷款已经触发提前还贷风险,目前万达与银团参贷行已将合同约定的上市日期调整为2023年11月30日,而如今已经马上进入8月,距离合同约定期限时间已非常短暂。

金融分析师许艺表示,万达如今虽然面临一定的资金压力,但不至于因为10亿元成为老赖。“我认为万达之所以被称为执行人,可能是因为一些纠纷被申请资产保全或者冻结了。但在商业领域,难免会有一些纠纷和诉讼,这些纠纷和诉讼可能会导致资产被冻结或者保全。这种情况在商业领域是很常见的。”

但万达成为“老赖”的消息还是一度冲上热搜,说明公众和投资者对万达资金问题较为关注,继2017年资金危机后,王健林在断臂求生下,万达一度成为地产圈内活得较为滋润的一家,但没想到的是,如今地主家一样没有余粮,王健林不得不再次“断臂求生”。

万达上市受挫

在很多人心目中,万达应该是家市值不菲的上市公司,但万达只曾经是,自退市后万达一直谋求上市,却至今未果。

2014年,王健林一怒从港股退市,其原因很明显,是王健林感觉万达被轻视了,毕竟当时自视甚高的王健林见到万达市值一直不高,难免不爽,于是王健林冲冠一怒港股退市。据悉当时港交所再三挽留,最后差点撕破脸,港交所见挽留无望,就照章办事,既然万达是上市公司,想要退市就按规矩来。想要退市只能私有化,而私有化需要数百亿港元。

九年前的王健林确实硬气,硬砸344亿港元,直接把万达给私有化了。为了退市成功,王健林还和股东签署对赌协议——如果万达不能在2023年10月底前完成上市,万达不仅要回购全部股份,并要支付高额利息。

当时王健林底气十足,万达广场也在全国各大城市全面开花。但没有想到的是,两大A股交易所都没有给王老板面子,同样一句照章办事——排队,队是排了,却一直无法成功IPO。此时王健林已经略显后悔,想重新回归港股,但这次硬气的是港交所,港交所也没有给王健林面子,至今万达商管已经3次IPO失利,眼看离对赌协议规定的期限只有百十来天,万达上市仍遥遥无期。

万达上市被一推再推,导致债务压力和潜在的回购风险成为王健林头顶上悬挂的达摩克利斯之剑。资金压力也迫使王健林不断变卖资产还债。

地产分析师王一然认为,万达赴港上市屡次受挫,主要原因还是受限于国内商业地产行业发展空间,企业发展前景不被看好。“如果能够上市,不需要多次提交IPO申请,现在万达多次提交申请,也很难改变现实,万达需要更多说服力的材料,才能打动市场。”

王一然指出,万达IPO屡屡受挫,其原因是受限于股市的情绪和IPO的估值,假若要获得聆讯通过,必须提供更有力的证据证明,否则再次碰壁的可能性很大。同时王一然强调,IPO申请的概率是和提交次数成反比,提交次数越多,往往概率越低,万达需要提供更多的材料证明自身的发展前景,否则很难获批。

而目前商业地产的前景并不被资本市场看好,2022年国内商业地产拟开业购物中心数量、体量双双进入负增长。即便是王健林让万达走上轻资产模式,负债率有所降低,依然很难获得资本市场的青睐。万达目前主要受限于较为有限的商业地产发展前景,即便是轻资产模式,也难以获得市场的青睐。万达上市压力山大。

万达和万科的“两万”之争

更让王健林愁容满面的是万达和万科的纠纷已经进入白热化,王健林甚至找来国务院国资委法律顾问、中国政法大学资本金融研究院院长刘纪鹏进行调停,根据刘纪鹏发表的视频节目内容来看,因万达与万科的纠纷,6月5日,万达商管19.79亿元股权被冻结,股权冻结期限至2026年6月4日,为期三年。股权被冻结的原因是万达和前战略合作伙伴万科的合作中产生的资金纠纷。

刘纪鹏称,王健林找到刘纪鹏,起初刘纪鹏并不想管,但刘纪鹏后来看到法院冻结了万达商管19.79亿股股权,知道问题的严重性。“这19.79亿股股权,意味着1200多亿的净资产,这些净资产将达万达总资产的三分之一。”2018年万达商管引入投资人时,万达商管45.27亿股权当时估值就已经2430亿元。此次冻结万达商管19.79亿股股权,其金额远远超过和万科的财务纠纷金额,这也是万达和王健林不爽的关键所在,万达通过官方声明宣称,将通过法律手段,有信心维护自身正当权益。

刘纪鹏认为,这笔股权冻结将对万达商管的上市产生巨大影响。“股权冻结首先意味着万达的上市发行REITs基金将被迟滞。”股权冻结期限至2026年6月4日,而王健林和股东们的对赌协议期限只到2023年10月底,王健林现在最缺的是时间。

万达为了上市,把房地产的重资产都剥离,组建了珠海万达商管。万达商管在两年前,以每股25元的Pre-IPO价格筹集了380亿,新加坡PAG一家就180亿,今年12月份珠海万达商管上不了市,按照对赌协议,王健林需要赎回380亿,还要支付12%的高额利息。

目前万达有息负债高达2044.32亿元,债权人很多是金融机构,和金融机构合作过的企业都知道,金融机构为保证自己利益不受损害,合同一般都十分苛刻,只要万达旗下资产发生一起被查封冻结的案子,按照协议金融机构就会提前赎回他们的资金,并要求万达给予相应的赔偿。一旦万达债权人形成挤兑,王健林就是再如何变卖资产可能都无力应付。

基于此,刘纪鹏在7月16日发布的《从万科股改到万达上市——跟郁亮说几句心里话》视频中呼吁,万科和万达和解。至于郁亮能否卖刘纪鹏一个面子放王健林一马,也被众多地产圈内人士关注,但截至目前郁亮和万科并未对此做出回应。

万科与万达方面能否接受此和解方案还尚未可知,但留给万达的时间已经不多了。而有了富力和融创的前车之鉴,想接盘万达的人可能会三思而后行,这对王健林甩卖资产亦有一定影响,从万达电影亏了5亿或能说明问题,照此来看,万达或有更多资产会被“贱卖”,毕竟活下去才是最重要的。对赌协议即将到期,一旦万达商管上市受阻,付出的代价将会是无比巨大。

文章系作者个人观点

如有疑问及任何意见反馈

可直接在评论区留言或发送邮件到

btimescaijing@163.com