【财报深度解读】除了新能源车,中国种业巨头正带着核心技术闯世界

作 者 | Han

正文共计3845字,预计阅读时长10分钟

时值金秋,除了中秋、国庆值得庆祝,还有一个与每年秋分同日的节日不容忽视——中国农民丰收节。

2024年秋分前后,第七个中国农民丰收节再次如约而至。据农业农村部,除双季晚稻外,今年大部分秋粮已经迈入了成熟收获期,全国整体的收获进程过半,玉米、大豆、稻谷等农作物长势向好,秋粮大概率再获丰收。

丰收背后,也凝聚着核心科技的支持。农业的现代化,种子是基础。

2024年更是值得关注农业、种业的一年。因为今年是种业振兴行动从“三年打基础”向“五年见成效”转变关键一年,中央一号文件一如既往聚焦农业,要求强化农业科技支撑,点名种业振兴行动。另外种业振兴、农业核心技术攻关,也是政府工作报告里被提及的关键词。

持续催化种业这个国家战略性、基础性的核心产业的进步,离不开科研,也需要资本的助力。2024年8月,央行等五部门曾经印发《关于开展学习运用“千万工程”经验加强金融支持乡村全面振兴专项行动的通知》,提到农业和粮食产业链金融服务场景,支持符合条件的种企上市、挂牌融资和再融资。

“三期向上”的新机遇

新世纪以来,中国种业的发展机遇一层又一层地被叠满。

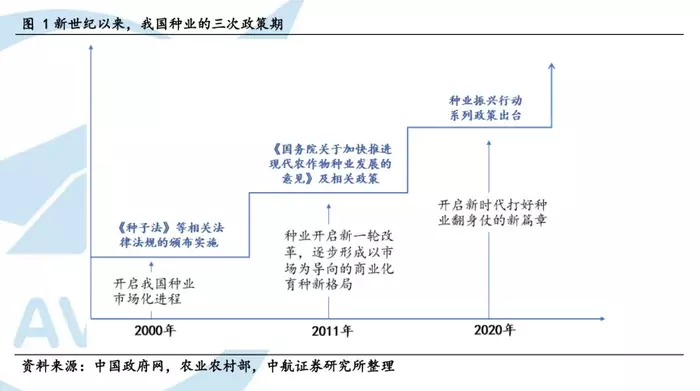

复盘2000年以来,种业先后迎来了三期历史机遇的叠加式发展。

中航证券的行业研报分析,第一阶段政策期以2000年《种子法》颁布为起点,标志中国种业市场化正式启程。第二阶段以国务院八号文件开启改革时期为标志,中国正式步入市场导向的商业化育种时期。第三阶段从2020年开始,中央经济工作会议开启打好种业翻身仗的政策新周期。

三次政策期层层推进,叠加制度上相关法律、规章不断完善,监管上保护农业、种业产品知识产权的专项行动不断推进,赋予中国这个古老农耕民族种业的新希望。

不容忽视的是,种业的荣枯还和另外两个重要因素相关。

其一,是农业大宗商品整体的周期。粮食价格景气背景下,种业也将步入上行阶段。反之亦会形成拖累。

其二,是越来越举足轻重的技术因素。现代种业被称为“土地里的芯片”,小小的一粒种子也藏着巨大的科技奥秘。全球农业正在经历从传统杂交育种到新型生物育种、智能育种的新阶段,转基因商业化渐行渐近。

那么,中国的种业龙头们准备好迎接机遇和挑战了吗?

种业四强胜负手是什么?

整体来看,上半年A股种业经营业绩向好,利润回暖。

同花顺数据显示,申万三级种子行业分类下,10家成分股公司上半年营收同比增长4.92%,归属母公司股东的净利润同比大增139.75%。值得注意的是,虽然利润数据亮眼,或和低基数有关。2023年上半年种业行业利润刚刚经历了整体的下滑和亏损。

目前A股上市种业公司呈现“一大三强”并进的格局。从市值来看,隆平高科( 000998.SZ )市值在130亿元左右,独占第一梯队;登海种业( 002041.SZ )、荃银高科( 300087.SZ )和农发种业( 600313.SH )同在第二梯队,市值在60亿元至70亿元区间。

这四家龙头公司的业绩情况,出现了一些分化,反映出种业的整体趋势。

隆平高科上半年的业绩亮点在利润。营业收入25.82亿元,同比减少1.28%;归属于上市公司股东的净利润1.11亿元,同比大幅增加169.19%。隆平高科也是这四家头部企业里,唯一一家年中收入和利润双双上亿元的企业。

同期登海种业也录得了持续盈利,但同比出现“双降”。上半年公司营业收入4.08亿元,同比下降15.63%,归属于上市公司股东的净利润为5273.54万元,但同比有约30%的下滑。

“双降”的还有农发种业。上半年公司实现营业收入19.72亿元,同比下降超20%;归属于上市公司股东的净利润5523.17万元,同比下降超24%。

荃银高科则处于亏损状态。上半年公司营业收入14.11亿元,同比增长30.62%;但归属于上市公司股东的净亏损额为2223.79万元,同比大幅下降了156.41%。

玉米种子是造成各家业绩分化的胜负手。例如近年在玉米种业持续发力的隆平高科此次在中报里指出,全球商品玉米价格下降、玉米种子产能过剩。但公司提早做出准备,制定了有效的生产经营策略,令库存总量和结构保持在健康状态。

主要从事杂交玉米种子业务的登海种业也提出,目前国内的玉米种子品种需求结构分化明显,品种数量多,且同质化程度高——这也意味着市场竞争激烈。一二季度玉米种子发货量较上年同期减少,又因个别区域减少玉米种植面积而造成六月末玉米种子退货量增加。

荃银高科的玉米种子收入在上半年也出现了9.93%的收入下滑,和同比增长14.09%的水稻相比显现出挑战。不过天风证券发表于8月27日的研报强调,公司核心种业业务有效协同,订单农业培育显效,转基因品种有望助力后续的发展。

这样的市场变化特点也印证了种业的特殊性——一方面与基础民生息息相关,一方面也被农业大宗商品整体的周期起伏裹挟。

行业集中度仍有待提升

自2017年后,全国种子大市场规模围绕1200亿元上下波动,这一局面在未来的几年中势将突破。中商产业研究院发布的种业发展趋势分析及投资格局预测报告显示,2022年和2023年种业市场现同比增长,2024年市场规模有望超过1400亿元。

前文提到的玉米种子也将是种业版块里最重要的细分产品,目前占据整个种业市场的22.87%。紧随其后的是水稻、小麦、马铃薯种子,市值占比在17%到11%之间。

但长久以来,中国种业的行业集中度偏低。前文提及的多家中国种业公司,虽然已经脱颖而出成为行业龙头,但是集中度还有不小的提升空间。

据前瞻产业研究院,2022年中国种业前七名企业营收占比合计(CR7)还不足10%。而对比Kynetec统计数据,在世界范围内,早在2020年,全球种业前五名的巨头合计份额已达52%。

背后深层次的原因来自多方面。

比如中国种业数量众多,但规模较小。天眼查数据显示,全国有超过十万家种业企业,其中四万余家是小微企业。

再比如研发能力仍偏弱、产业化程度不足。中国工程院院士万建民在2024年3月在接受新华社记者采访时就指出,建立新型高效的种业创新体系,接下来就应该继续完善种业领域产业化、知产保护、人才、金融等方面政策。

危中寻机,当下的种业格局也为后续种业龙头继续崛起、吞并市场份额、发展成为全球种业巨头埋下伏笔。面前的发展路径也非常清晰,就是要继续抓住转基因等科技机遇,带着核心技术奔赴更广阔的市场。

朝着这样的梦想,企业们都做了哪些努力?

带着关键核心技术闯世界

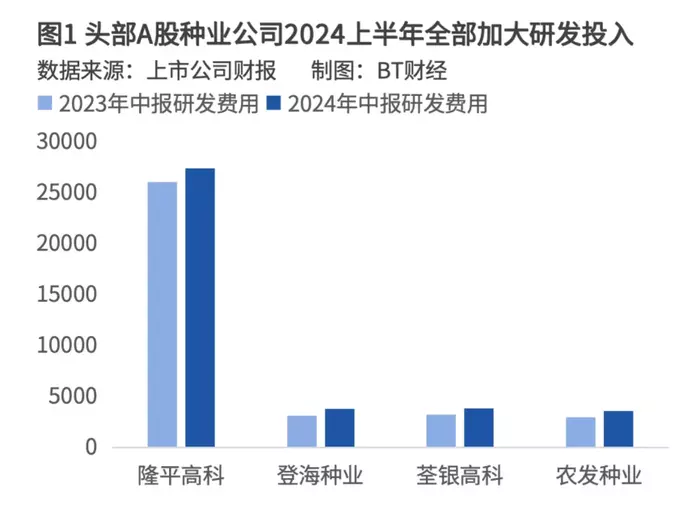

继续加大科研投入,是A股种业龙头公司共同的选择。

登海种业上半年研发投入从2023年同期的3169万元提升到了3797万元,同比增加19.81%。

荃银高科2023年研发投入金额为1.403亿元,占种子销售收入的4.9%。此次中报显示,公司研发费用从2023年同期的3205万元增长到了3829万元。

农发种业研发费用也在上台阶,2024年上半年为3553万元,2023年同期为2984万元。

隆平高科的研发费最高,在2024年上半年达到了2.74亿元,较2023年同期增长,但“试验、示范及品种选育费”一项出现下滑。公司在中报中提到,目前公司正在加快国内外研发资源的协同与人员整合,提升研发效率,减少无效或重复研发费用的投入。

四家头部种业公司在中报里全部提及了科研的重要性。例如荃银高科强调要坚持走“以科研为源头、以市场为导向、产学研相结合、育繁推一体化”的创新之路,持续培育和推广优良农作物品种;净利润的减少就主要是因为加大科研投入。

登海种业也在中报中透露要积极推进科研,取得的成绩包括和山东农业大学战略合作成立玉米产业研究院、2015年开工建设的青岛生物技术研发中心的科研育种工作已经开始运行等。

农发种业把科研的目光投向全球。据中报介绍,公司已经在孟加拉、印尼等国建立了科研站,在巴基斯坦设立种子公司。这样“走出去”的商业逻辑是要构建一个开放式的商业化育种模式。

已故杂交水稻之父袁隆平的家族,也在持续为中国种业“走出去”进行不懈探索,远赴海外探寻更大的市场。据《证券时报》9月11日报道,袁隆平长子袁定安此前就一直致力于将国内杂交稻销售到非洲去。天眼查数据显示,袁氏种业高科技有限公司成立于2000年,袁定安是持股51.87%的大股东。

从隆平高科到袁氏种业,早在2005年,中国农业种业工作者就开启了迈向非洲的步伐。当年五名隆平高科农业技术专家远赴利比里亚,援助该国第一期农业技术合作项目。与此同时,袁氏种业也在马达加斯加设立分公司。这些开垦者在当地推广中国杂交水稻,已经持续了十多年。

在实现杂交水稻本土化后,当地水稻产量从每公顷2.5吨跃升到了7.5吨,成效显著。

袁隆平的三儿子袁定阳则继承科研方向,在湖南杂交水稻研究中心工作。中国农业大学2024年新生开学典礼上,校长孙其信在讲话中透露,袁隆平的孙女也来到了这一农业领域殿堂级高校学农……

在广袤富饶的田地间和科研工作室里,还有更多个像袁隆平这样的团队正在钻研种子的奥秘,解锁“土地里的芯片”的科技密码。

伴随一代又一代中国农业人的传承努力,铸满历史机遇的种业,还会在科技的驱动下继续焕发蓬勃的商业魅力。市场份额势必还会向头部企业集中,龙头争夺战将会是一场对科技硬实力的比拼。