【年报季系列】宇宙行日赚10亿的秘密

作 者 | 梦萧

正文共计5650字,预计阅读时长15分钟

工商银行被称作“宇宙行”不是没有道理的。

作为全国最大的商业银行,中国工商银行(以下简称工商银行)和中国银行、中国建设银行、中国农业银行、中国交通银行以及中国邮政储蓄银行一起并称“六大行”,其一级资本、利润、资产规模都是无可争议的第一大行,甚至在全球范围内都稳居第一,因此拥有“宇宙行”的称谓。

自1984年中国工商银行应运而生,至今已走过了四十载春秋。这四十年,作为中国银行业的佼佼者,工商银行的成长史可谓是跌宕起伏、充满传奇色彩。

回溯到1983年的金秋时节,随着国务院一声令下,原本由中国人民银行肩负的工商信贷与储蓄业务重任,即将交由新生的中国工商银行承担。工商银行,这个即将在中国金融版图上崭露头角的名字,开始进入了人们的视野。

工商银行筹备领导小组临危受命,他们深知时间紧迫,任务艰巨。为了确保工商银行的顺利诞生,他们迅速行动,调集精兵强将,组建了工商银行办公室。这个办公室,成为了工商银行筹备工作的枢纽,肩负着一切综合事务的重任。

当时的人民银行总行与财政部共用一幢大楼,空间局促,对于工商银行而言,显然已无法满足需求。于是,寻找新的办公地点成为了当务之急。经过多方寻觅,筹备组将目光锁定在了月坛南街32号的一幢新建小楼。这幢小楼虽原本设计为服装厂,但对于即将从人民银行分离出来的工商银行而言,是一个十分理想的办公地点,便打算把它租下来。

小楼原本是设计的厂房,“前店后厂”,楼下零售服装,楼上加工服装,把它租给工商银行办公,主人家并不乐意。经过多次协商,加之时任办公室主任的王占祥曾在该公司党委工作过,靠着这层“私人关系”,总算是把小楼的三至六层租了下来。

将服装厂的生产车间改建成银行的办公场地,也不是件容易的事。时值隆冬,车间的地面上结了厚厚的一层冰,彼时没有项目外包,办公室行政处的同志全员出动,先是用钢镐刨冰,接着整修地面,简单铺设木地板,再用石膏板打出隔断形成一间间的办公室……谁能想到现在的宇宙行,曾经的办公地点竟然是一个服装厂?

在筹备组的共同努力下,1984年1月1日,中国工商银行如期成立。随着工商银行的不断发展壮大,行徽的征集工作也被提上了议事日程。为了树立工商银行的良好形象,筹备组决定在系统内广泛征集行徽设计方案。

经过层层筛选与评审,最终陈汉民教授设计的行徽图案脱颖而出。这个图案以隐形的方孔钱币为整体造型,中心是一个变形的“工”字,寓意深刻、简洁大方。它不仅体现了工商银行作为国家办理工商信贷的专业银行特征,更彰显了工商银行与客户之间平等互信的依存关系和共存基础。这个行徽从此成为了工商银行的象征和标志。

四十年来,工商银行从最初的工商信贷和储蓄业务起步,到如今成为全球领先的综合性金融服务提供商;从最初的几百名员工到如今数十万的庞大队伍;从最初的单一业务到如今涵盖多个领域的金融服务体系……

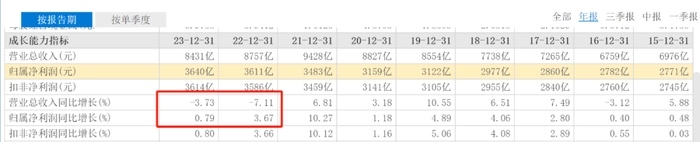

尽管“宇宙行”的行业地位短期内依然稳固,却自2022年起连续两年营收下滑,刚发布的2023年财报显示,工商银行2023年营收8431亿元,相比2022年的8757亿元减少了326亿元,下滑了3.73%。相比2021年9428亿元的营收更是减少近千亿元。

财报发布后,工商银行股价此前的六连涨戛然而止,截止3月28日工商银行收盘股价为5.25元/股,下跌2.05。但进入2024年股价上涨了9.8%。股价变动不大,但营收两连跌,减少了997亿元,“宇宙行”到底怎么了?本文从财报数据上一窥端倪。

1

营收两连跌,净利润持续上升

工商银行的营收下滑,此前不是没有出现过。2009年至2016年分别出现0.10%和3.12%的下滑,营收跌幅最高的是2016年的3.12%,且此前从没有连续两年下跌的记录。

2022年工商银行营收8757亿元,同比上一年9428亿元的营收下滑了7.11%,创下营收下滑的历史之最,但好在2022年工商银行的归母净利润3586亿元,比上一年的3459亿元增长了3.67%,多少挽回了一些颜面。

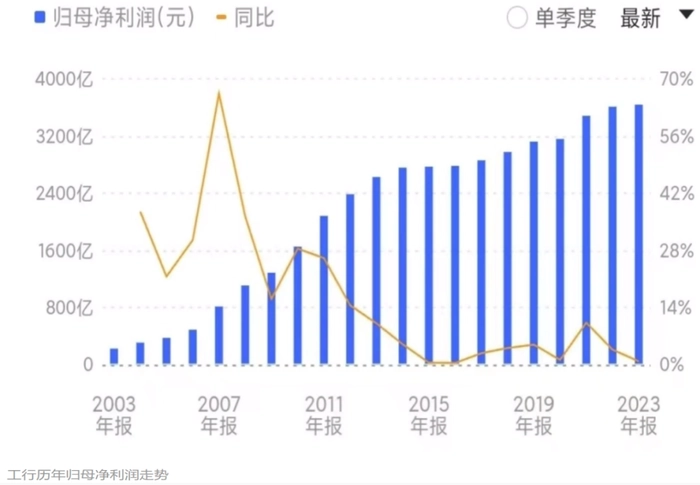

2023年工商银行的营收再度下滑3.73%,连续两年下跌,打破了此前营收没有连续下滑的纪录。尽管营收再度出现下滑,工商银行的归母净利润依然保持正增长,同比0.79%的增幅不算太高,却维持住工商银行净利润没有负增长的连续记录。财报显示自2003年以来,不管营收增长还是下滑,工商银行的归母净利润均保持正增长。但和2004年至2008年连续5年20%以上的净利润增幅相比,近几年增幅日益平缓,近三年净利润增幅分别为10.27%、3.67%和0.79%,从净利润增长幅度可以看出,工商银行的净利润增幅呈下滑趋势。

众所周知,信贷业务和中间业务是银行盈利的主要来源,其中信贷业务是依靠净息差赚钱,中间业务是赚的服务费,比如手续费和佣金,但从财报数据来看,工商银行在这两个方面表现都差强人意,2023年工商银行利息净收入6550.13亿,同比下滑5.34%,占营业收入的77.7%,相比2022年79.0%的营收占比有明显下滑。利息净收入在2023年减少了370亿元,从财报来看,工商银行利息净收入的减少主要受持续让利实体经济、市场利率整体下行等因素影响。在服务费方面,手续费及佣金净收入1993.57亿,同比下滑7.71%。两大主盈利的主要构成业务都出现了超过营收的下滑幅度,净利润增幅被拉低就情有可原。

值得注意的是,工商银行的利息收入高达1.405万亿元,相比2022年的1.279万亿元增长了10%,在国有四大行中,工商银行的利息收入是唯一一家超过1.3万亿元的。建设银行同期利息收入为1.247万亿、农业银行为1.224万亿元、中国银行的利息收入为1.049万亿元,四大行的利息收入均超过万亿元,其中只有工商银行和建设银行的利息净收入在6000亿元以上,但建设银行的6172亿元相比工商银行还有378亿元的差距。

截至2024年3月28日收盘,工商银行以1.871万亿元的总市值,排名所有上市银行第一位,第二位是建设银行的1.71万亿元,第三位是农业银行的1.459万亿,第四位是中国银行的1.29万亿,这是目前A股中仅有4家市值过万亿的上市银行。

2

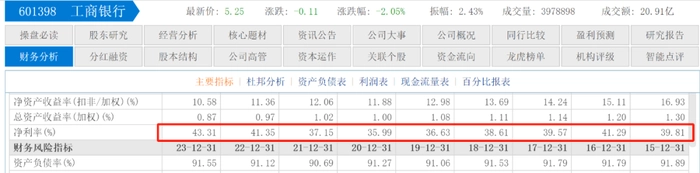

净利率创新高

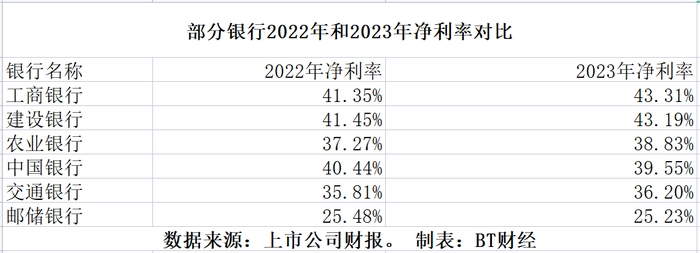

2023年工商银行净利率达3640亿元,每日净赚约10亿元。在营收出现小幅下滑的情况下,工商银行净利润能保持正增长得益于净利率的提升。2023年工商银行的净利率达43.31%,在2022年41.35%的基础上提升了1.96个百分点。且43.31%的净利率创下工商银行的历史新高,且净利率连续两年高于40%。此前2019年至2021年工商银行的净利率分别为36.63%、35.99%和37.15%,这三年工商银行的净利率均在40%以下。2022年工商银行的净利率一下提升4.2个百分点,成功再次迈入40%以上的高净利率行列。

43.31%的净利率有多高?通过建设银行、农业银行和中国银行的同期数据对比可见一斑。2023年,建设银行的净利率为43.19%,农业银行的净利率为38.83%,中国银行的净利率为39.55%。同期另外六大行中的邮储银行和交通银行的净利率分别为25.23%和36.20%。工商银行的净利率在六大行中最高,最接近工商银行的是建设银行,在2022年41.45%的净利率一度高于工商银行的41.35%,但在2023年依然落后工商银行0.12个百分点。工商银行和建设银行也是六大行中唯二两家净利率超过40%的银行。

通过上述六大行2022年和2023年净利率的对比可以发现,六家银行中有4家银行的净利率在2023年有提升,中国银行和邮储银行的净利率在2023年略有下滑,下滑幅度为0.89和0.25个百分点。其他4家银行的净利率均有提升,其中工商银行净利率提升了1.96个百分点,建设银行的净利率提升了1.74个百分点,农业银行净利率提升了1.56个百分点,交通银行净利率提升了0.39个百分点。从净利率提升幅度来看,工商银行提升幅度最大。

在净利率大幅提升之余,工商银行在制造业、绿色、战新、普惠等大力扶持实体经济的重点业务贷款投放上增速较高,比如制造业贷款余额3.8万亿元,同比增长27%。战略性新兴产业贷款余额2.7万亿元,同比增长54%;普惠贷款余额突破2.2万亿元,同比增长44%,这些贷款余额的猛增,说明工商银行在扶持实体经济的发展上做出巨大贡献。

扶持实体经济所需的大量资金来源客户存款,2023年工商银行客户存款总额达33.5万亿元,相比上一年增加了3.7万亿元,同比增长12.2%,连续两年存款增量超过3万亿元。

从客户结构上看,工商银行公司存款和个人存款分别同比增长10.5%和13.9%。值得注意的是,工商银行定期存款增速较快,截至报告期末增加4.2万亿元,同比增长27.6%。

3

不良率下降

不良率是反映银行资产质量的重要指标,截至2023年12月31日,工商银行的不良率为1.36%,2022年工商银行的不良率为1.38%,在降不良率方面,工商银行下降了0.02个百分点,逾期与不良贷款的剪刀差连续15个季度保持为负。

这已经是工商银行连续4年实现了不良率下降,2020年工商银行的不良率为1.58%,随后每年不良率均在下降。2021年的不良率下降至1.42%,下降了0.16个百分点。2022年的不良率继续下降至1.38%,下降了0.04个百分点。四年不良率总计下降了0.22个百分点。

同期建设银行的不良率为1.37%,较上一年下降了0.01个百分点;农业银行不良率为1.33%,2022年不良率为1.37%,下降了0.04个百分点;中国银行的不良率1.27%,2022年不良率为1.32%,不良率下降了0.05个百分点;交通银行的不良率为1.33%,2022年不良率为1.35%,下降了0.02个百分点,六大行中不良率最低的为邮储银行,2023年不良率为0.83%。

2023年工商银行的不良贷款细分来看,公司类不良贷款2927.45亿元,比上年末增加211.30亿元,不良贷款率1.81%,下降0.15个百分点。个人不良贷款607.57亿元,增加112.02亿元,不良贷款率0.70%,上升0.10个百分点。总体呈现公司类不良贷款率下降,个人不良贷款率上升趋势。

受房地产行业影响,工商银行个人住房不良贷款较2022年增长24.33亿元,不良率亦上升0.05个百分点至0.44%;而信用卡透支不良贷款增长幅度较大,较2022年末增加51.79亿元至169.01亿元,不良率上升0.63个百分点至2.45%。但工商银行房地产对公贷款不良率有所改善,由6.14%下行至5.37%,下降了0.77个百分点。

2023年工商银行的拨备覆盖率为213.97%,相比2022年209.47%上升4.5个百分点。同时也创下该行拨备覆盖率新高。

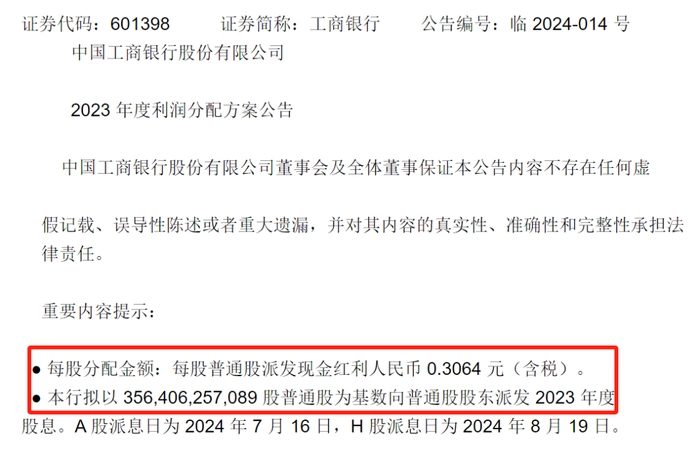

在发布2023年财报的同时,工商银行还发布了《工商银行2023年度利润分配方案公告》,公告显示,2023年度利润分配方案为每股分配金额0.3064元(含税),以356,406,257,089股计算,普通股预计派息总额约为1092.03亿元,较2022年增加10.34亿元,增长1.0%,以归母净利润3640亿元计算,利润分配达30%。

4

全球眼中的“宇宙行”

目前工商银行是全球市值最大、客户存款第一和盈利最多的上市银行,近五年净利润均在3000亿元以上,其他银行行业的各方面指标也都是行业第一,因此一度在美国《福布斯》全球企业2000强排行榜上实现三连冠,在2018年的《银行家》的排行榜中也稳居第一,且工商银行的领先优势巨大,被冠以“宇宙行”的称谓名副其实。

银行业的发达意味着这个金融活动的活跃或许是第三产业加速发展的标志,而我国近年不断发展的银行业说明经济具备极强的活跃度。在2018年全球银行1000强的排名的前50强中,中国银行占据12席,美国以7家排名第二,英国和法国以7家银行并列第三,其中工商银行同样位居榜首。

在2023年英国《银行家》杂志发布的2023年度全球银行1000强排名中,中国工商银行、中国建设银行、中国农业银行和中国银行连续第六年蝉联前四名。中国工商银行以4973亿美元的一级资本,破纪录连续11年位居榜首。而著名的摩根大通集团仅位列第五,一级资本为2086亿美元,不及工商银行的一半。值得一提的第二到第四名分别为建设银行、中国银行和农业银行,国有四大行已经连续6年霸榜该榜单前四。

2023年工商银行资产规模达44.7万亿元,位列全球银行第一位。但根据英国《银行家》杂志的综合表现评定来看,工商银行排名却不敌招商银行位列次席。《银行家》的评估细分指标包括增长性(Growth)、运营效率(Operationalefficiency)、资产质量(Assetquality)、杠杆率(Leverage)、稳健性(Soundness)、流动性(Liquidity)、风险回报率(Returnonrisk)和盈利能力(Profitability)等各项指标。工商银行在综合表现中排名第二,却在运营效率方面位居第一,捍卫了“宇宙行”的地位。

整体上看,工商银行的“宇宙行”的地位短期无忧,资产质量向优,但还需解决增利不增收的问题。在董事长刚刚履新,且行长一职仍待补位的情况下,高层领导班子尚未搭建成功,这或将对工商银行2024年的业绩带来一定影响。幸好工商银行基本盘足够优良,整体抗风险能力比较强,融资方面投向经济财力较好、债务处于合理水平的区域,尤其是现金流较为充足,地方债务领域的信贷风险总体可控。

相信“宇宙行”在全球范围的领先优势可以继续保持下去。

文章系作者个人观点

如有疑问及任何意见反馈

可直接在评论区留言或发送邮件到

btimescaijing@163.com