【财报深度解读】顺丰,不向内卷向外卷

作 者 | Han

正文共计4836字,预计阅读时长13分钟

经营情况大起大落的“快递一哥”顺丰,业绩正在从低谷中反弹。

近日,市值近2000亿元的A股快递龙头顺丰控股( 002352.SZ )公布了三季报。在卖掉了“不赚钱”的丰网业务、进一步聚焦中高端市场后,公司业绩延续了前一季度的反弹趋势,前三季度净利润创历史新高,利润率指标也从2021年的低谷中恢复攀升。

消息面上也有好消息。顺丰一手抓资本市场布局,赴港“A+H”二次上市的进程稳步推进;另一手抓业务推进,全球业务持续加码——妥妥的“两手都抓、两手都硬”。

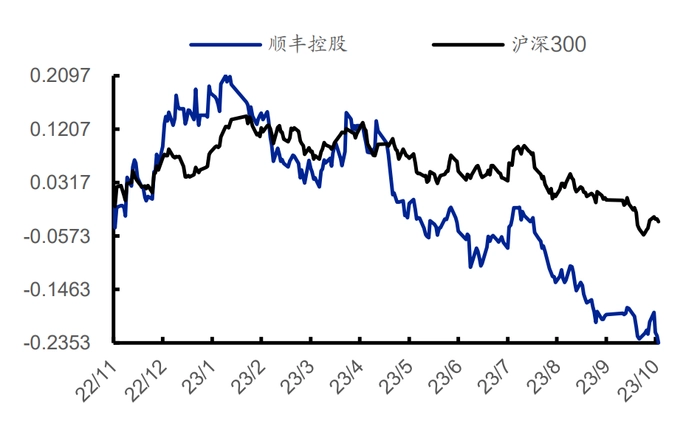

但顺丰在二级市场的表现却不尽如人意。近一年多来,公司股价跌幅显著大于沪深300。

资本市场给顺丰的定价太保守了吗?最新的财报中有哪些价值发现值得关注?随着极兔速递( 01519.HK )完成冲刺上市,这对于与它“相爱相杀”的顺丰意味着什么?机构怎么调低了顺丰的盈利预测?

业绩走在修复之路上

在分析顺丰的业绩前,我们可以先从2020年起,回顾一下公司近些年的起伏。

乘着大盘牛市的春风,顺丰控股的股价在2020年一路上扬,并在2021年初摸高到超120元的历史高位,巅峰市值狂破5000亿元,成为各路资金的宠儿。

不过这样的资本神话,随着2021年第一季度业绩的一声“炸雷”戛然而止。当年4月8日晚间,顺丰公告预计第一季度净亏损9—11亿元,令市场措手不及;次日,昔日“大白马”开盘跌停。

当时公司公告向市场解释,资本开支大幅加大是导致成本短期承压、进而侵蚀业绩的最主要原因。

在之后的两年多时间里,顺丰市值仍稳坐行业第一,但大市行情疲软,叠加公司业绩修复之路漫长,股价走势一直难言亮眼。

时至今日,顺丰的“元气”恢复到什么地步了?最新的2023年三季报给出了答案。

营收指标显示,公司前三季度实现营收1890.12亿元,同比下降5.09%。是什么业务拖累了营收的增长?结合2023年中报来看,“速运物流板块”的增长良好,但“供应链及国际板块”表现不佳。这一板块目前约贡献公司整体23%左右的营收,第三季度该板块收入同比下降32.69%。

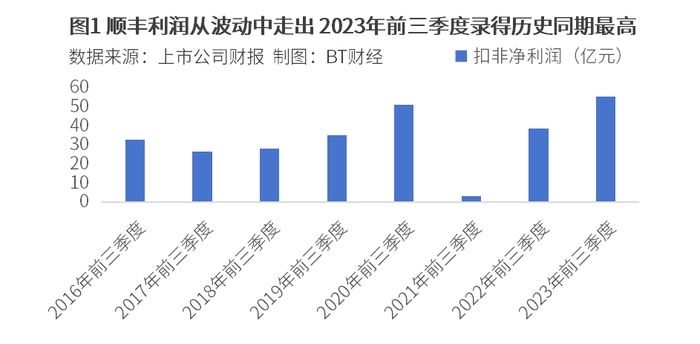

利润和利润率指标的修复情况相对较好。数据显示,2023年前三季度,顺丰归属于上市公司股东净利润62.64亿元,同比增长超40%;扣非净利润55.46亿元,同比增长超43%;每股收益1.29元/股,同比增长幅度也在40%左右。尤其是归属净利润这一指标,创下公司同期历史最佳。

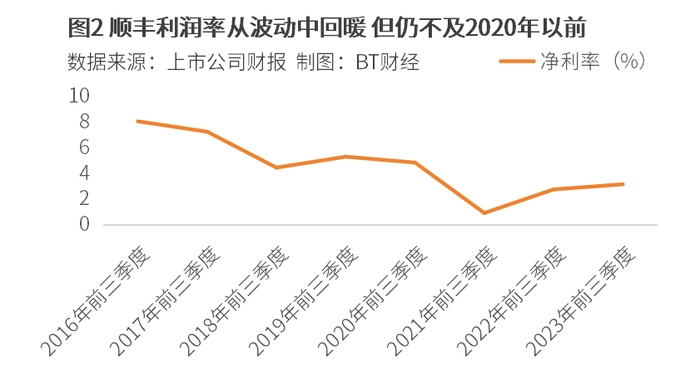

BT财经数据通梳理发现,公司利润率虽然仍在恢复中,但仍远不及2016年的水平。数据显示,2023年前三季度,顺丰净利率录得3.17%,较2021年前三季度和2022年前三季度的0.93%和2.77%稳步回升,但仍不及2016年—2020年同期稳定高于4%的水平。

公司主业经营方面喜忧并存。好的一面是,顺丰业务量维持增长势头,第三季度速运物流业务(不含丰网)的收入及业务量分别同比增长了7.4%和13.4%。忧的一面在于市场份额,西南证券分析指出,顺丰第三季度市场份额为8.4%,环比下降0.7个百分点、同比下降1.4个百分点。

市场份额的承压,与顺丰把丰网业务剥离给强劲的竞争对手,极兔速递存在一定关系。

与极兔“相爱相杀”

起家于东南亚的极兔低价杀入国内快递市场后,引发了行业新一轮价格战。

2020年,顺丰推出定位于加盟网络、服务下沉经济电商市场的独立品牌丰网,此举当时普遍被解读为顺丰要和“三通一达”竞争低价快递市场。

怎奈当年,行业“最靓的仔”并非出身名门的丰网,风头全被飞速发展的极兔抢走了。

针锋相对,极兔横扫的正是丰网瞄准的低价快递市场。

与此同时,当时丰网的成本压降也不顺利。据《北京青年报》2022年的报道,丰网虽然自称已经打通了淘宝等在内的电商平台、还有丰巢快递柜等终端资源,但丰网的发展还不能与深耕加盟模式已久的“通达系”公司比肩,很多快递还是需要依靠顺丰转运中心和顺丰快递员来完成。

反映在财报上,丰网业务成了顺丰业绩的“拖油瓶”。2022年全年,丰网业务亏损额达到7.47亿元;2023年一季度,亏损额录得1.43亿元,负债总额达到21.26亿元。

果断放弃、轻装上阵、重新聚焦中高端市场,是顺丰做出的选择。2023年5月,顺丰公告,其间接持有63.75%股权的丰网速运拟以11.83亿元转让,交易对手方不是别人,正是极兔。

天眼查数据显示,丰网的主要经营实体丰网信息技术有限公司2023年6月27日发生投资人变更,深圳极兔供应链有限公司目前持有公司100%股权。

顺丰和极兔二者之间的剧情还在加码。在快递市场闪电夺下一席之地的极兔于2023年冲刺IPO,招股书透露的股东名单中出现顺丰身影,持股比例为1.5%。

“顺丰入股极兔显得突然”——市场当时颇感惊讶。

据《21世纪经济报道》,从极兔的招股书来看,5月极兔突击开启D轮融资,以折扣价接受2亿美金入股,资方就大概率指向顺丰。

极兔先在全行业杀了个底朝天,再接手行业老大哥的“包袱”和注资,这样“相爱相杀”的剧情看似纠结,也是近年来快递行业竞合的典型缩影。

在一轮向对方的价格区间的试探无果后,顺丰选择回到中高端赛道,与极兔深耕的中低端市场暂时不存在冲突。

市场甚至还寄望于极兔在东南亚、中东、南美的末端网络与顺丰拥有的国际航空物流网络进行互补——但这一切也仅仅是站在当前时点的美好展望。毕竟商业世界里永恒的只有利益,现阶段的风平浪静何时会重现波澜,只是时间问题。

行业竞争趋于同质化

顺丰的营收同比指标从2022年年报开始录得萎缩,这与行业的整体趋势大致保持一致。从最新的2023年三季报纵观快递业,在“价格战”拉低单票收入、步入季节性单季的影响下,几大快递公司业绩普遍低迷。

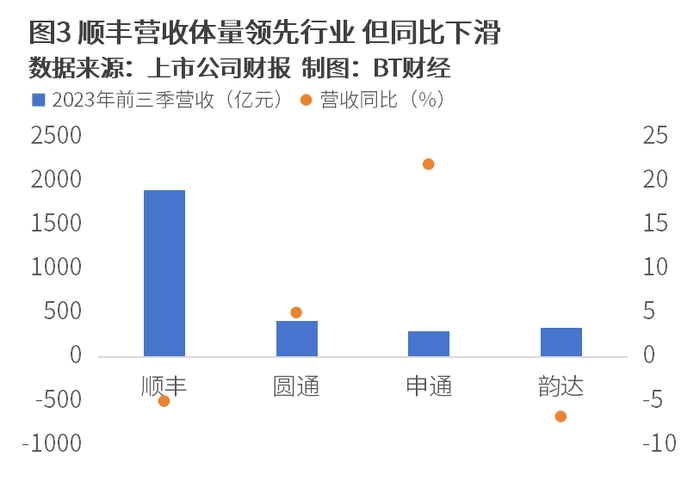

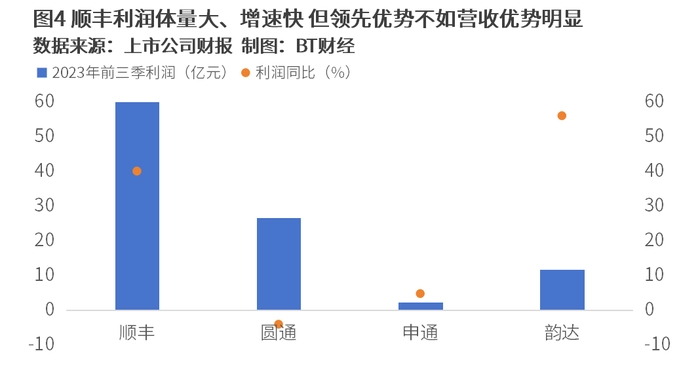

那顺丰的增长性放在行业里看,表现如何?BT财经数据通在此以A股上市的顺丰控股、韵达股份( 002120.SZ )、申通快递( 002468.SZ )和圆通速递( 600233.SH )四家进行比较。

横向比较营收可以发现,顺丰体量仍是行业老大哥,遥遥领先于圆通、申通、韵达。但顺丰大体量之上的增速出现下滑,表现不如申通前三季度21.84%的营收增速。

利润方面,顺丰虽然依然稳坐行业第一,但对比图表可以发现,其领先优势不如营收的优势明显。在成长性方面,顺丰的利润同比增速虽然在低基数上录得了较高的增速、处于行业中等偏上位置,但不及韵达56.05%的增速表现。

同样值得注意的是,顺丰和韵达两家前三季度利润的高增速一个和去年同期的低基数有关、一个和资产处置有关,其中可比性需要投资者自行斟酌判断。

聚焦中高端定位的顺丰利润率表现放在行业中并不处于前列。以2023年前三季度数据为例,顺丰净利率录得3.17%,低于圆通的6.61%、韵达的3.59%,高于申通的0.74%。

对于行业竞争,快递专家赵小敏对《证券时报》等媒体做了整体分析。他表示三季度快递公司财务指标低于预期,这是因为在淡季情况下,有些公司自身的策略和对市场的精准度判断出现偏差。展望岁末旺季,赵小敏认为冲刺期会给行业竞争带来更多的不确定性。

BT财经数据通综合市场观点发现,在“价格战”、“内卷”背后,快递行业的同质化竞争是更深层次的症结所在。国家邮政局数据显示,2023年上半年快递单票收入为9.31元,同比下滑4.3%。

部分地区的监管开始干预快递行业不正常的低价竞争,例如7月金华市邮政管理局等九部门曾联合发布《金华市快递行业合规指引》。但是,供需仍是影响价格走势的根本因素。

从供给端来看,今年头部快递公司持续大力投入基础建设扩大产能,产能天花板越来越近;消费端,国家统计局发布的数据显示,2023年前9月网上商品零售同比增速降至8.9%,告别了前些年20%+的高速增长期。快递业的竞争已经变成一片红海,鏖战还远没有来到终章。

不向内卷向外卷

顺丰控股一向被视为资本市场的“宠儿”,目前的布局既包括为人熟知的顺丰控股,也有在港上市的顺丰同城( 09699.HK )、通过收购拿下的嘉里物流( 00636.HK ),以及在香港首个物流地产REIT(不动产投资信托基金)顺丰房托,“玩转”多种金融工具进行了广泛布子。

但顺丰的资本运作没有停步。2023年8月21日,顺丰控股向港交所正式提交上市申请书,高盛、华泰国际、摩根大通为联席保荐人,标志着公司迈出“A+H”布局的第一步。若此次赴港上市成功,顺丰也将成为全行业第一家“A+H”上市公司。

从账面来看,顺丰并不“缺钱”,2023年三季度末公司现金及现金等价物余额达到367.8亿元,年内该指标也稳步增长。那它为什么还要继续融资?

顺丰在招股书中表示,本次上市募资用途将用于加强及提升公司在亚洲(尤其是东南亚)的物流服务及网络覆盖。

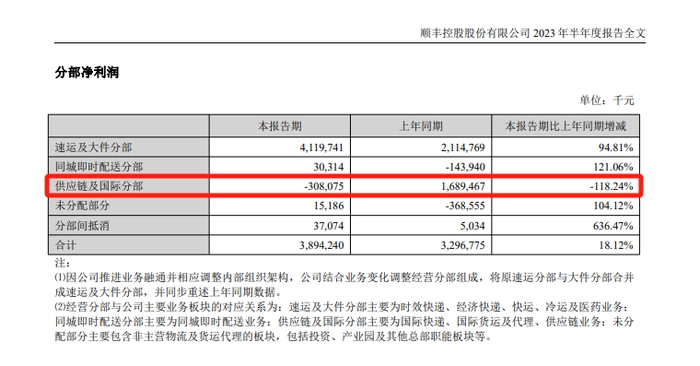

顺丰“向外卷”布局已久,尤其是2021年控股嘉里物流之后,国际业务已经成为顺丰控股业务拼图里的重要一块。BT财经数据通查阅比较详细的中报数据发现,2023年中,顺丰“供应链与国际分部”是仅次于“速运及大件分部”的第二大业务板块,上半年收入超300亿元、占整体收入的近四分之一。

有些尴尬的是,大力布局的国际业务正在成为拖累顺丰增长的负面因子。以上述中报数据为例,2023年上半年顺丰“供应链与国际分部”收入同比缩水36.31%、净利润由盈转亏缩水118.24%。

即便拖累业绩、也要布局海外,这反映的是顺丰及整个国内快递行业都在“向外卷”的战略考量。

乐观的一面是,随着跨境物流、海外电商的发展崛起,行业在东南亚等重点市场发现了巨大的增长潜力,纷纷开启海外市场的布局。从这一点来看,这既是顺丰圆梦全球物流巨头的良机,也是战略跟进的必由之选。另外顺丰麾下的嘉里物流在东南亚具有先发优势、有较为成熟的网络布局,甚至在泰国等市场已经做出成绩,这些都是顺丰竞逐南洋的良好基础。

值得警惕的一面是,激烈的竞争、迥异的市场习惯和监管环境,可能会给顺丰们的出海带来“水土不服”。竞争方面,无论是“三通一达”还是背靠电商巨头的京东快递和菜鸟,几乎全都开始布局海外。在东南亚当地,Shopee等当地电商企业也推出了快递服务,这些玩家相对中企而言无疑更具备本土优势。

赵小敏曾向媒体分析,“A+H”上市将带给顺丰中国内地和中国香港资本双向融合的特殊优势,搭建更为国际化的资本运作平台。《证券时报》文章分析也指出,市场普遍认为顺丰赴港上市的意图是作为战略性资金储备,充足的海外资金可以使公司在未来的经营中有更多的灵活性和应对能力。

即便站上了全球资本舞台,真正吸引投资者的还是业务的硬实力。资本运作终究是为了刺激实体经济的发展,顺丰的业绩能否如愿回暖,仍是市场密切关注的重点。

多家机构在研报中提到了三季度完成顺丰鄂州机场货运航班“转场”。转场完成后,顺丰在国内、国际货运方面的业务实体都有望进一步强化。

所谓“转场”,意味着鄂州花湖机场将替代杭州、成为顺丰航空全国最大的中转分拣中心。据媒体公开报道,未来顺丰在全国绝大部分地区的物流将先抵达鄂州,中转分拣后再运输至各地。

西南证券分析指出,鄂州转运中心的投运短期会给公司带来一定的折旧成本压力,但长期会给顺丰时效件业务发展夯实基础,航空产能利用率的释放也会驱动成本进一步改善。

安信证券在研报中指出了顺丰内生动力改善面临的3项成本端扰动,其一是市场需求平淡,导致公司规模效应未充分释放;其二是鄂州机场转场带来一次性成本增长;其三是油价上涨带来的成本压力。

带头大哥准备要向外卷,背后其实是拒绝内卷的驱动力。实际上,快递市场杀红眼对任何一家快递公司都不是好事,如何在存量市场饱和的时候找到增量市场,并取得领先,应该成为整个行业都要赶紧决策的重要问题。

文章系作者个人观点

如有疑问及任何意见反馈

可直接在评论区留言或发送邮件到

btimescaijing@163.com