【重点解读】房地产下行周期,为什么龙湖地产“独善其身”?

作 者 | 梦萧

正文共计3941字,预计阅读时长10分钟

近期,房地产圈内发生一件大事,一向稳健的建业地产债务违约,公告官宣“爆雷”,在恒大、新力、阳光城、富力相继爆雷后又一家房企爆雷,一时引发了公众诸多猜想——房地产行业下行周期何时结束?

众所周知,近两年受疫情影响以及相关政策调控,地产行业整体看似低迷,但正如胡葆森所预判的那样,地产大环境在今年已经回暖,在已经公布上半年营收的房企中,龙湖以近15%的营收增幅,位列众多房企前列。

龙湖的稳健表现同样打动资本市场,和众多房企股价的跌跌不休不同,龙湖地产在2022年10月31日股价低至6.90港元后,一路攀升,截至7月6日收盘,股价已恢复至18.28港元,总市值1159亿港元。半年左右股价涨幅达165%,在地产行业略显低迷的时期,龙湖地产的股价能如此坚挺,实属难得。

有业内人士分析认为,龙湖地产的营收和股价总体表现良好,说明龙湖地产愈发稳健,已经处于相对安全的范围,成功抵御了行业下行周期。

龙湖营收增长的“法宝”

从大环境上看,今年上半年房地产市场回暖明显。根据国家统计局公布数据, 在今年前5月住宅竣工面积的数据已超过2021年同期水平,达到近5年峰值。2023年1-5月全国住宅竣工面积20194.33万平方米,增长19%,并呈现增速态势,较1-3月份加快3.2个百分点。

在此大环境下,龙湖地产以其充裕的现金流为保证,以整体产品力和品质交付为保障,为上半年的优异表现夯实了基础。数据显示,2022年上半年,龙湖地产总营收985.1亿元,同比增长14.8%,上半年全口径销售排名位居行业第七。TOP30房企1-6月全口径销售额总体实现24831.9亿元,较去年同期增长10.7%。克而瑞发布2023年1-6月中国房地产企业销售TOP100榜单,TOP20房企中只有11家上半年销售额实现同比增长,平均涨幅为13.1%。其中,龙湖1-6月累计销售额达到985.1,同比增长14.8%,龙湖地产增速高于行业平均水平。据龙湖介绍称,龙湖优势在于整体产品力和品质交付,高质量的产品力和交付能力,成为营收高速增长的“法宝”。

截至5月底,龙湖集团已经累计获取了17宗地块,主要分布在深圳、上海、广州、成都、杭州、苏州等一线及强二线城市,总建筑面积是169万平方米。上半年龙湖在全国共开发84个项目,这些项目的保障是91项精工工法。将龙湖的精工匠心融入建筑的每一处细节。每一项细微的工艺改进,龙湖都纳入工程建造标准体系,成为日后项目的“标准动作”。截至目前,龙湖已经形成91项归家动线精工工法,74项建造技术全覆盖,以及3+X+N新工艺材料的应用,为工程质量保驾护航。

据BT财经了解到,龙湖针对土建、机电与装修三大维度,开发的74项工艺工法,构建成龙湖可靠的建造标准。经过市场的检验后已经逐渐成为行业内学习的标杆,相比传统建造方式,可全面提升工程质量。这也是龙湖在上半年取得近千亿营收的又一“法宝”。

在中指研究院发布的上半年销售业绩排行榜中,千亿房企由9家减少为7家,龙湖较为遗憾,踩着千亿的尾巴,位列第八位。排在前三位的是保利发展、万科和中海地产。其中保利同比增长12.6%、万科同比下降5.27%、中海地产同比增长30%,龙湖14.8%的营收增速位居前列。

“政府促进经济发展的目标非常明确,强调房地产是支柱产业,因此看好中国经济和地产行业发展前景。短期来看,行业复苏取决于整体经济增长以及购房者对未来就业、收入的预期,市场信心恢复仍需要时间和耐心。”龙湖一位高层对BT财经表示道。

为何龙湖“独善其身”?

自恒大爆雷后,房企爆雷已不是新闻,富力、华夏幸福、奥园、建业等多家房企相继爆雷。BT财经梳理后发现,这些爆雷的房企有一个相同点——资产负债率较高、现金流不足。手头现金不充裕,让爆雷房企应对风险的能力降低,一旦回款周期变长,回款变慢,将进一步提升资产负债率,抗风险能力减弱。

截至2022年年底,富力地产资产负债率81.85%,碧桂园资产负债率82.25%、绿城中国资产负债率79.18%,华夏幸福的资产负债率达94.04%。恒大截至最后一个财年的资产负债率高达84.77%。这些房企均属资产负债率超过70%的企业,且在2022年整体表现一般,可见2022年房地产行业大环境对房企并不“友好”。

但在行业如此低迷的2022年,龙湖地产营收2506亿元,同比增长12.17%,归母净利润243.6亿元,同比增长2.13%,实现营收和净利润的双双增长。在一众同行爆雷的情况下,龙湖地产几乎是一枝独秀,其70.36%的资产负债率虽然略高于70%的“三道红线”,但同比2021年的74.61%资产负债率有明显下降,降幅达4.15个百分点,处在相对安全的范围。近四年,龙湖集团资产负债率由2019年的77.03%一路下降,至今已经下降6.67个百分点。

值得一提的是,龙湖的抗风险能力不降反升。2022年年底,龙湖集团现金及等价物余额为721亿元,手头现金充裕,2023年内到期债务规模可控,现金短债比处在行业高位。一大利好是,龙湖集团今年已无到期海外债务,进一步减轻和释放财务压力,可以“甩开膀子加油干”。手中握有充裕现金,抗风险能力增强,这成为龙湖在地产行业“大爆雷”下能够“独善其身”的关键所在。

得益于支持部分私人房地产开发商融资渠道的政策,龙湖获得银行融资的渠道有所加强。在岸银行贷款余额在2022年增加了220亿元,达到1120亿元。此外,龙湖还拥有大量的未抵押投资性物业资产,这部分资产价值1880亿元,令龙湖有更大的融资空间。

龙湖的稳健和发展潜力,成为被惠誉上调评级的首家房企上市公司,标普、穆迪同样给予龙湖投资级评级,让龙湖继续保持境内外“全投资级”的评级。多年的稳健发展,让龙湖获得投资者的青睐,股价由2014年的0.293港元的低谷,一路攀升至19.24港元,涨幅高达6467%。

交房6.2万套,龙湖怎么做到的?

2022年7月,“保交楼”被写入中央政治局会议内容。自此,相关举措自上而下一层层细化,从省到市再到区,陆续出台“保交楼”的相关政策措施。同年,政策性银行借款与“三支箭”齐发,金融机构在助力“保交楼”的同时,也为企业主体提供宝贵的流动性支持。在“保交楼”政策之下,众多房企将按时交房为头等大事。在今年上半年,部分房企的交付套数已达到历史极值。今年上半年,龙湖累计交付了6.2万套住宅,为历史体量最大的一次年中交付。

据了解,龙湖交付的6.2万套房集中在37个城市中的84个项目,龙湖实现100%如期交付,其中约20%项目实现提前一个月以上交付,总体满意度超90%,处于行业高位。龙湖交房能够创历史新高,一是自身稳健的直接体现,也说明龙湖财务基本盘稳中向优,财务状况较为从容。

龙湖上半年的交付数据,是当前稳健房企的缩影。良好的财务状况为龙湖集团的发展提供的可靠保障,项目系统化的管控,有效保证了全盘的交付节点,能够实现如期交付,甚至是提前交付;另一方面,人才、技术、经验等的沉淀,在应对历史级的交付规模时,依然能够保持交付品质。

地产分析师王一然认为,龙湖这样的优质房企的交付数据,缓解了市场上相对紧张的“保交付”氛围,让消费者对中国房地产市场重拾信心,对整体市场的信心回升带来了积极意义。“一叶知春,龙湖的出色表现,说明了地产行业的回暖,但交付层面的差异,也会加剧行业马太效应,部分房企或面临来自市场的进一步压力。有些现金并不充裕的房企依然面临交房压力。”

在房住不炒时代里,房地产弱化了过往数十年的投资品属性,但消费者会更加注重房屋的质量与社区的品质,对收房提出更多要求。而这种交付满意度是一个显性且不易达成的指标。在每一家交付高满意度的房企背后,都有一套更趋完善的品控体系作为支撑。龙湖集团“一套三个维度”的品控体系,以业主的视角对每套房子都进行严苛勘验,并积极消除卖方与买方的信息差,以专业性满足消费者需求,以此提升消费者满意度。

目前,龙湖系统的善住精装体系,覆盖了品质、便捷、收纳、安康、交融五个维度,总结了上百项细节,使精装修更加人性化,并营造出更有质感的生活功能空间。2023年上半年,龙湖精装交付的小区比例已达到五成以上,这也意味着,龙湖已具备更完备的能力链条,以满足更为多元的交付需求。

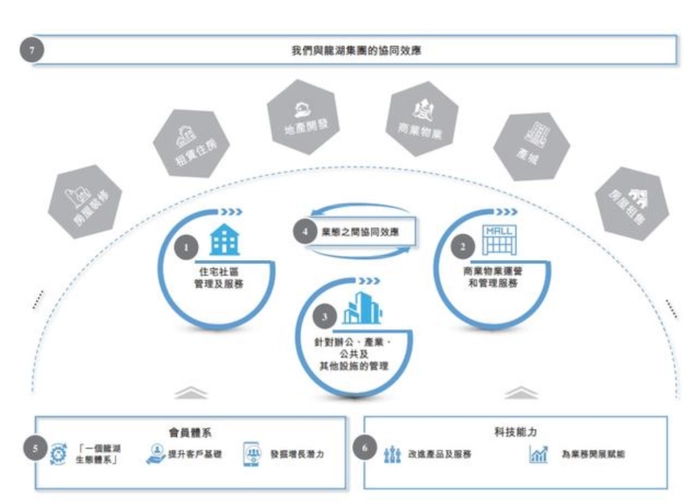

龙湖方面表示,交付的6.2万套房子均通过龙湖勘验体系,龙湖以满足消费者需求为出发点,以严苛的建造工艺和检验标准,用心打造消费者满意的产品。6.2万套交付房源,意味着十余万人成为龙湖的业主,龙湖业主的阵营进一步扩充壮大。过往30年,龙湖基于丰富的业务,打造了“一个龙湖”生态体系,覆盖住宅、商业、长租公寓等不同空间,以及龙湖智创生活所提供的各式服务。通过以“珑珠”为抓手的会员体系,打造“全链路”的龙湖生态体系,助力中国房地产市场的健康发展。

龙湖集团上半年的优秀表现,源于龙湖对产品质量的长期不懈坚持,在保交楼任务艰巨的情况下依然能够保持交付品质。龙湖以优异的成绩完成“保交付”并取得优秀的销售业绩,对整个房地产市场都有积极的推动意义,不仅能让消费者对房地产市场重拾信心,还能为深陷困境的房企提供一个可以借鉴和参考的发展样本,而上半年龙湖的表现,也让市场对其下半年拥有更多期待。

文章系作者个人观点

如有疑问及任何意见反馈

可直接在评论区留言或发送邮件到

btimescaijing@163.com