多点数字梦醒?

作 者 | 庆 秋

正文共计6224字,预计阅读时长16分钟

多点Dmall国际化之路依然充满荆棘。

据媒体报道,近日,多点Dmall已成功进入新加坡、柬埔寨和波兰市场,甚至开始为Dairy Farm以及麦德龙欧洲提供数字化转型解决方案。

多点以东南亚为锚点吹响国际化的号角,是有一定原因的。淡马锡和贝恩公司的研究数据显示,东南亚地区的数字业务增长极为惊人,2021年在线支出增长49%,达到1740亿美元。而且在2022年疫情期间,东南亚地区还新增了6000万数字消费者,以泰国和菲律宾为首,新加坡次之。

安永东盟区域管理合伙人Liew Nam Soon对媒体表示:“以消费者为中心的数字生态系统正在东南亚各地形成,以前所未有的速度和规模提供价值,以应对行业数字中断,并因疫情而加速。”

电商行业研究员吕朝伟指出,东南亚的平均互联网普及率目前为63%,而且仍在上升,该地区拥有建立成功的数字生态系统的强大潜力,特别是在疫情中依靠数字转型来应对经济衰退的风险。

但是,需要注意的是,多点虽然已经开始输出数字化转型解决方案,但其本身的数字化转型并不能称之为成功,深陷亏损的泥潭和严重依赖物美的症结均未解,都为其国际化扩张增添了不确定性。

多点国际化会为IPO增添筹码吗?东南亚市场会成为多点数字化转型的试验场吗?

张文中的数字梦

赶在2022年底,多点数智(DMall)终于向港交所递交了招股书,瑞信和招银国际为联席保荐人。有意思的是,2015年多点正式上线,物美超市却宣布私有化,从港股退市。

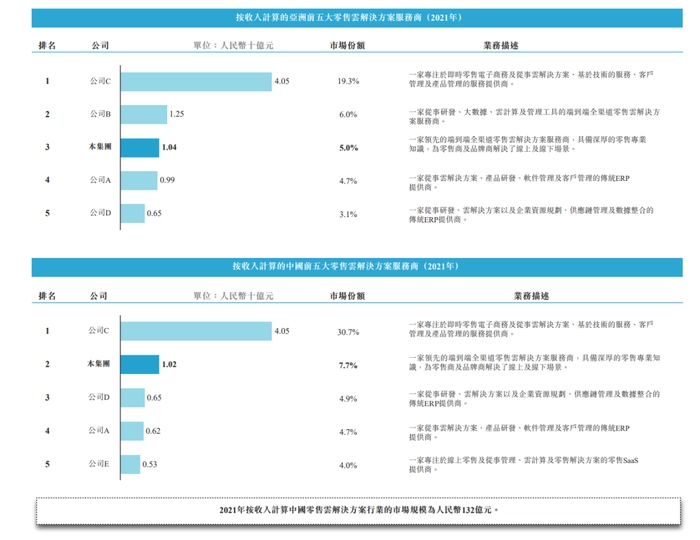

多点在招股书中表示,根据弗若斯特沙利文的资料,按商品交易总额计算,多点目前是中国及亚洲最大的零售云解决方案数字零售服务商,截至2021年12月31日的市场份额分别为14.8%及9.0%。

在大众的印象中,多点就是物美超市的数字化平台。对此,多点曾有意撇清过关系,声称物美只是多点的“重要合作伙伴”,仅为张文中(物美创始人)的“个人创业项目”。从股权架构上来说,多点和物美确实没有任何隶属关系,是独立的两家公司。但无法否认的是,多点从诞生至今,一直依赖于物美而活,二者也因最大股东均为张文中而紧密联结。

张文中是何许人也?作为物美超市的创始人,张文中其实是一位技术大牛。

本科毕业于南开大学数学系,又就读了本校的经济学硕士,博士为中科院系统学专业,后又去美国斯坦福大学深造系统工程学博士后。

1993年,张文中学成归国创业,成立了卡斯特公司,开发出一套针对零售企业的MIS系统和POS系统。然而,市场遇冷,张文中便选择自己开超市来运用卡斯特的系统。就这样,1994年,第一家物美超市在北京的翠微路开业。从此,物美成为北京第一家运用互联网技术采购货品和管理物流的企业。

2003年,物美香港上市;2006年,张文中以20亿元的身价登上“胡润富豪榜”的第152位。

然而,正当事业如日中天之际,张文中却因卷入某案件锒铛入狱,2013年才刑满释放。

此时,外面已大变天,移动互联网时代来临,O2O行业热火朝天,对线下商超的生存造成了严重打击。物美从2006年黄金时期的567家门店已缩减至2015年的168家。

为顺应时代转型,张文中再次寄希望于技术,通过打造数字化平台来改变传统零售业的困境。多点由此应运而生。

多点APP成立之初,以物美超市为据点,通过各种优惠活动来拉新引流。在一家物美超市,往往有两套班子在运作,物美店长负责实体店的运营,多点店长则负责APP推广、拣货、自提和配送业务。

不过,在前四年里,多点只是停留在线上超市这一步上,与超市门店的线下系统并没有打通。直到2019年,多点与物美技术团队合作,推出了“线上线下一体化操作系统”——Dmall OS。

Dmall OS的首个试点则放在了物美超市的明星店铺——中关村店。张文中当时表示,如果系统出了问题,中关村店可以接受关店,店长不用背损失,所有店员也按照平均工资和绩效发钱。他对多点的支持力度,可见一斑。

好在试点成功,半年后,物美超市的所有门店全部完成了Dmall OS操作系统的替换。

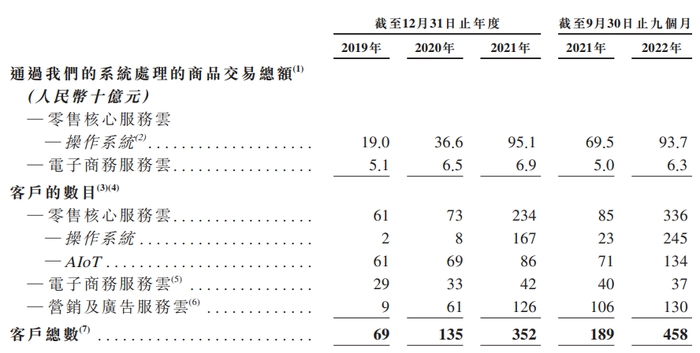

Dmall OS系统也由此开始向外推广,为其他商超提供线上到线下的整合解决方案。据招股书显示,操作系统的客户数从2019年代两家已经增长至2022年九月底的245家。2019-2021年,通过Dmall OS系统处理的商品交易额分别为190亿元、366亿元、951亿元,年复合增长率高达123.7%。2022年前9个月,操作系统的交易额高达937亿元,同比增长34.8%。

新零售行业研究员李金指出,多点Dmall脱胎于“去中心电商”概念。在张文中看来,多点Dmall的模式是让每一个零售企业,让每一个连锁超市成为自己流量的主人。简单来说,对于线下实体连锁而言,任何一个门店附近都有一群消费者,多点则是在线上建立一个对应的虚拟空间,线上多点+线下传统零售,实现了线上线下一体化与彻底数字化。

李金强调,任何商业模式都是为了实现盈利而存在,虽然多点Dmall号称可以输出数字化转型解决方案,但是比较尴尬的是,多点Dmall至今仍深陷亏损泥潭之中,单从这一结果来看,其数字化转型难言成功。

亏损逾40亿元

尽管多点实现了每年客户量翻番的增长,但依然深陷亏损之中。

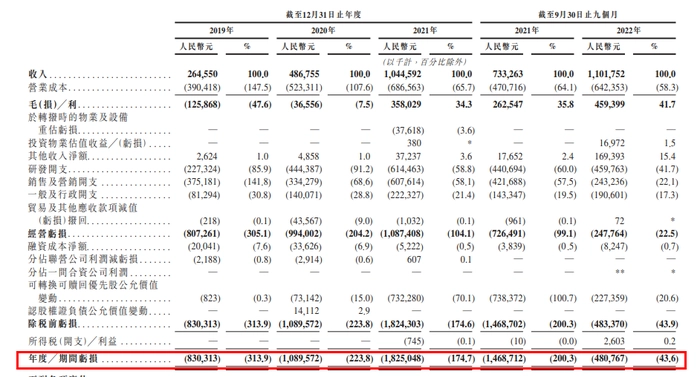

招股书显示,2019年至2022年前三季度,多点Dmall分别亏损8.3亿元、10.9亿元、18.25亿元以及4.81亿元,合计总共亏损超过42亿元。不过,从2022年的表现来看,亏损目前有收窄的趋势。2022年前九个月的亏损,相比于2021年同期的14.69亿元减少了67.26%。

可以看到,多点的研发开支、销售及营销开支、一般及行政开支占据了营业成本的大头,这三项经营费用之和,都远远超过了总收入。

从业务端来看,多点主要提供三大业务,分别为零售核心服务云、电子商务服务云、营销及广告服务云。简单而言,零售核心服务云主要是基于Dmall系统为零售商提供端到端的数字化解决方案;电子零售服务云则是帮零售商建立和运营自己的线上商城;营销及广告服务云则是通过多点APP、小程序为品牌商及零售商提供营销工具,并通过合作门店的广告位来提供线下广告服务。

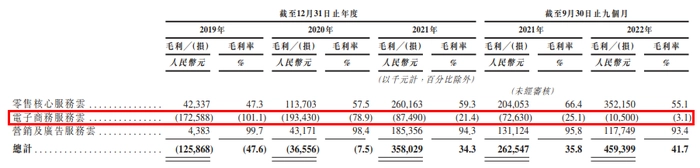

招股书显示,零售核心服务云的收入及占比都在逐年增长,2019年至2022年前九个月,收入分别为8943万元、1.98亿元、4.39亿元以及6.4亿元,总收入占比分别为33.8%、40.7%、42%、58.1%,已经过半。

曾经的收入支柱电子商务服务云的收入占比则在逐年减少,2019年至2022年前九个月分别为64.5%、50.3%、39.2%、30.5%。而且,电子商务服务云的毛利率一直为负,2019年-2022年前三季,分别为负101.1%、负78.9%、负21.4%、负25.1%及负3.1%。

招股书表示,电子商务服务云毛利率为负主要是由于物流成本较高。2019年-2022年前三季度,物流成本占电子商务服务云业务收入的百分比分别为165.6%、138.8%、93.6%、99.0%及79.1%。随着物流成本的改善,电子商务服务云的毛利未来有望实现转正,由此拉动整体经营活动扭亏为盈。

营销及广告服务云的毛利率最高,2019年高达99.7%,2022年9月底降至93.4%。但是收入总量来看并不乐观,2019-2021年分别为439.7万元、4385.6万元、1.96亿元,2022年前九个月为1261.02万元,较上年同期还减少了7.86%,总收入占比也从去年同期的18.7%下滑至11.4%。未来,想靠该业务撑起未来盈利的局面,恐怕比较困难。

多年亏损对公司的现金流造成了重创。2019年至2022年前三季度,多点的经营现金流量分别流出7.7亿元、8.34亿元、8.7亿元、3.12亿元,经营活动所用现金净额分别为-7.08亿元、-4.81亿元、-12.75亿元、-1.64亿元。截至2022年9月底,账上的现金及现金等价物为4.98亿元,都无法覆盖2022年前九个月6.42亿元的营业成本。

对此,多点在2022年大幅收缩了销售及营销开支。截至2022年9月底,多点的销售及营销开支为2.43亿元,相较2021年同期减少了42.32%。但是研发开支和一般及行政开支仍在上扬,2022年9月底这两项开支均较有所增长。

就目前而言,多点仍亟需融资供血。招股书显示,多点从2015年至2021年共经历了6轮融资,总计融资金额超7亿美元,约为50亿元人民币。扣除这么多年的亏损,所剩资金很难覆盖住一年。因此,上市刻不容缓。

严重依赖物美

上市或许能纾解一时的资金问题,但长远来看,多点更需要解决的问题是如何摆脱对物美的依赖。多点应该也意识到了这一问题,所以才有了文章开头的进军东南亚之路。

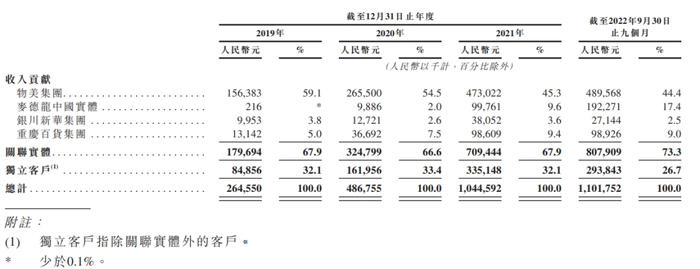

在招股书中,“物美”一词总共出现了237次。事实上,物美作为多点的第一大客户,已经连续三年多为其贡献了超过四成以上的营收,最高占比曾逼近过六成。2019年至2022年前九个月,物美集团提供的营收分别为1.56亿元、2.66亿元、4.73亿元以及4.9亿元,呈持续增长态势。此外,多点还毫不讳言地表示,预计物美集团还将继续贡献收入的绝大部分。

除物美之外,另外三家排名靠前的大客户分别为麦德龙中国实体、银川新华集团和重庆百货集团。值得关注的是,这三家均与物美有所关联。物美在WM Holding (HK) Limited(在中国管理及经营麦德龙品牌门店,统称为“麦德龙中国实体”)拥有控制权,曾于2019年10月以19亿欧元(约合149亿人民币)收购了麦德龙中国;又持有银川新华42.1%的股权;还持有重庆商社44.5%的股权,而重庆商社又持有重庆百货51.4%的股权,张文中还任重庆百货的董事局主席。

因此,这四家关联实体合起来,2019年至2022年前9个月占多点总收入的比重分别为67.9%、66.6%、67.9%和73.3%。多点也坦言,如果终止或减少与物美集团等主要客户的业务关系,服务收入可能会显著减少。

多点其实也在努力拓展新客户,但是由于其与物美的关系过于密切,经常被外界认作为“物美超市的电商团队”,因此与物美有直接竞争关系的零售商往往会有所顾虑,很难将自己的核心数据暴露给多点。此外,多点也并非客户的唯一选择,阿里、京东、美团均有相对完备的零售数字化平台。

更关键的是,多点严重依赖的物美,也陷入了发展瓶颈。

在张文中入狱后,物美开始陷入发展困境,扩张之路频频受阻——与花旗集团签订的8600万美元新股配售协议被取消,拟收购江苏时代超市50%股权被作废等等。直到张文中出狱,物美才有了几笔大手笔收购——2018年收购北京乐天玛特、华润万家北京门店和邻家便利店北京门店;2019年持股重庆百货、增持新华百货、收购麦德龙中国。

据物美科技递交的招股书可知,2018-2020年,物美科技的营收分别为213.78亿元、227.5亿元、390.6亿元;利润分别为2.26亿元、3.94亿元、7.26亿元。2020年收入和利润的大幅提升,主要是由于2020年将麦德龙中国并表了,麦德龙中国该年为物美贡献了144.81亿元,占物美总收入的37.1%,助力物美集团重回中国超市TOP5之列。但如果刨去麦德龙的贡献,物美2020年的增长率仅为8.07%。业内人士表示,正是因为自身增长缓慢,投资收购才成为了物美美化财报数据的最好方式。

值得一提的是,物美科技申请上市后,港交所认为其夸大了业务的科技成分,上市材料内容存疑,向物美科技发出了首轮提问,但物美科技并未回复,最终逾期失效、递表失败。

而频频收购也为物美带来了巨额负债,资金流极度紧张。2018年至2020年,物美科技的资产负债率分别高达102.94%、103.26%、96.51%。2020年,物美还多次发行超短期融资券,融资金额达数十亿元,以此来缓解债务高企的压力。

从大环境来看,随着电商、社区团购等多种渠道兴起,传统商场的市场地位在不断受到挑战。《超市业态调查报告》显示,2021年,67.1%的超市企业销售同比下降,72.2%的企业净利润同比下降,68.39%的企业来客数同比下降。有媒体直言,大卖场的时代已经结束了。

物美虽然靠麦德龙中国冲进了TOP5,但很难回到TOP1的巅峰时期,且距离排名第一的高鑫零售有限公司(大润发和欧尚)1059.89亿元的年销售额相比,差距将近一半,仅为587.9亿元。

而且,物美还频频传出因拖欠供应商款项被告上法庭的消息。且因食品安全问题多次被市场监管局通报处罚,品牌名誉屡屡受损。在物美自身难保之际,多点未来的发展也蒙上了一层阴影。

出海能助力多少?

BT财经通过独家信源了解到,多点现在的业务重心放在了海外,特别是东南亚地区。

“现在国内做不动了,行情不好,利润不高,(因此)国内就是维持,没有扩张。(而)海外商家愿意付钱。”据独家信源介绍,多点目前对接比较多的是香港地区以及东南亚市场。

多点在招股书中也屡次提到“海外”。据悉,2019年底,多点在香港成立合资公司;2022年2月8日,Dmall Technology EMEA Limited由多点香港在爱尔兰注册成立,以便在欧洲市场进一步扩展业务;2022年10月26日,多点在新加坡注册成立了Dmall Digital International Pte. Limited,以扩展海外业务。

不过,目前来看,多点在海外进军,依然离不开物美的加持。帮助打开欧洲市场的正是关联企业麦德龙集团,截至2022年9月30日,波兰已有10家麦德龙集团门店启用了多点的系统。

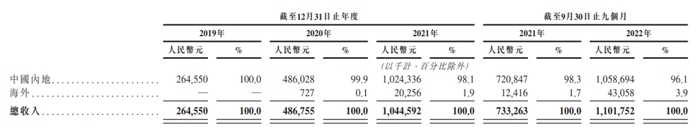

招股书显示,多点的海外收入从2019年的零增加至2020年的70万元人民币,2021年激增将近27倍之多,达到2025.6万元,2022年前九个月则达到了4305.8万元,同比增长246.79%。

但是相较于中国内地市场,海外市场收入微乎其微,虽然占同期总收入的百分比在逐渐提高,但2022年前九月的占比依然仅为3.9%。

电商行业研究员吕朝伟分析指出,海外市场零售企业具有规模大和毛利高的特点,虽然对国内商超巨头具有吸引力,但是同时要注意海外市场的竞争也较为激烈,山姆、开市客、麦德龙、奥乐齐、沃尔玛等强敌环伺,此外海外市场对供应链体系也提出了新的要求,真正打开海外市场并不是一件容易的事。

按商品交易额计算,多点为中国乃至亚洲最大的零售云解决方案服务商,但若以收入计算,多点在这两个市场都不再是第一名。2021年,亚洲市场上,多点排名第三,市场份额为5%,收入为10.4亿元;而最大的服务商市场份额高达19.3%,收入达40.5亿元,均远超于多点;在中国市场上,依然是这位服务商排名第一,市场份额达30.7%,多点位居第二,市场分额仅7.7%,依然有较大差距。

有业内人士表示,进军海外市场会产生大量的合规成本和运营支出,以多点当下的收入体量来看,若想在海外大举扩张,势必会让现有的财务状况雪上加霜。

国内扩张停滞,海外增长难寻,扭亏为盈又迫在眉睫,多点即使叩开了资本市场的大门,未来仍将面临诸多困难。

文章系作者个人观点

如有疑问及任何意见反馈

可直接在评论区留言或发送邮件到

btimescaijing@163.com