地产商的救赎能不能成功?

房地产行业进入存量市场后,房企通过资本市场再融资的难度也在加大,万科分拆万物云的自我救赎到底能不能成功?

文丨毓言

BT财经原创文章

头图来源丨创客贴

万科分拆万物云被视为一种自我救赎。

近期,物业行业可谓热闹非凡。华润万象生活10.37亿元再吞祥生物业,成为截至目前物业领域的“并购之王”。另一边,万物云敲钟上市,成为物业行业甚至是整个港股年内最大的IPO。

经历了五个多月的审核后,9月29日,万科企业股份有限公司(000002.SZ,2202.HK,以下简称“万科”)分拆万物云空间科技服务股份有限公司(2602.HK,以下简称“万物云”)在香港联交所上市,正式登陆港股市场。

这是万科38年来第一次分拆多元业务板块上市,也是年内港股最大的IPO,引起社会各界的广泛关注,从市场反响来看,投资人对万物云的态度十分谨慎,“能值多少钱”的讨论仍在继续。

截至上市当日收盘,万物云股价为46港元/股,较发行价49.35港元下跌6.79%,当日破发,总市值约为544.9亿港元。10月10日,万物云以38.16元收盘,相比上一个交易日下跌3.21%,万物云股价已连续3日下跌。

这样的成绩对于备受瞩目的万物云来说实在称不上优异,毕竟在物业股鼎盛时期,外界一致认为万物云分拆上市必定会突破千亿估值,稳坐物企头把交椅。而今,万物云市值虽超过碧桂园服务、保利物业等上市物企,但依然次于华润万象生活,无缘物企市值榜首,相比2021年宣布上市时的千亿港元估值近乎腰斩。

有媒体认为,近年来,在我国经济结构不断优化调整、人口红利逐渐消退、“房住不炒”、“三条红线”等背景下,房地产行业进入存量市场,传统房地产开发商的整体利润率逐年下降。根据各上市公司财报数据,A股114家房地产开发商的净利率已从2019年的13.8%降到2020年4.7%,然后再降到2021年的-1.6%。与此同时,房地产行业指数近三年也同步出现了下降,2019年上升22.8%、2020年下降10.9%,2021年下滑11.9%。羸弱的二级市场表现,意味着房企通过资本市场再融资的难度加大。

物业行业竞争愈演愈烈之际,相对于其他物管企业,万物云的优势在哪里?地产商的自我救赎能不能成功?

上市当日即破发

其实,万科物业起步很早。

1990年深圳天景花园成立小区业委会万科物业就已参与其中,作为物业服务起点,是最早成立的物业公司之一。但万科物业市场化运营却是从2015年才开始,对于上市的态度并不迫切,与资本市场始终保持一定距离,甚至在2018年传出万科物业上市传闻时,万科董事会主席郁亮曾斩钉截铁地回击传言:“我就不上,我怕资本市场把我们引导坏了。”

随着市场监管趋严,规模红利渐褪,地产行业正式进入规则重塑阶段。2019年,物管业务分拆上市似乎成为了大势所趋,物管公司密集上市,多家公司市值突破千亿港元,一度超过母公司市值。万科物业对于上市的态度开始渐渐软化,由“区别于传统物业公司才会上市”向“一定会上市”转变。2020年,万科物业更名“万物云”,于次年6月宣告开启上市计划。

铺垫已久,择机而动,万物云还是没有赶上物业股最辉煌的时刻。2021年,58集团用约2%的股份套现19.91亿元。早期投资人博裕资本以每股99.8元人民币价格转让约7%的股份,套现69.86亿元,比上市发行价49.35港元高了一倍,要知道四年前博裕资本的总投资只有15亿元。

反观当下房地产寒意未退,唇齿相依的物业板块受到波及,根据中指研究院统计,在2020年的风口时期,港股上市物业公司的总市值曾高达5600亿港元,较2020年初增长1203%,平均市盈率一度高达35倍,远高于港股平均市盈率的10.3倍现在,超过20倍市盈率的物企上市公司已经屈指可数,行业股价集体下调,万物云实难独善其身。

此外,当下港股市场整体形式疲软也对万物云估值造成一定影响。万物云上市前一天,恒生指数跌3.41%报17250.88点,创近11年新低;恒生科技指数跌3.85%报3526.23点,创半年新低。

2022年9月15日,摩根士丹利发表的研究报告指出,物管股的股价短期内可能会继续受压,预测明年市盈率为7.9倍。Wind数据显示,截至9月19 日,按照港交所物业服务及管理分类,60家港股上市物管企业市盈率(TTM)平均值仅为6.91倍。面对这样的市场形式,万物云此前将招股比例从行业普遍的25%下调至10%,但在港公开发售认购比例仅有0.82倍。

IPG中国首席经济学家柏文喜指出:“物企上市最佳窗口期或已经过去,万物云当前选择的上市时机并不好。但一方面母公司所面临的流动性压力迫使其此时分拆上市,另一方面此时物管板块缺乏优质企业上市,反而更加突显了头部物企的价值。接下来的发展重点应集中如何推动行业整合与企业成长性,推动业绩可持续发展等方面。”

截至2022年10月10日收盘,万物云依然没能挽回破发局面,收盘价为42.2港元/股,总市值为492.5亿港元,较发行价下降12%左右。万物云能否在地产灰犀牛中冲破藩篱,还需看其在港股市场的表现。

科技含金量待考

万物云首席科学家丁险峰说:“过去物业行业都认为扩大在管面积能提高边际效应,但如今的现实证明这是行不通的,物业公司要降本增效,只能依靠科技。”

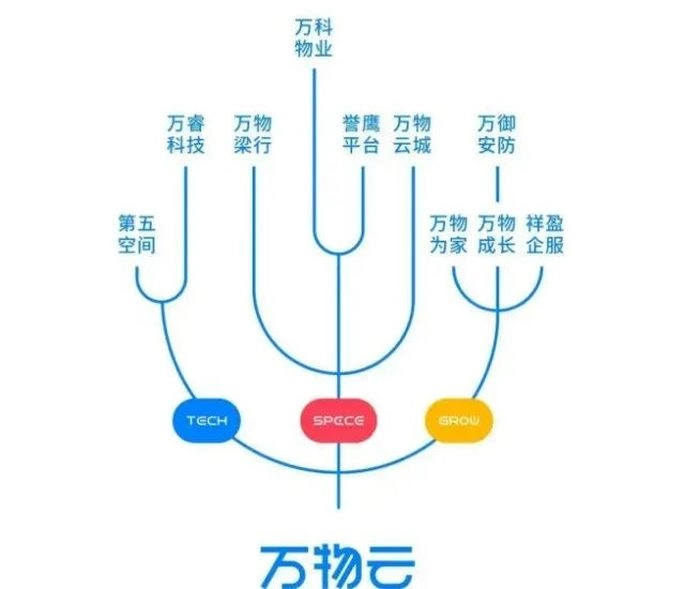

公开资料中,万物云频频提及“空间科技第一股”,通过科技展开物企的崭新叙事。具体来看,万物云的业务由Space(空间)、Tech(科技)和Grow(成长)三部分组成,涉足社区空间服务、商企空间服务、城市空间服务、社区到家服务、智慧社区、战略投资等业务,希望通过云技术力量彻底扩展传统物业服务的想象空间。

理想很丰满,现实却很骨感,万物云财报数据展示出的结果却远不如描绘的那样美好。

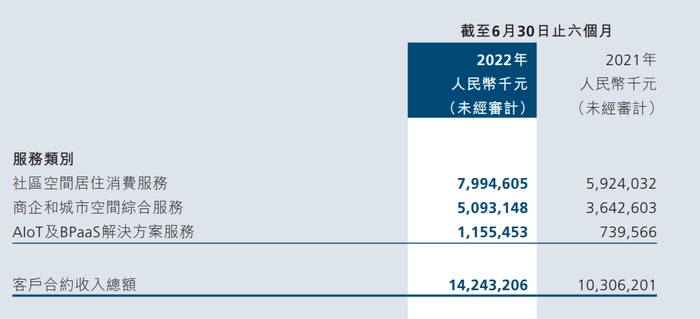

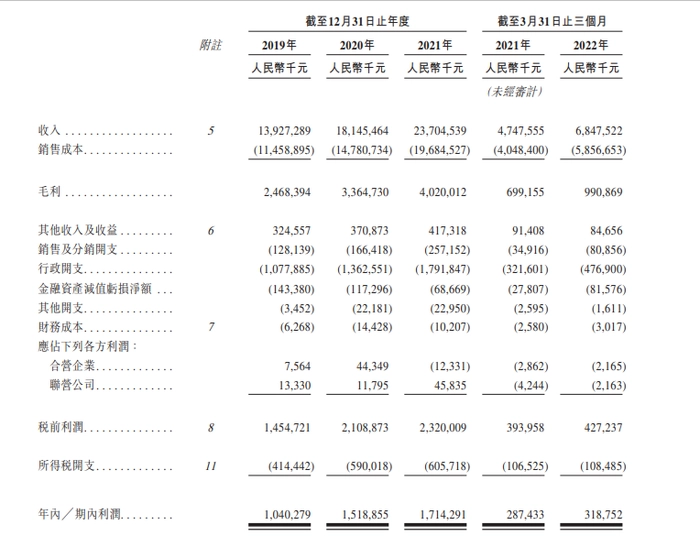

据招股说明书显示,2019年至2021年万物云分别实现营业收入139.27亿元、181.45亿元、237.05亿元,其中社区空间居住消费服务三年间实现营业收入分别占营业总收入比重为63.4%、58.5%、55.5%,是万物云的业绩主力;商企和城市空间综合服务三年间实现营业收入分别占营业总收入比重为30.8%、35.8%、36.7%,业绩贡献也十分可观;而“云含量”最高的AIoT及BPaaS解决方案服务三年间实现营业收入分别占营业总收入比重却仅为5.8%、5.7%、7.8%,尚未起到支撑作用。

截至2022年6月30日,万物云实现营业收入142.43亿元,其中社区空间居住消费服务实现营业收入79.94亿元,占营业收入总额比重56.13%;商企和城市空间综合服务实现营业收入50.93亿元,占营业收入总额比重35.76%;AIoT及BPaaS解决方案服务实现营业收入11.55亿元,占营业收入总额比重8.11%。AIoT及BPaaS解决方案服务占比虽有所上升,但整体营收构成情况比较平稳,传统物业管理板块依赖程度依然很高。

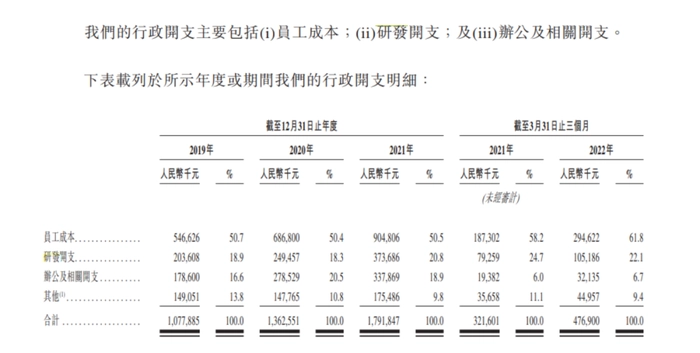

从研发投入角度看,2019年到2021年,万物云研发投入分别为2.04亿元、2.50亿元、3.74亿元,营业收入总额比重分别为1.46%、1.37%、1.58%,均未超过2%,与普遍印象中研发投入占比重动辄15%甚至超过20%的科技公司截然不同。

招股书显示,万物云所募得资金约35%将用于在全国范围内推行 “万物云街道”模式,扩大业务、实现规模效益及创造新收入机会,约 25% 用于投入 AIoT 及 BPaaS 解决方案的开发,约 20% 用于孵化万物云生态系统,约 10% 用于吸纳及培养人才,约 10% 用于营运资金及一般公司用途。

对此,房地产行业分析师吕朝伟表示:“从公布战略方向看,智慧化平台确实是一个不错的故事点,但促进概念落地、扩大规模、提升效益仍是万物云需要攻坚的重要难题,这些举措是否达到预期还是未知数。”

唯规模时代已去?

万物云上市之前,万科董事会主席郁亮就曾回应:“万科分拆万物云上市不是卖猪仔,叫个好价钱就把它卖掉,而是希望通过上市获得更大的发展空间。”在上市仪式上,郁亮再提并不在意上市时那点估值,并表示出对其未来发展的极大信心,认为“时间会证明万物云的价值。”

诚然,唯规模时代已经过去,当地产及关联行业回归经营、发展本身,“质”变得尤为重要,那万物云的业务质量又如何呢?利润指标或许可以给我们一些参考。

2019年至2021年及2022年第一季度,公司净利润为10.4亿元、15.19亿元、17.14亿元、3.19亿元,2020年至2021年及2022年第一季度同比增速分别为46.0%、12.9%和10.9%,净利润同比增速大幅下滑,净利润规模输大多数同行。净利率分别为7.5%、8.4%、7.2%、4.66%,在业内近乎垫底。

毛利率情况也并不乐观。2019年至2021年,公司的整体毛利率分别为17.7%、18.5%、17.0%,2022年一季度进一步下降至14.5%。就第一季度毛利率指标的下降,万物云在聆讯后资料集中解释称:“主要是因为春节前后对居住相关资产服务、物业及设施管理服务及开发商增值服务等若干服务条线的需求较低,导致产生的收入减少,但成本结构相对固定。”

根据机构统计数据,50家上市物企平均毛利率为27.99%,高于平均值的企业有24个,位居榜首的星盛商业毛利率高达57.70%。中指研究院发布的《2022中国物业服务上市公司TOP10研究成果》数据显示,去年物业服务上市公司的毛利率均值为29.1%,万物云的毛利率水平约为均值的2/3。

值得注意的是,虽然万物云本次上市募资并不以并购扩张为目的,但前期并购影响依然存在。

2021年,万物云先后收购阳光城旗下的阳光智博,以及三盛集团旗下的伯恩物业。根据招股书显示,万物云贸易应收款和应收票据等减值准备从2020年前约几十亿元的规模,增至百亿元以上。

同时,收购带来的无形资产摊销,直接影响到公司毛利和净利润,且该部分业务客户关系是以10年预期使用年限进行计算。这意味着万物云还受其影响很长一段时间,如果未来公司不能实现收并购预期的目标和现金流,还存在无形资产的减值亏损、商誉减值的风险。

万物云董事长、执行董事兼总经理朱保全在2021年10月公开表示:“高额收并购的背后,其实会带来非常严重的隐忧。”而今并购动作已然完成。

对此情况,诸葛找房数据研究中心高级分析师陈霄认为:“短期内收并购仍是物企扩大规模的重要途径,因此无形资产大幅提升但产生摊销等情况仍会持续。要减少收并购带来的负面影响,物企需要在选择收并购标的上更加谨慎,对标的质量严格把关,在投后整合上也需要投入更多的精力。”

总的来说,万物云成功上市固然可喜,但实现对万科的自我救赎仍然很难,公司是否在“黑铁时代”能达到千亿市值已经不重要,重要的是万物云能在整个地产下行的大环境中找到下一个增长曲线。

(文章系作者个人观点,如有疑问及任何意见反馈,可直接在评论区留言或发送邮件到 btimescaijing@163.com)