高瓴、红杉抛售求生,创投圈到底怎么了?

高瓴寻找接盘侠,红杉资本分享悲观ppt,整个创投圈到底怎么了?

文丨无忌

BT财经原创文章

头图来源丨创客贴

风光无限的创投圈或将迎来巨变。

近期,知名投资机构高瓴寻找接盘侠的消息刷爆投资圈,要知道高瓴可是手握着6000亿元资本。据《中国企业家》报道,高瓴目前多方出击询价,让一个本该私密的交易变成一个半公开的信息。

事实上,高瓴今年的日子确实不好过,在格力上的投资浮亏上百亿令其神话不再,在国内外的多项投资也录得亏损,更有传闻高瓴正在裁员,甚至还有实控人张磊已经“跑路”的消息传出,虽然后来被高瓴否认,但这也表明这家投资机构确实遇到了麻烦。

这或许不是投资界的孤例,另一家投资机构红杉资本近期也开始抛售美团和拼多多这样的互联网大厂,此外红杉美国近期分享的52页ppt,更是给投资界带来了极度悲观的讯号。

红杉美国ppt中指出,(创投行业)严峻时刻已经到来,市场要做最坏的打算,有备无患应对变化风险才会存活下来。

有媒体撰文指出,其他投资机构以及散户“跟着高瓴抄作业”的时代已经远去了。投资圈的日子都不好过,投资公司愈发艰难,创投行业或将进入“寒冬”期。

事实真是如此吗?

投资项目锐减

在中国投资圈,高瓴是一个另类的存在。它是唯一一家从二级市场起步、而后又在一级市场风生水起的投资基金。

仅仅几年前,还是高瓴的“高光时刻”,比如在二级市场,高瓴对洋河的逆势抄底,最后获得翻倍的收益;在一级市场,高瓴以3亿美元入股京东,这个数字在京东上市后膨胀到39亿美元,三年十几倍的造富故事让高瓴一战成名。

天堂跌落凡间总是在一瞬间,虽然格力这一只股票就让高瓴浮亏上百亿元,但是高瓴的压力不仅仅来自格力。不可否认疫情束缚了消费欲望,从而影响到投资人的信心,对创投行业更是一记重击。

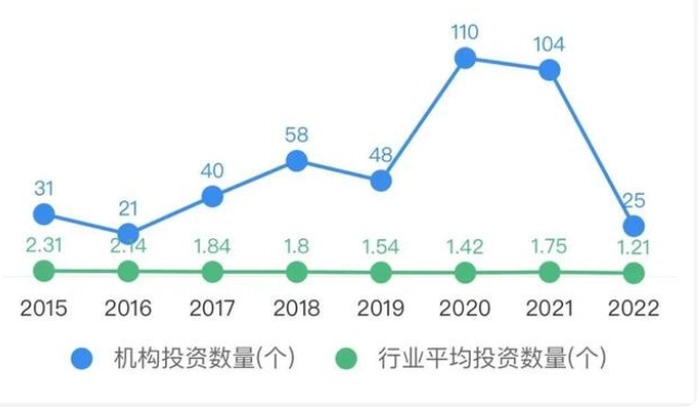

通过企查查数据可以发现,2020年到2021年两年时间,高瓴投资项目达214个,平均每年110个左右,而2022年过半,目前高瓴的投资项目锐减为25个,不到平时的四分之一。

烯牛数据显示,2020年2月到2021年2月这一年时间里,高瓴投出了大概200个项目。另一家投资巨头红杉在2021年上半年参与的投资项目,也多达261起,平均一天投资1.4个项目。但今年目前为止投资项目呈断崖式下跌,或许是投资环境受到影响,也可能是投资方向改变,但投资项目锐减似乎也佐证了高瓴在战略收缩。

(高瓴的今年投资项目走势)

高瓴创始人张磊是从河南走出的高考状元,因其投资收益高而被誉为“中国巴菲特”。2005年至今,张磊依靠耶鲁大学提供的2000万美元的投资基金发展成为管理600亿美元的“投资大鳄”,其广泛的人脉资源和错综复杂的关系网,让他在国内投资界享有盛誉。尤其是早期投资腾讯和京东,获得了巨额的回报,让他在投资界几乎一战封神。

细数张磊的经典投资,除了京东、腾讯之外还有美团、百度、格力、蓝月亮、洋河等知名品牌,很长时间内高瓴成了投资风向标,不少散户盯着高瓴,“跟着高瓴抄作业”成了众多散户和投资机构的流行趋势,一时间,高瓴风头无两,和红杉资本成为一时瑜亮。数据表明,截至2022年5月,高瓴管理基金规模已超6000亿元;而红杉中国,管理基金规模也超过了2000亿元。

目前中国的大部分互联网科技企业都是高瓴和红杉资金“奶大的”,比如微信、美团、饿了么以及京东、抖音、携程等等,背后都有高瓴和红杉的资本注入。张磊的高瓴投资的上市公司,遍布全球五大交易所,沈南鹏的红杉中国几乎“把持半个中国互联网”。

闻名于世的2017年乌镇互联网企业饭局中,张磊和沈南鹏同框出现,他们在中国互联网大佬中享有较高的江湖地位。IPG中国首席经济学家柏文喜认为,对行业的判断、投资个案的选择与坚守与赋能,是沈南鹏、张磊成功的原因之一。

一场突如其来的疫情让投资界迎来了寒冬。一二级市场倒挂严重,从去年下半年至今,大批公司IPO发行困难,原本极有希望上市的企业被无限期推迟,这些情况都从侧面佐证了资本寒冬的到来。最直接的影响是,身后VC/PE退出受阻,甚至还影响到B轮。大市低迷已经成为创投圈不愿承认又不得不面对的残酷事实。

众多投资机构应对低迷的大市方式各异,大部分选择像高瓴一样降低出手频率,有些直接选择躺平。根据清科研究中心数据可知,2022年一季度,中国股权投资案例数和金额,分别同比下降27.5%和47.1%,意味着今年投出钱和去年同期相比少了几乎一半,这已经直观反映大行情的严峻性。

如此惨淡的投资环境,近几十年内只在2000年左右出现过一次,那是1997年亚洲金融危机带来的影响,这场寒冬长达三年,直到2003年才有所好转。而这几年的疫情则给投资市场带来更多的不稳定因素,投资人信心逐渐缺失。

在此大背景下,高瓴传出了寻找接盘侠的传闻。数日前,《界面》等媒体的报道显示,高瓴正在进行无差别裁员,本次裁员主要涉及一级市场组,在不同职级无差别裁员。随后高瓴方面辟谣但依然引发诸多联想。目前高瓴拥有350余名投资和运营人员,涵盖医疗、科技、快消、金融等诸多领域。一旦裁员落地,将是投资圈的一场大地震。

投资人史保刚认为,高瓴习惯重仓押注的“大力出奇迹”的模式,先是以高价抢项目,然后迅速把产业链拉起来,以行业带动企业。为达到目的,高瓴不惜数倍薪资挖角竞争对手。

史保刚指出,这种模式有一个弊端,就是资金要周转开来,需要募集到更多的资金,然后迅速投入下一轮。在2000年初的时候,很多行业刚起步,经济上行,这一套无敌般通吃,但现如今,各行业发展几近饱和,在疫情冲击下经济下行,必然导致投资人信心匮乏,这样可能导致其募资金额急剧下降,而这两年高瓴的摊子铺得很大,支出就更多,募资一旦遭到困难,就会给自身带来危机。

重仓高收益高风险

史保刚所说的重仓,是指高瓴是美国股市中概股最大牌的买家之一。

因中美贸易摩擦以及疫情等诸多因素的影响,中概股股价暴跌,导致高瓴在美股的投资收益不尽如人意。据价值大师的预估数据,2022年至今,高瓴在美股的投资亏损高达35%。

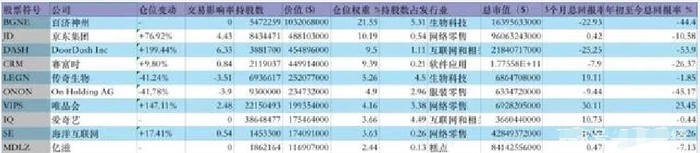

在中概股企业一季报全面公布之后,截至2022年3月31日,有数据显示,高瓴美股的前十大重仓股中仅有唯品会获得收益,其余九家全部亏损,其中有四家公司几近腰斩,巨额亏损给高瓴带来巨大的经营压力。

其中以格力和用友网络的亏损最具代表性。高瓴耗资数百亿元从格力集团买下格力电器15%的股份,并随后再次重仓4339.6万股,成为格力电器的实控人。以6月24日收盘价32.35元计算,整体持仓浮亏约130亿元,但考虑到格力电器有分红的习惯,高瓴通过五次分红,共获得74亿元的分红,损失的股价通过分红给找回一部分,但无论如何,高瓴投资格力亏损已成定局,60亿元左右的浮亏很难短期内通过分红来抹平。

(格力电器2019年至今的股价走势)

烯牛数据显示,用友网络是高瓴今年一季度新参与的一笔定增业务,获配10亿元,定增价格31.95元,按照6月24日19.16元/每股的价格,高瓴在这笔投资上亏损了接近38%,也就是浮亏近4亿元。

习惯重仓配置的高瓴,以往普遍收益很不错,比如重仓持有的宁德时代、隆基绿能、恩捷股份、凯莱英,分别浮盈获利124亿元、107亿元、43亿元和7.7亿元。下重注的打法,在资本市场的顺境时期,的确很能赚钱,十倍甚至数十倍的收益经常出现,但在创投行业环境并不乐观的时候,下重注的风险同样很快出现。在收益明显下滑甚至巨额浮亏的情况下,风险敞口被逐渐暴露。有私募人士估算,高瓴、红杉等头部基金,近期风险敞口都高达数十亿美元。

高瓴在风光时期,同样犯了不少错误,比如作为蔚来的第三大股东,在2019年蔚来股价低迷之时,选择清仓撤退,而随后蔚来估计一路狂飙,出现了50倍的涨幅,如果高瓴能坚持到现在,将多获得300亿元左右的回报。

原本一直宣称“做时间的朋友”的张磊,近两年无论是从清仓蔚来再到清仓爱尔眼科,还是良品铺子、特斯拉等,张磊罕见地出现投资理念的动摇,有投资人认为,这些投资决策失误和高瓴所承受的资金压力过大有关。

和张磊“做时间的朋友”主张相比,红杉更加注重效率,一位接近红杉资本的投资人对BT财经表示,沈南鹏的注意力不算持久,“在投资谈成之前,不管项目多出色,但如果企业不能不断取得胜利,红杉就很可能选择放弃,沈南鹏不会把时间留给输家。”

在高瓴遭遇“危机”之时,有自媒体撰文称张磊已经出走新加坡。背后原因或是原本经常抛头露面的张磊已经很久没有公开露面,自媒体文章真实性存疑,但是可以确定张磊正在承受巨大压力。

互联网投资人刘波认为,中国投资人的传统习惯是看重投资效率,而很难和张磊一样选择做时间的朋友,因为一个企业的生存往往等不到三年,无论是美股还是A股都有“生死条款”,投资人只想摘果实,而不愿意花太多的时间等待陪着张磊一起做时间的朋友。

刘波认为,张磊的压力是超出想象的,以往的成绩不是免死金牌,投资人看重履历,但更看重当下成果,没有更多耐心等待未来。他们追求浓缩的利润,而不愿意和高瓴一起摊薄浮亏。这样就会加剧高瓴的资金压力。在当今快节奏的时代,一个公司从巨无霸到死去,三到五年足够,这让高瓴背负巨大经营压力,进退维谷。

不合情理的平价抛售

相比高瓴的窘状,红杉资本没有竞争对手被“打倒”的喜悦,相反和高瓴有“唇亡齿寒”、“兔死狐悲”的感觉。

刘波指出,我认为红杉面临的形势未必比高瓴好,因为红杉的重心在互联网企业,而互联网企业存在大量泡沫,一旦挤出泡沫,互联网行业风险更大。

刘波还认为,要对互联网企业心存畏惧,现在互联网行业泡沫过大,从2000年欧美互联网泡沫开始,互联网就是一个在资本推动下的高速发展行业,但同样也是风险极大的行业。

(红杉资本全球执行合伙人 沈南鹏)

“红杉资本自2021年12月以来,不断抛售互联网企业,如美团和拼多多这样的互联网大厂,这就说明红杉同样也遭遇问题,不然以他们对互联网企业的偏好,不会轻易抛售的。”刘波认为红杉近期抛售互联网企业,同样是其遭遇“困局”的一个侧面写照。

红杉的减持抛售去年已有先例,财报数据显示,稳健医疗2021年营收80.37亿元,同比下降35.87%,归属于上市公司股东的净利润12.39亿元,同比减少67.48%,相较于2020年,其销售收入已腰斩,在业绩大幅下滑之际,曾经鼎力支持的投资方红杉资本开始减持,由原来8.09%的持股减到3.3%。

最新传出的是红杉平价抛售诚瑞光学,红杉抛售其自身持股的73.68%,2020年10月以3.8亿元的价格购得诚瑞光学1.4亿股,持股2.13%。历经19个月,以平价的方式转售,由第五大股东退为仅持股0.549%的小股东,共计套现2.8亿元。红杉资本以原价转让股份,没有造成亏损,也没有让红杉获得收益,白白浪费了19个月的时间,从市场规律上来看,这是一笔亏本的投资。更让人不解的是,诚瑞光学即将IPO,在这个投资即将见到收益的情况下撤出并不合情理。

“诚瑞光学已于2021年2月1日进行了上市辅导备案,此次科创板IPO申请也已经被受理,红杉是第一家在IPO前降低持股比例的战略投资者。”某创投圈从业者对BT财经表示这不合投资规律,直呼看不懂。

52页PPT的悲观传递

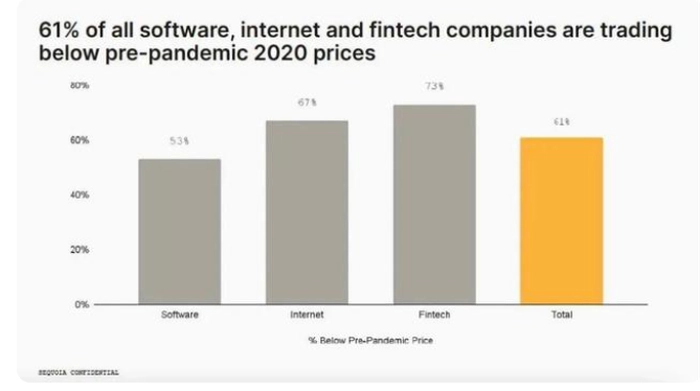

红杉美国在5月16日分享了52页的ppt报告,ppt名字是《我们已经到了十字路口》。这份报告对2022年的投资环境做了预期,需要强调的是,这给投资界带来了极度悲观的讯号,也引发了资本圈的震动。

这份ppt中指出:“创投行业严峻时刻已经到来,学会暂停和思考才是最重要的,最擅长对变化做出应对的,才会存活下来。”

早在2008年的时候,红杉也作了一个ppt分享,ppt的题目叫《美好的时光一去不复返》,同样是对投资环境的悲观预期,和《我们已经到了十字路口》有异曲同工之妙。《美好的时光一去不复返》ppt公布后随即在世界范围就发生了次贷危机。

近期,红杉美国在52页的ppt中,将当前动荡的金融市场、通货膨胀和地缘政治冲突一并列为不确定性和变化的关键因素。红杉期望告诫企业的创始人们,不要指望经济会迅速反弹,因为“推动经济复苏的货币和财政工具已经被耗尽”。这一悲观的看法与当前全世界投资者对未来不确定性的担忧情绪高度契合,大家都在担心,新一轮的经济衰退是不是已经开始了。有投资机构甚至已经明确表示“我们已经无可避免地陷入衰退”。

(红杉美国52页ppt中的截图)

在传递悲观之外,红杉的投资策略也发生了转变,投资转向早期投资。

数据显示,2021年红杉在早期投资的比例上升到了80%,尤其是在天使和种子端加大了投入比例。红杉资本2022年至今进行了81起对外投资,其中B轮及B轮之前的投资占比在八成以上。

金融行业分析师许艺指出,早期投资的金额一般不会太多,即便是B轮融资一般不高过2亿,像天使轮一般是在100万到1000万之间,早期投资的不会耗费太多的投资金额,但风险同样是大于C轮融资的,C轮是企业比较成熟,有商业模式和盈利模式,接近上市。

许艺推测红杉资本策略的改变有两个原因,一是真嗅到了经济衰退的味道,不敢大量投资,二是红杉手上的投资资金变薄了。在正常的年代,红杉这么做无可厚非,但在这特定环境下,红杉平价出售和投资方向的些许改变都会引起创投圈的诸多猜疑。

好在红杉传递的也不完全是悲观情绪,ppt中写道:“最后活下来的不是最强大的,也不是最聪明的,而是最快适应环境的。”红杉给出的建议是面对宏观经济颓势与私募市场的寒冬,初创企业必须接受现实并做出改变,维持正向现金流。这样才能适应不同时代的发展,同时也意味着在危机中同样蕴含机会,很多伟大的公司就是在危机之中诞生,比如2001年互联网泡沫后的亚马逊和谷歌,比如2008年金融危机后的Twitter、Uber、Airbnb等。危机和机会并存,真正活下的企业有机会成为行业中的伟大公司。

在众多投资人眼中,高瓴和红杉,在资本市场长期表现已经非常出色,但正是因为他们过于出色,一旦有些挫折或波动就会引发关注,

BT财经认为,投资并不是短期内可以看出胜负的游戏,而是一种价值投资的推崇,或许买入不动的旧有模式已经不再适应特殊环境下的发展,只有更加灵活的变通,方能适应瞬息万变的资本市场竞争,从而能够平安软着陆。

高瓴和红杉两大资本的未来走势关乎着国内投资圈的大方向,创投需要在消费赛道打开新的思路,在需要科技硬实力的赛道找到实际产出,毕竟红杉悲观的ppt也只是说“经济不会迅速反弹”,但没说不反弹,不是吗?